עיקרי הדברים

-

מדד המחירים עלה ב-0.3%, בהתאם לציפיות. ניכרת האטה בהתייקרות סעיף הדיור שצפויה להעמיק. לעומת זאת, מחירי הדירות בבעלות ממשיכים לעלות בקצב גבוה.

-

הורדנו את תחזית האינפלציה ל-12 החודשים הבאים ל-0.6%. אנו מעריכים שהסיכון לתחזית נותר כלפי מטה.

-

אין שיפור ביצוא הסחורות מישראל.

-

שיפור ניכר נרשם לאחרונה בנתונים הכלכליים בארה"ב, במיוחד בנתונים הקשורים לצריכה הפרטית.

-

מתרבים הסימנים להתחזקות הכוחות התומכים באינפלציה בארה"ב.

-

התייצבות ושיפור בכלכלה הסינית הושגו במחיר של תמריצים פיסקאליים ומוניטאריים משמעותיים מאוד.

-

עלה הסיכוי לשימוש ב-Helicopter money ביפן. שימוש בכלי זה עשוי לתת דחיפה משמעותית לכלכלה ולשווקים ביפן, אך לפגוע בשוקי האג"ח.

-

השווקים באירופה לא מגלמים את ההשפעה השלילית האפשרית על הכלכלה של ה-Brexit.

-

העמיק היתרון לטווח ארוך של האפיק המנייתי על פני האג"ח.

-

בשנה האחרונה חל שינוי בבטא (רגישות) של שוקי המניות השונים בעולם בתגובה לשינויים חדים בשווקים. שוק המניות האמריקאי הפך לדפנסיבי הרבה יותר לעומת העבר. השוק הישראלי היה ונותר הדפנסיבי ביותר.

המלצות מרכזיות

-

אנו ממליצים על מח"מ התיק ברמה של כ-4 שנים.

-

אנו ממשיכים להמליץ על גישה דפנסיבית באפיק המנייתי ומעדיפים חשיפת יתר לשוק האמריקאי.

-

למשקיעים אוהבי סיכון אנו ממליצים להגדיל חשיפה למניות הסיניות.

סביבת האינפלציה נותרה מתונה. הסיכונים לתחזית האינפלציה מוטים כלפי מטה

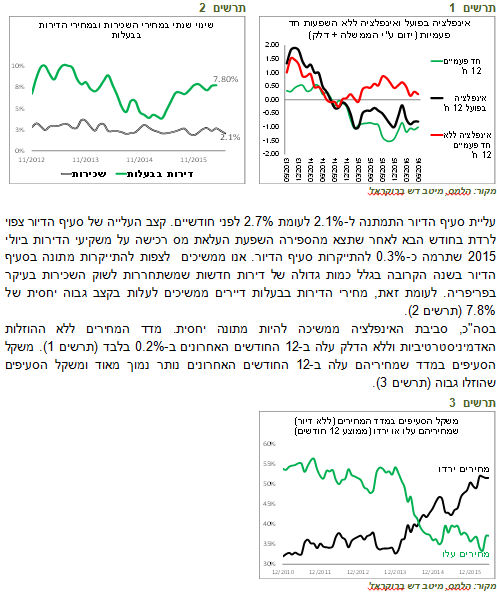

מדד המחירים לצרכן עלה ב-0.3%, בהתאם לתחזית. הוא הושפע כלפי מעלה מעלייה עונתית בסעיף ההלבשה וההנעלה (0.22%) ועלייה במחירי הדלק (0.09%). לעומת זאת, ההוזלה העונתית של הפירות והירקות, והירידה במחירי המזון תרמו מינוס 0.17%.

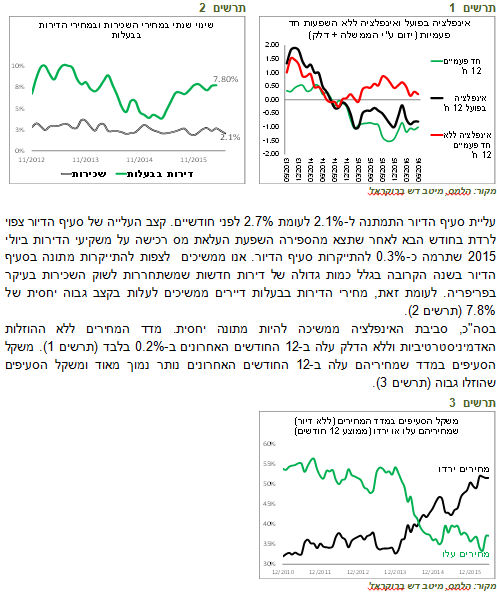

>תרשים 1

מקור: הלמס, מיטב דש ברוקראז' תרשים 2

עליית סעיף הדיור התמתנה ל-2.1% לעומת 2.7% לפני חודשיים. קצב העלייה של סעיף הדיור צפוי לרדת בחודש הבא לאחר שתצא מהספירה השפעת העלאת מס רכישה על משקיעי הדירות ביולי 2015 שתרמה כ-0.3% להתייקרות סעיף הדיור. אנו ממשיכים לצפות להתייקרות מתונה בסעיף הדיור בשנה הקרובה בגלל כמות גדולה של דירות חדשות שמשתחררות לשוק השכירות בעיקר בפריפריה. לעומת זאת, מחירי הדירות בבעלות דיירים ממשיכים לעלות בקצב גבוה יחסית של 7.8% (תרשים 2).

בסה"כ, סביבת האינפלציה ממשיכה להיות מתונה יחסית. מדד המחירים ללא ההוזלות האדמיניסטרטיביות וללא הדלק עלה ב-12 החודשים האחרונים ב-0.2% בלבד (תרשים 1). משקל הסעיפים במדד שמחיריהם עלה ב-12 החודשים האחרונים נותר נמוך מאוד ומשקל הסעיפים שהוזלו גבוה (תרשים 3).

תרשים 3

מקור: הלמס, מיטב דש ברוקראז'

מדד חודש יולי צפוי לעלות ב-0.1% ויושפע בעיקר מההתייקרות העונתית של סעיף הדיור, הוזלת ההלבשה והמזון שלפי המדגמים שלנו ממשיכה גם החודש. מדד חודש אוגוסט צפוי לעלות ב-0.2% בגלל ההוזלות העונתיות של ההלבשה מחד ועליות המחירים העונתיות של הדיור, התרבות והירקות.

תחזית האינפלציה ל-12 חודשים ירדה ל-0.6%. הסיכונים לתחזית מוטים כלפי מטה. הגורמים שעשויים להוריד את האינפלציה כוללים רפורמת "הקורנפלקס" בתחום המזון, המשך האטה בסעיף הדיור, ההוזלה האפשרית של הדלק בחודש אוגוסט אם המחירים הנוכחיים של הנפט יתמידו עד סוף החודש והוזלת המים המתוכננת.

ההורדה המתוכננת במס הכנסה, תחול רק בתחילת 2017, אם תצא לפועל. אולם, עקב הקשר הרופף בין הצריכה הפרטית לאינפלציה בתקופה הנוכחית, אנו לא מייחסים השפעה גדולה להורדה אפשרית במס ההכנסה על המחירים.

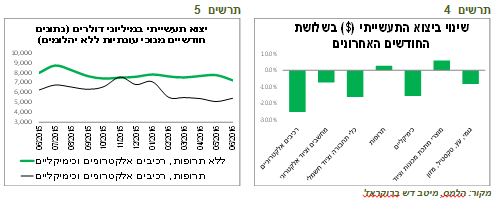

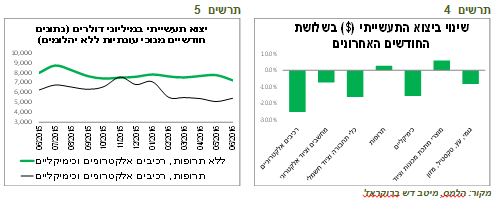

יצוא הסחורות ממשיך להיחלש

התמונה בתחום סחר החוץ לא משתפרת. יצוא הסחורות במרבית הענפים ירד ברבעון השני, למעט התרופות וענף מוצרי מתכת, מכונות וציוד (תרשים 4). גם בנטרול שלושת הענפים הגדולים, הכימיקליים, התרופות והרכיבים האלקטרונים, היצוא ירד ברבעון השני בשיעור מתון של 1.3%, לעומת עלייה של 2.1% ברבעון הראשון.

תרשים 4

מקור: הלמס, מיטב דש ברוקראז' תרשים 5

בצד היבוא התמונה נראית טוב יותר. הגידול החד ביבוא מוצרי השקעה ניתן לייחס לעבודות הקמת מפעל אינטל. יבוא מוצרי הצריכה צמח בקצב גבוה יותר מאשר ברבעון הראשון ומשקף המשך גידול בצריכה הפרטית. יבוא חומרי הגלם ללא יהלומים ודלק נותר ללא שינוי בשנה האחרונה.

מאקרו עולם.

צריכה פרטית חזקה נרשמה ברבעון השני בארה"ב

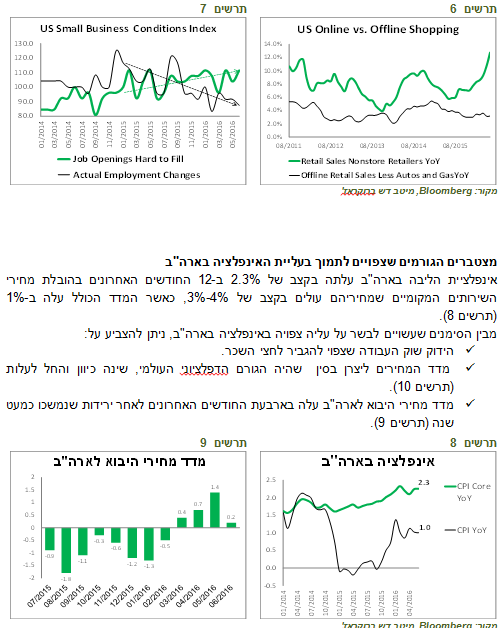

המשק האמריקאי ממשיך לנוע קדימה בעיקר בהובלת הצריכה הפרטית. צמיחת המכירות הקמעונאיות התגברה ברבעון השני, למרות ההאטה במכירות הרכבים. כל השיפור במכירות הקמעונאיות נובע מגידול במסחר האלקטרוני שהאיץ בשנה האחרונה וצמח בקצב של כ-14% (תרשים 6). משקלו מסך המכירות הקמעונאיות ללא הדלק והרכבים עלה ל-14%.

כדאי לשים לב שרכיב שמשקף קושי לגייס עובדים במדד הסנטימנט של העסקים הקטנים שעלה מעל הציפיות נמצא במגמת עלייה בשנה האחרונה. לעומתו, הרכיב שמשקף שינוי בפועל בהעסקת העובדים דווקא ירד (תרשים 7). סקר זה תומך בהערכה שהאטה בגיוס העובדים בארה"ב שנרשמה בחודשים האחרונים נובעת בעיקר מקושי למצוא עובדים מתאימים. מצב זה צפוי להגביר לחצי השכר במשק האמריקאי והצריכה הפרטית.

תרשים 6

מקור: Bloomberg, מיטב דש ברוקראז' תרשים 7

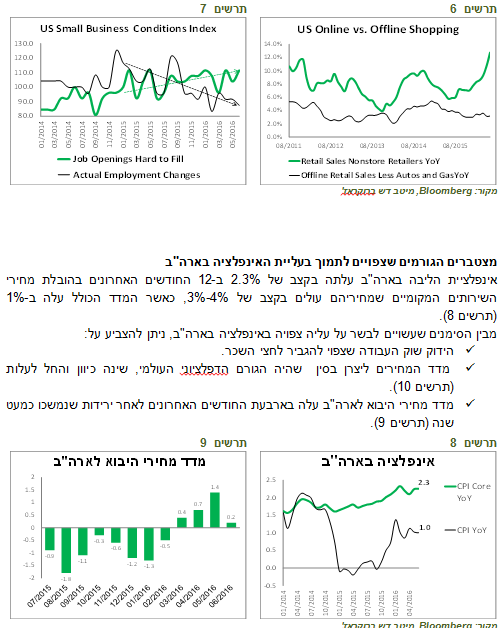

מצטברים הגורמים שצפויים לתמוך בעליית האינפלציה בארה"ב

אינפלציית הליבה בארה"ב עלתה בקצב של 2.3% ב-12 החודשים האחרונים בהובלת מחירי השירותים המקומיים שמחיריהם עולים בקצב של 3%-4%, כאשר המדד הכולל עלה ב-1% (תרשים 8).

מבין הסימנים שעשויים לבשר על עליה צפויה באינפלציה בארה"ב, ניתן להצביע על:

תרשים 8

מקור: Bloomberg, מיטב דש ברוקראז' תרשים 9

-

חלה תפנית גם במדד המחירים ליצרן בארה"ב ללא הדלק אשר רשם עליות בחודשים האחרונים לאחר שנתיים של ירידות (תרשים 10).

-

כפי שראינו לעיל, חלה האצה בשימוש במסחר האלקטרוני. לכאורה, התפתחות זו הייתה אמורה להוביל להיחלשות לחצי המחירים. אולם, הפער בין המחירים במסחר אלקטרוני לבין המחירים במסחר בחנויות רגילות דווקא התייצב בשנה האחרונה לאחר תקופה של התרחבות שנמשכה מאז תחילת המדידות בשנת 2011 (תרשים 11).

תרשים 10

מקור: Bloomberg, מיטב דש ברוקראז' תרשים 11

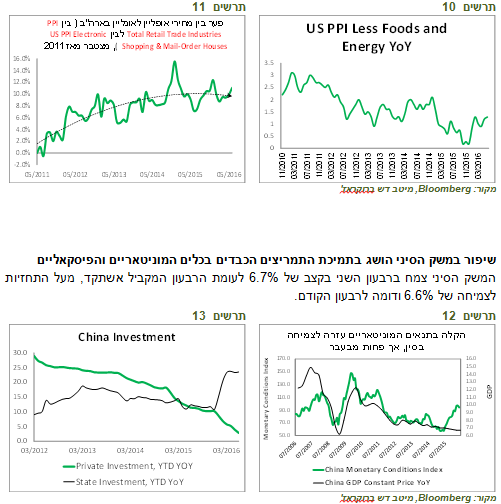

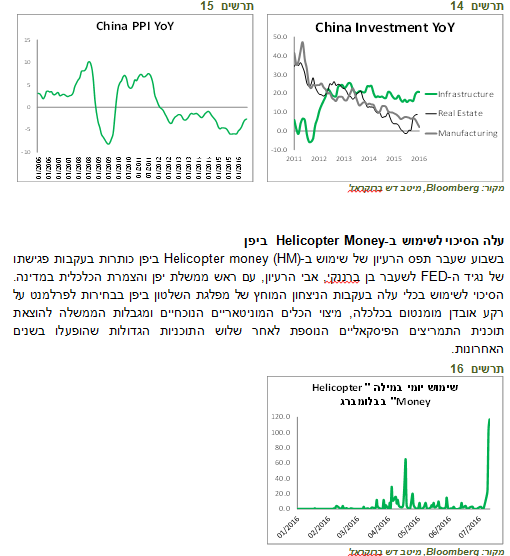

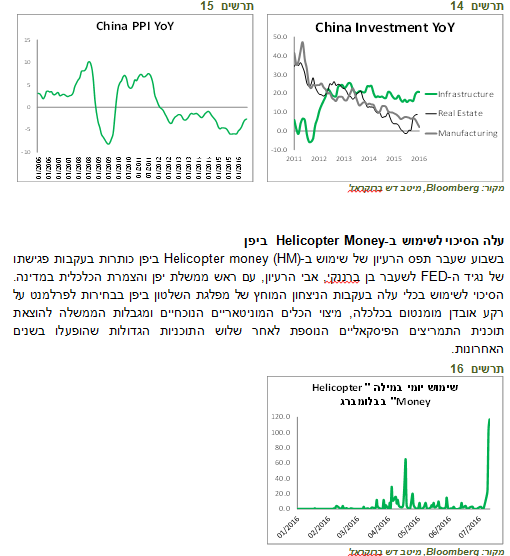

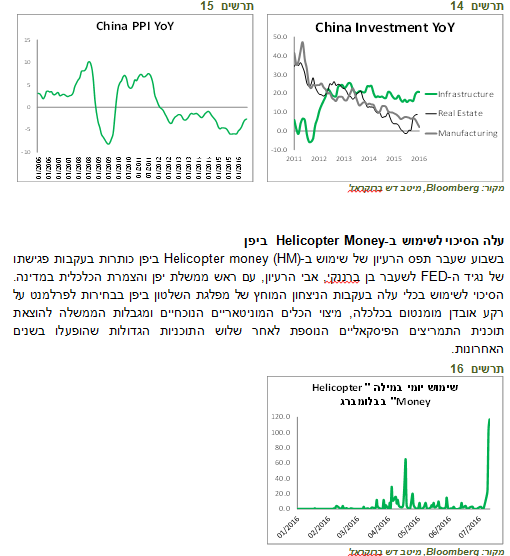

שיפור במשק הסיני הושג בתמיכת התמריצים הכבדים בכלים המוניטאריים והפיסקאליים המשק הסיני צמח ברבעון השני בקצב של 6.7% לעומת הרבעון המקביל אשתקד, מעל התחזיות לצמיחה של 6.6% ודומה לרבעון הקודם.

תרשים 12

מקור: Bloomberg, מיטב דש ברוקראז' תרשים 13

שיפור בצמיחה או מניעת התדרדרות, כפי שחששו בתחילת השנה, זאת בשורה חיובית חשובה לכלכלה העולמית. עדיין יש לזכור, שהתייצבות זו במשק הסיני צנועה יחסית בהתחשב בהיקף התמריצים שניתנו לכלכלה הסינית (תרשים 15):

-

הורדת הריבית במחצית השנייה של 2015 ומתן הקלות לבנקים.

-

היחלשות המטבע הסיני בכ-10% מול סל המטבעות מאז אוגוסט 2015.

-

היקף האשראי הכולל עלה במחצית הראשונה של 2016 ב-22% בממוצע בחודש לעומת הממוצע ב-2015.

-

בצד הפיסקאלי, הוצאות הממשלה עלו השנה ב-20% והגבירו בצורה ניכרת את ההשקעות על רקע ירידה חדה בהשקעות של המגזר הפרטי (תרשים 13). כתוצאה מזה, ההשקעות בתשתיות עלו בחדות לעומת הירידה בהשקעות בתעשייה (תרשים 14).

הנקודות המעודדת באו לידי ביטוי בצמיחה הגבוהה בסקטור הפרטי, בעיקר השירותים ובמגזר הטכנולוגיה. בנוסף, ההשקעות בתעשייה ירדו, מה שצפוי לסייע להתגבר על עודף כושר הייצור. העלייה שהחלה לאחרונה במדד המחירים ליצרן בסין מעידה שעודף כושר הייצור מתחיל לרדת בהדרגה (תרשים 15).

תרשים 14

מקור: Bloomberg, מיטב דש ברוקראז' תרשים 15

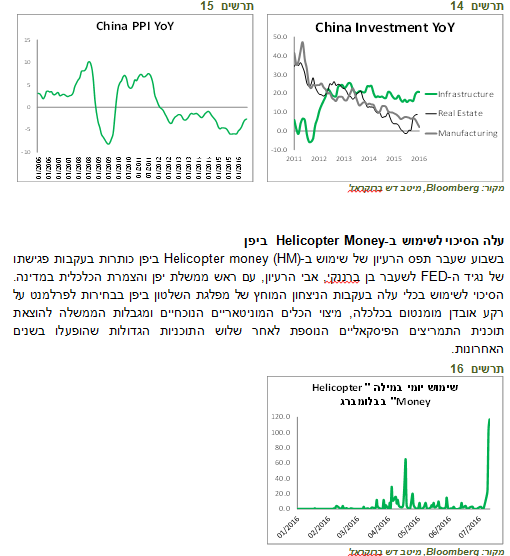

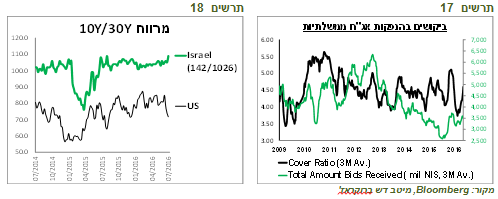

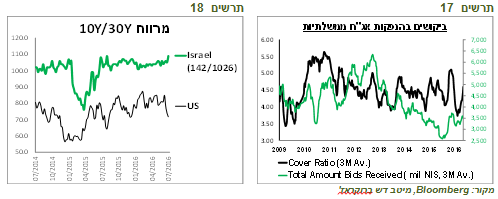

עלה הסיכוי לשימוש ב- Helicopter Money ביפן

בשבוע שעבר תפס הרעיון של שימוש ב-Helicopter money )HM) ביפן כותרות בעקבות פגישתו של נגיד ה-FED לשעבר בן ברננקי, אבי הרעיון, עם ראש ממשלת יפן והצמרת הכלכלית במדינה. הסיכוי לשימוש בכלי עלה בעקבות הניצחון המוחץ של מפלגת השלטון ביפן בבחירות לפרלמנט על רקע אובדן מומנטום בכלכלה, מיצוי הכלים המוניטאריים הנוכחיים ומגבלות הממשלה להוצאת תוכנית התמריצים הפיסקאליים הנוספת לאחר שלוש התוכניות הגדולות שהופעלו בשנים האחרונות.

תרשים 16

מקור: Bloomberg, מיטב דש ברוקראז'

HM הפך מרעיון כלכלי מוקצה לאופציה לגיטימית שזוכה לתמיכה של כלכלנים מאוד בכירים. לכן, הסיכוי שממשלת יפן והבנק המרכזי, שכבר הוכיחו נועזות בנקיטת צעדים שונים שנחשבו קודם לקיצוניים ביותר, יאמצו את הרעיון של Helicopter money עלה.

אם מדיניות ה-HM תאומץ ביפן, זה יתן דחיפה לכל שוקי המניות. המניות היפניות מוגנות מטבע צפויים להציג ביצועים עודפים. שוקי האג"ח הממשלתיות יפגעו, אך לאג"ח האמריקאי יהיה יתרון כמו גם לאג"ח הצמודות בכל העולם. זהב תהיה ההשקעה המנצחת.

שווקים.

עלייה בתלילות העקום האמריקאי משקפת עלייה בסיכון האינפלציוני

אחרי שמסתבר שה-Brexit לא עומד להחריב את העולם ומספר די גדול של נגידי ה-FED העריכו שהעלאת הריבית בארה"ב בהחלט אפשרית, תשואת האג"ח האמריקאית ל-10 שנים עלתה בכ-0.2% בשבוע האחרון. יש לציין שהתשואה ל-5 שנים ולשנתיים עלו פחות. עובדה זו ממחישה שעליית התשואות בשבוע האחרון משקפת יותר עליית פרמיית הסיכון לטווח ארוך מאשר חשש מפני עליית הריבית הקרובה.

האיום שגרם דווקא לעליית התשואות הארוכות בארה"ב נובע כנראה מסימני ההתחזקות האינפלציה, עליהם כתבנו בפרק המאקרו של הסקירה. ציפיות האינפלציה בארה"ב עלו בשבוע שעבר, למרות הירידה במחירי הנפט. התפתחות האינפלציה על רקע ציפיות מתונות לעליית הריבית מסוכנת קודם כל לאג"ח הארוכות.

העקום השקלי בחלקו הארוך ביותר תלול מדי

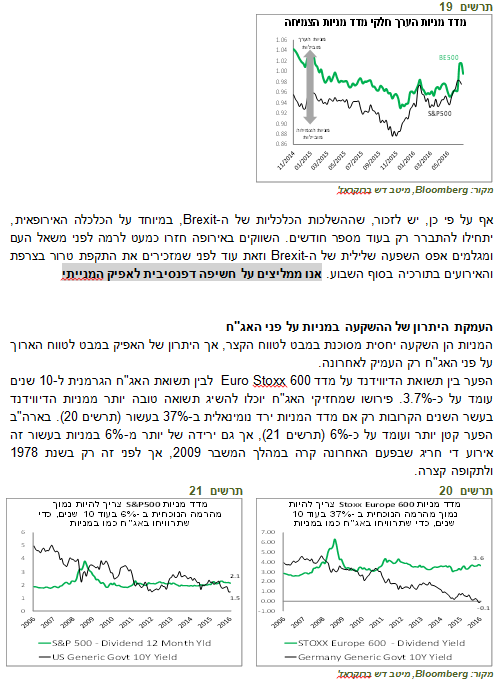

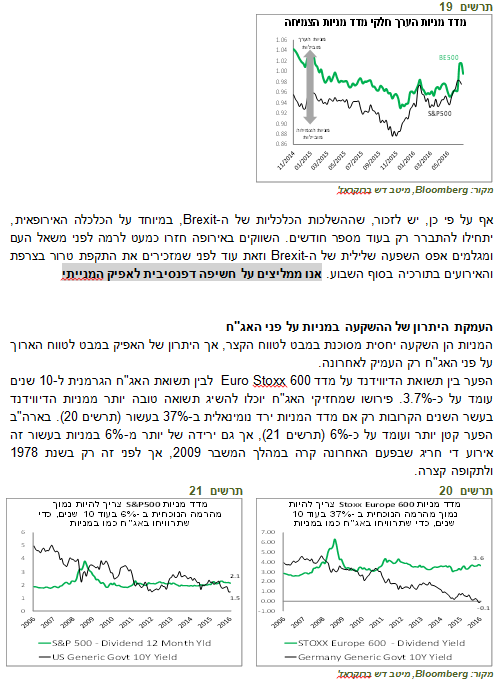

בשוק המקומי נמשכים הביקושים החזקים לאג"ח הממשלתיות, כפי שעולה מיחס כיסוי גבוה שנרשם בהנפקות האחרונות (תרשים 17).

הפער בין 10 ל-30 שנה בישראל עלה, למרות הירידה במרווח המקביל בארה"ב (תרשים 18) ולמרות הירידה בתלילות העקום עד לטווח של 10 שנים. מצב זה מעלה אטרקטיביות האג"ח ל-30 שנה בישראל.

עלה הסיכוי לעליית ריבית ה-FED , אך הסיכוי להתגברות קצב העלאות נמוך וגם סיכון האינפלציה בארה"ב עדיין מוגבל. יחד עם זאת, גם האפשרות של רווחי הון באג"ח הארוכות מוגבלת. במצב זה אנו ממשיכים להמליץ על מח"מ התיק של כ-4 שנים.

תרשים 17

מקור: B

loomberg, מיטב דש ברוקראז'

תרשים 18

ראלי במניות שמתעלם מהסיכונים

נמשך הראלי בשוקי המניות. הגורמים שתמכו בעליות כללו:

-

נתונים כלכליים חיוביים בארה"ב.

-

שיפור בנתונים בסין.

-

הערכות לשימוש אפשרי ב-Helicopter money ביפן.

-

התייצבות במצב הפוליטי בבריטניה.

-

הדו"חות הכספיים הטובים שהתחילו להתפרסם בארה"ב.

יש לציין שלמעט השבוע האחרון, זה היה "ראלי דפנסיבי" (תרשים 9).

תרשים 19

מקור: Bloomberg, מיטב דש ברוקראז'

אף על פי כן, יש לזכור, שההשלכות הכלכליות של ה-Brexit, במיוחד על הכלכלה האירופאית, יתחילו להתברר רק בעוד מספר חודשים. השווקים באירופה חזרו כמעט לרמה לפני משאל העם ומגלמים אפס השפעה שלילית של ה-Brexit וזאת עוד לפני שמזכירים את התקפת טרור בצרפת והאירועים בתורכיה בסוף השבוע. אנו ממליצים על חשיפה דפנסיבית לאפיק המנייתי

העמקת היתרון של ההשקעה במניות על פני האג"ח

המניות הן השקעה יחסית מסוכנת במבט לטווח הקצר, אך היתרון של האפיק במבט לטווח הארוך על פני האג"ח רק העמיק לאחרונה.

הפער בין תשואת הדיווידנד על מדד Euro Stoxx 600 לבין תשואת האג"ח הגרמנית ל-10 שנים עומד על כ-3.7%. פירושו שמחזיקי האג"ח יוכלו להשיג תשואה טובה יותר ממניות הדיווידנד בעשר השנים הקרובות רק אם מדד המניות ירד נומינאלית ב-37% בעשור (תרשים 20). בארה"ב הפער קטן יותר ועומד על כ-6% (תרשים 21), אך גם ירידה של יותר מ-6% במניות בעשור זה אירוע די חריג שבפעם האחרונה קרה במהלך המשבר 2009, אך לפני זה רק בשנת 1978 ולתקופה קצרה.

תרשים 20

מקור: Bloomberg, מיטב דש ברוקראז' תרשים 21

גם בהשוואה לאג"ח הקונצרניות, המניות האמריקאיות נראות עדיפות. תרשים 22 מציג את הפער בין התשואה הצפויה של מדד S&P500 (מכפיל הפוך) לבין התשואה הממוצעת של אג"ח קונצרנית בדירוג BB בארה"ב. אומנם, אחרי המשבר של 2008 עודף התשואה הצפוי של המניות היה גבוה בהרבה מאשר כעת, אך בהשוואה לתקופה לפני המשבר בשנים 2004-2007 המניות מבטיחות כעת תשואה עודפת גבוהה יותר.

תרשים 22

מקור: Bloomberg, מיטב דש ברוקראז'

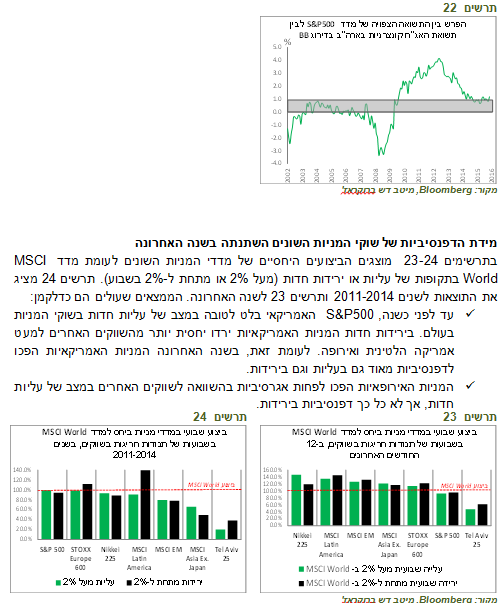

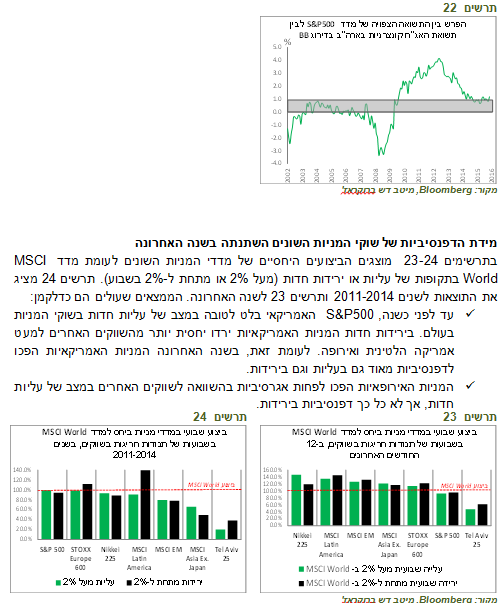

מידת הדפנסיביות של שוקי המניות השונים השתנתה בשנה האחרונה

בתרשימים 23-24 מוצגים הביצועים היחסיים של מדדי המניות השונים לעומת מדד MSCI World בתקופות של עליות או ירידות חדות (מעל 2% או מתחת ל-2% בשבוע). תרשים 24 מציג את התוצאות לשנים 2011-2014 ותרשים 23 לשנה האחרונה. הממצאים שעולים הם כדלקמן:

-

עד לפני כשנה, S&P500 האמריקאי בלט לטובה במצב של עליות חדות בשוקי המניות בעולם. בירידות חדות המניות האמריקאיות ירדו יחסית יותר מהשווקים האחרים למעט אמריקה הלטינית ואירופה. לעומת זאת, בשנה האחרונה המניות האמריקאיות הפכו לדפנסיביות מאוד גם בעליות וגם בירידות.

-

המניות האירופאיות הפכו לפחות אגרסיביות בהשוואה לשווקים האחרים במצב של עליות חדות, אך לא כל כך דפנסיביות בירידות.

תרשים 23

מקור: Bloomberg, מיטב דש ברוקראז' תרשים 24

-

הדפנסיביות של השווקים המתעוררים פחתה מאוד גם בעליות ובמיוחד בירידות שערים.

-

השוק היפני הפך לשוק האגרסיבי ביותר בעליות שערים וגם בולט בירידות.

-

המניות הישראליות היו ונותרו הכי דפנסיביות בפער גדול מול שאר השווקים.

בנסיבות הקיימות, אנו מעדיפים את החשיפה הגבוהה יותר באפיק המנייתי לשווקים הדפנסיביים. לכן, אנו ממשיכים להמליץ על חשיפה במשקל יתר לשוק האמריקאי.

מיטב דש ברוקראז' בע"מ.

מרחוב ששת הימים 30, בני ברק. טלפון 03-7903784; פקס: 03-7903818

גילוי נאות מטעם מכין האנליזה

למכין האנליזה לא ידוע על ניגוד עניינים במועד פרסום האנליזה.

גילוי נאות מטעם מיטב דש ברוקראז' בע"מ (להלן: "התאגיד המורשה")

ניתוח זו נועד לשם מסירת מידע בלבד, ובשום אופן אין לראות בה חוות דעת, הצעה, המלצה או יעוץ/שיווק לרכישה ו/או החזקה ו/או מכירה של ניירות ערך ו/או הנכסים הפיננסיים המתוארים בה. הסקירה מתבססת על מידע אשר פורסם לציבור, אשר מיטב דש ברוקראז' בע"מ ומיטב דש השקעות בע"מ (לשעבר: דש איפקס הולדינגס בע"מ) מניחים כי הוא מהימן וזאת מבלי שביצעה בדיקות עצמאיות לבירור מהימנות, דיוק ושלמות המידע. המידע המופיע בסקירה זו אינו מתיימר להכיל את כל המידע הדרוש למשקיע פוטנציאלי ואינו מתיימר להוות ניתוח מלא של כל העובדות והפרטים המופיעים בו. המידע, הפרטים והניתוח המפורטים, לרבות הדעות המובאות, בסקירה זו, עשויים להשתנות ללא מתן הודעה נוספת. סקירה זו היא על דעת הכותבים בלבד ומשקפת את הבנתם ליום כתיבתה. סקירה זו אינה מהווה תחליף, בשום צורה שהיא, לייעוץ/שיווק השקעות המתחשב בנתוניו וצרכיו המיוחדים של כל אדם. מיטב דש ברוקראז' בע"מ וחברות בקבוצת מיטב דש השקעות בע"מ, בעלי מניותיה, עובדיהם ו/או מי מטעמם לא יהיו אחראים, בכל צורה שהיא, לכל נזק ו/או הפסד שייגרם כתוצאה משימוש בסקירה זו, ככל שייגרם כזה, וכן הם אינם יכולים לערוב ו/או להיות אחראים למהימנות, דיוק ושלמות המידע המפורט בסקירה זו. מיטב דש ברוקראז', הנמנית על קבוצת מיטב דש השקעות בע"מ, מבהירה כי היא וחברות אחרות בקבוצה עוסקות, במישרין או בעקיפין באמצעות חברות קשורות, לרבות החברה האם מיטב דש השקעות בע"מ, חברות אחיות וחברות אחרות בקבוצה, בין היתר, במתן שירותי ניהול השקעות, ניהול קרנות נאמנות, ניהול קופות גמל, ניהול קרנות פנסיה, חיתום ובנקאות השקעות וכתוצאה מכך, למיטב דש ברוקראז', ולחברות אחיות וחברות אחרות בקבוצת מיטב דש השקעות בע"מ ו/או לבעלי עניין למי מבין החברות המפורטות דלעיל ולקוחותיהם, עשוי להיות עניין בניירות ערך ו/או הנכסים הפיננסיים הנכללים בסקירה זו, ככל שמפורטים כאלה, מעת לעת, לפני פרסום הסקירה, בזמן פרסומה ולאחר פרסומה. מיטב דש ברוקראז' בע"מ אינה מתחייבת ואין בסקירה זו משום התחייבות להשגת תשואה כלשהי או רווח כלשהו כתוצאה מכל סוג של פעולה בהתאם לאמור בסקירה זו.

סקירה זו הינה רכושה הבלעדי של מיטב דש ברוקראז' בע"מ ואין להעביר לצד ג', להעתיק, לשכפל, לצטט, לפרסם בכל אופן, להדפיס, לצלם, להקליט או להעתיק את הדוח, באופן מלא או חלקי, מבלי לקבל אישור מראש ובכתב.

1.מיטב דש השקעות בע"מ ו/או תאגיד קשור לה ניהלו הנפקה פרטית / הצעה של ניירות ערך של התאגיד הנסקר במהלך 12 החודשים שקדמו למועד פרסום הסקירה דלעיל.

2.מיטב דש השקעות בע"מ או תאגיד קשור לה קיבלו מהתאגיד הנסקר תמורה מהותית בגין מתן שירותים במהלך 12 החודשים שקדמו למועד הפרסום של הסקירה דלעיל.

3.מיטב דש השקעות בע"מ או תאגיד קשור לה צפויים לקבל תמורה בהיקף מהותי מהתאגיד הנסקר לאחר פרסום הסקירה דלעיל.

4.בעל שליטה בתאגיד הנסקר הינו בעל עניין במיטב דש השקעות בע"מ ו/או חברה קשורה לה.

5.במועד פרסום אנליזה זו, בעל השליטה בתאגיד המורשה מחזיק החזקה מהותית בסוג מסוים של ניירות ערך של התאגיד הנסקר.

6.במועד פרסום עבודת אנליזה זו, או במהלך 30 הימים שקדמו ליום הפרסום, התאגיד המורשה, או למיטב ידיעת התאגיד המורשה, תאגיד קשור לו החזיקו החזקה מהותית, כהגדרתה בחוזר רשות ניירות ערך מיום 18.9.2007, בסוג מסוים של ניירות ערך של התאגיד הנסקר.

עצמאות שיקול הדעת

אני, אלכס זבז'ינסקי, בעל רישיון מספר 5411, מצהיר בזאת שהדעות המובעות בעבודת אנליזה זו משקפות נאמנה את דעותיי האישיות על ניירות הערך המסוקרים ועל התאגיד שהנפיק ניירות ערך אלה

הנתונים, המידע, הדעות והתחזיות המתפרסמות באתר זה מסופקים כשרות לגולשים. אין לראות בהם המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הצעה או שיווק השקעות או ייעוץ השקעות ב: קרנות נאמנות, תעודות סל, קופות גמל, קרנות פנסיה, קרנות השתלמות או כל נייר ערך אחר או נדל"ן– בין באופן כללי ובין בהתחשב בנתונים ובצרכים המיוחדים של כל קורא – לרכישה ו/או ביצוע השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול בו שינויי שוק ושינויים אחרים. כמו כן עלולות להתגלות סטיות בין התחזיות המובאות בסקירה זו לתוצאות בפועל. לכותב עשוי להיות עניין אישי במאמר זה, לרבות החזקה ו/או ביצוע עסקה עבור עצמו ו/או עבור אחרים בניירות ערך ו/או במוצרים פיננסיים אחרים הנזכרים במסמך זה. הכותב עשוי להימצא בניגוד עניינים. פאנדר אינה מתחייבת להודיע לקוראים בדרך כלשהי על שינויים כאמור, מראש או בדיעבד. פאנדר לא תהיה אחראית בכל צורה שהיא לנזק או הפסד שיגרמו משימוש במאמר/ראיון זה, אם יגרמו, ואינה מתחייבת כי שימוש במידע זה עשוי ליצור רווחים בידי המשתמש.

>תרשים 1

>תרשים 1