הרבה מילים נכתבו ונאמרו על טבע. רוב הסקירות והמאמרים התמקדו בטעויות העבר שביצעה החברה, באכזבה מהדוחות האחרונים שפרסמה, בהצגת הסיכונים שלה (מינוף גבוה, רגולציה, היעדר הנהגה וכו') וכמובן גם בניסיון לתת תחזיות ותרחישים אפשריים לגבי עתיד החברה (והמניה).

לצערנו אנחנו יודעים כי באירועים מסוג זה, רוב הניתוחים לוקים בחוכמה שבדיעבד (הרי "הכתובת הייתה על הקיר", נכון?) ויכולת החיזוי שלהם לעתיד הקרוב נמוכה. הראייה הטובה ביותר לכך היא שגם אם תשאלו את חברי הדירקטוריון של טבע או את ההנהלה הבכירה "מה יהיה?", סביר שתקבלו את התשובה: ״בשלב זה קשה לדעת״.

לכן, לצד הניסיון לתת תחזיות ולצד המנהג האוטומטי של יצירת רשימות מי ממנהלי השקעות החזיק יותר טבע ומי החזיק פחות ומה זה מעיד עליו (אם בכלל ניתן להסיק מהנתון משהו קדימה), חשוב למקד את הדיון בטבע דווקא באותם לקחים מעשיים שיוכלו לשמש את כולנו לניהול תיק ההשקעות כבר מהיום.

לצורך כך, ריכזנו 4 תובנות פרקטיות שעולות לטעמנו מניתוח "אירוע טבע":

1. בעסקים (וגם בשוק ההון) אין קוסמים ואין כוכבים

טבע היא ללא ספק סיפור הצלחה ישראלי פנומנלי ובקנה מידה עולמי. בהחלט ייתכן שאף חברה ישראלית לא תצליח לשחזר את הצלחתה העסקית בעתיד הנראה לעין. בימים של אליפות העולם באתלטיקה ושחיה, אפשר לשוות את מה שעשתה טבע בתעשיית הפארמה העולמית לאתלט ישראלי שמביא מדלית זהב בכמעט כל אליפות.

ואכן, מי שהשקיע במנית טבע בעשורים האחרונים נהנה מרווחים גבוהים. ההצלחה העסקית החריגה של טבע לאורך שנים, חיזקה את מעמדה המיוחד בקרב ציבור המשקיעים בארץ.

אבל, גם כל ילד מגיל 6-7 יודע שבמציאות אין קוסמים וכל קסם הוא למעשה אשליה. גם כאשר אנחנו לא מבינים איך הקסם התבצע בפועל, אנחנו תמיד יודעים שהקסם לא אמיתי.

אותה הבנה תקפה גם בעולם ההשקעות, אין מניות שיהיו "טובות" לנצח, וגם אין מנכ"לים ״כוכבים״. הכוכב של השנה הנוכחית עלול להתברר כפחות מוצלח בשנה הבאה וטבע היא רק דוגמא אחת מבין מאות שאפשר להציג. חלק מהאמירות שיוחסו למניית טבע בשנים האחרונות התנתקו מהראייה הכלכלית והקנו לה מעמד מיוחד, כדוגמת: ״מניית העם״, ״טבע זה לפנסיה״, ״טבע היא כמו תוכנית חסכון״, ״יש את טבע וכל השאר״ ועוד.

היום, כולם כבר מבינים כי לא הייתה כל סיבה להתייחס לטבע באופן שונה מכל מניה אחרת. עכשיו צריך לשאול את עצמנו, אם יש כיום עוד מניות שמקבלות ״יחס מועדף״ כפי שטבע קיבלה לפני מספר שנים, כדוגמת אפל, אמזון, טסלה ועוד.

אם כן, כדאי לבחון את ההחלטות שהתקבלו לגבי אותן מניות שוב בניתוח כלכלי בלבד ולהשאיר את ״הקסם״ או את "מגע הזהב" של מנהליהן מחוץ למשוואה.

2. הפיזור המנייתי לחו״ל עבד! עכשיו צריך גם באג"ח

המקרה של טבע ממחיש עד כמה חשוב לפזר את תיק ההשקעות לחו״ל. לפני עשור כ-90% מהתיק המנייתי של הציבור בישראל הושקע בשוק המקומי וטבע היוותה אחוז משמעותי מתוך חשיפה זו.

העובדה שכיום, קרוב ל-40% מהרכיב המנייתי כבר מושקע בחו״ל, מפחיתה בצורה משמעותית את הסיכונים הייחודיים שחשופים אליו המשקיעים הישראלים.

מלבד פיזור הסיכון הגיאוגרפי, החשיפה לחו״ל מאפשרת גם את פיזור הסיכון הסקטוריאלי. שוק המניות ומדדי הבורסה בישראל מוטים בצורה משמעותית למספר מניות בודדות כדוגמת טבע ולסקטור הפארמה והפיננסים בפרט. פיזור רכיב המניות לחו"ל מאפשר לנו להפחית את הסיכון הספציפי בשוק המקומי ולהיחשף לחברות שונות ולסקטורים להם משקל נמוך בישראל כדוגמת: תשתיות, תעשיה כבדה ואנרגיה (לא רק גז).

חשיבות הפיזור לחו"ל נכונה לרכיב המנייתי ומיושמת בצורה טובה בתיקים, אולם היא נכונה גם לאג"ח. דווקא באפיק זה, אשר מבחינת משקל בתיקים מהווה לרוב את הרכיב המשמעותי והגדול ביותר בתיק ההשקעות, יש מקום ליישם את הלקח של אירוע טבע ולא לחכות ליום בו יתרחש אירוע דומה באגרת חוב מקומית (לא רק באג"ח קונצרני, אלא אפילו באג"ח ממשלת ישראל ייתכן אירוע קיצון, כתוצאה מפיחות חד במטבע או אירוע גיאופוליטי).

ואכן, בחודשים האחרונים מחלחלת ההבנה שגם באגרות החוב חשוב לפזר סיכונים לחו"ל והחלה מגמה בהובלת יועצי ההשקעות בבנקים של שילוב אג"ח חו"ל בתיקי ההשקעות, מגמה שצפויה להתחזק בשנים הקרובות.

3. סולם הדירוג הבינלאומי משקף לעיתים טוב יותר את הסיכון

תובנה נוספת ממקרה טבע קשורה גם היא למשקיעי האג"ח. טבע הצליחה לבצע את רכישות הענק שלה, הרבה בזכות עשרות המיליארדים שגייסה בריביות נמוכות. מינוף יתר הוא רעה חולה של שוק שנמצא זמן רב מדי בריבית אפסית. הסיבה שאנחנו בהראל פיננסים מרגישים בנוח עם השוק הקונצרני האמריקאי היא העובדה שבארה"ב הריבית כבר עלתה ויצאה מנקודת השפל של ריבית אפס. העלאת הריבית שם מלמדת כי בשוק האג"ח האמריקאי יש סממנים של שוק בריא יותר מאשר שוקי האג"ח של אירופה וגם מישראל.

עוד לפני הורדת הדירוג האחרונה, טבע זכתה לדירוג נמוך יחסית של BBB בינלאומי. כלומר בשוק האג"ח העולמי טבע סווגה ברמת סיכון גבוהה באופן יחסי, בדומה לאידיבי פיתוח, קבוצת לוזון או אלדן, המדורגות גם הם BBB בסולם דירוג האשראי המקומי בישראל.

אז איפה הבעיה? הרי ברור לכולנו שאם טבע הייתה מנפיקה אג"ח בישראל, בגלל הפער בסולמות דירוג האשראי בין חו"ל לישראל, טבע עם חוב של35 מיליארד דולר ולמרות סיכון האשראי הגבוה, הייתה מקבלת פה דירוג גבוה בהרבה, ככל הנראה בקבוצת דירוג AA.

במקרה כזה החשיפה של הציבור הישראלי לאג"חים של טבע דרך מדדי התל בונד ושאר מכשירי ההשקעה, הייתה גבוהה מהחשיפה לאג"חים של חברת חשמל, בנק פועלים ולאומי, עזריאלי, גזית גלוב ובזק ביחד. במצב כזה ירידה של כ-5% באג"חים של טבע בימים האחרונים, הייתה מורגשת היטב בתיק הסולידי של כל משקיע ישראלי.

לכן, הלקח המרכזי מסיפור האג"ח של טבע הוא שמבחינת בניית תיק אג"ח יעיל, עדיף לא להסתמך רק על חוב מקומים אשר מדורג לפי סולם דירוג ישראלי, שלא בהכרח מתמחר את סיכון האשראי.

עיקר הבעיה עלולה להיווצר בחברות שעיקר פעילותן בשוקי חו״ל, אולם בוחרות להנפיק בישראל, כדוגמת האג"ח שהנפיקו חברות הנדל"ן האמריקאיות. פיזור תיק האג"ח הקונצרני גם לחו"ל, מסייע לנטרל חלק מהעיוותים שקיימים בשוק האג"ח המקומי ולפזר את תיק האג"ח לחברות וסקטורים נוספים מלבד הנדל"ן והפיננסים הדומיננטיים בבורסה בת״א.

4. אפשר לסמוך על המוסדיים ויועצי ההשקעות בישראל

בהסתכלות רחבה, נראה ששוק ההון הישראלי הגיע מוכן לירידות בטבע.

רוב המנהלים המוסדיים והיועצים מחזיקים במניית בטבע בשיעורים נמוכים משיעורה במדדי המניות וגם משיעורי האחזקה ההיסטוריים. האחזקה הנמוכה יחסית במנייה ובאג״חים, מנעה פגיעה משמעותית בחסכונות הציבור. מי שעקב אחר תשואות קרנות הנאמנות בימים האחרונים, ראה כי הרוב המוחלט של קרנות הנאמנות הניבו ביצועי יתר מעל מדדי המניות המובילים. בחינה ארוכה יותר מראה כי המצב בו רוב קרנות הנאמנות המנייתיות מציגות ביצועי יתר מעל מדדי המניות המובילים, מתקיים כבר תקופה לא קצרה עם פערים מאוד משמעותיים. אחזקת החסר בטבע היא סימן נוסף למהפכה ותהליך התבגרות שעבר ניהול ההשקעות האקטיבי בישראל בשנים האחרונות.

בעבר קשה היה למצוא מנהלי קרנות נאמנות מנייתיות שלא מחזיקים ולו שקל אחד במניה הגדולה במדד. כיום, מנהלי קרנות הנאמנות בישראל מבינים כי כדי לייצר ערך מוסף לעומת אחזקה בקרנות מחקות מדד, עליהם לפעול במטרה להכות את המדד וללכת עם האמת המקצועית ולא לקבל החלטות השקעה לפי גודל המניה או משקלה במדד כזה או אחר.

בנוסף, בזכות רפורמת מדדי המניות בתחילת השנה, משקלה של טבע במדד המעוף ירד מ 10% לפחות מ 7%, ולכן גם המשקיעים הפאסיביים בתעודות הסל ובקרנות המחקות, נפגעו פחות מהירידות החדות בטבע.

אם הירידות בטבע היו מתרחשות לפני 3 שנים ויותר, המצב היה קשה. טוב עשו המשקיעים והיועצים שהגדילו פיזור למניות אחרות בישראל, הגדילו פיזור לחו״ל וטוב ששילבו בשנים האחרונות יותר קרנות נאמנות מנייתיות אקטיביות.

גם שמנתחים את אחזקות מנהלי קרנות אגח חול הישראלים רואים תמונה זהה. רוב הקרנות לא החזיקו באגחים של טבע בשיעורים גבוהים אם בכלל. יש על מי לסמוך.

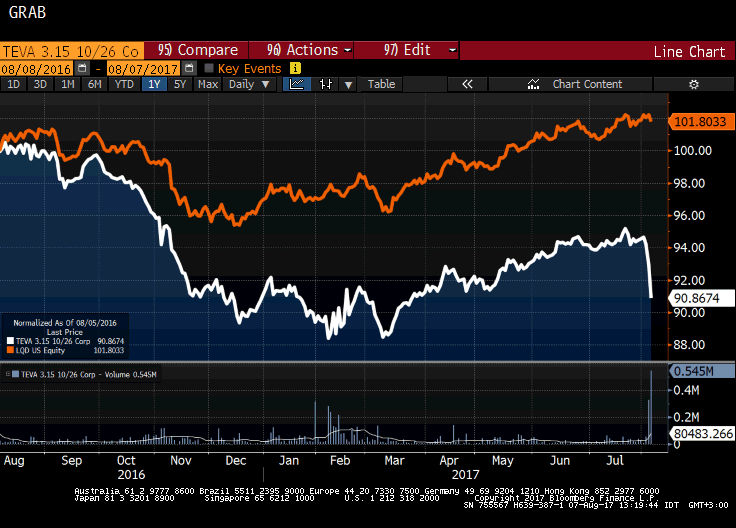

גרף 1:

מניית טבע (בצבע לבן) מול ת"א 125 (צבע כתום) – "הקסם" עבד, עד שכבר לא

* 43% מהמדד הם אג"חים בדירוגי BBB. מחמ המדד הוא כ-8 שנים

ירון דייגי

ירון דייגי