התפנית בפעילות הכלכלית מתורגמת עתה גם למספרים: התוצר התכווץ ברבעון הראשון בשיעור שנתי של 1.6%, ולמעט ההשפעה של מסים נטו על היבוא הירידה בתוצר הייתה בשיעור שנתי של 3.0%.

הצמיחה ברבעונים הקרובים תהיה נמוכה ביחס לפוטנציאל של המשק.

אנו צופים אינפלציה בשיעור של 3.0% ב–12 החודשים הקרובים. הסיכון לתחזית הוא עדיין כלפי מעלה, כלומר לאינפלציה גבוהה יותר.

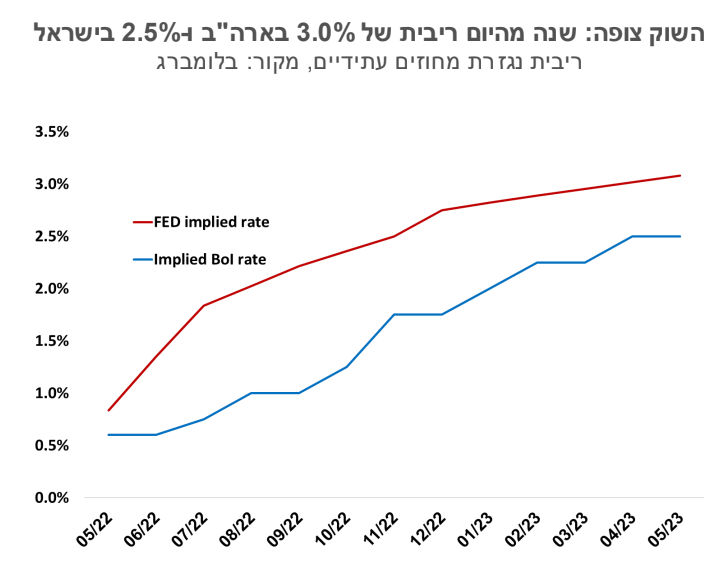

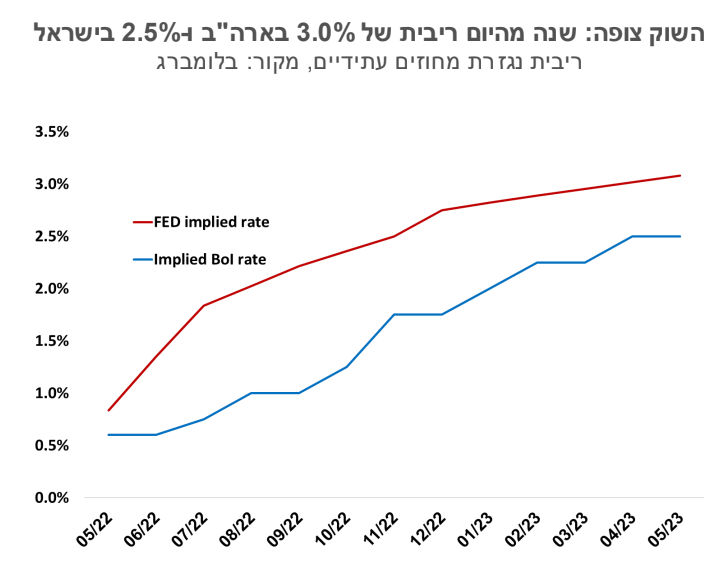

ריבית בנק ישראל צפויה לעלות בכל אחת מההחלטות הקרובות, אם כי במינונים נמוכים מאלו של הפד. אנו צופים ריבית של כ-2% שנה מהיום.

ישראל

התפנית בפעילות הכלכלית מתורגמת עתה גם למספרים: התוצר התכווץ ברבעון הראשון בשיעור שנתי של 1.6%, ולמעט ההשפעה של מסים נטו על היבוא הירידה בתוצר הייתה בשיעור שנתי של 3.0%. הנתונים הרבעוניים נוטים להיות תנודתיים, אך במקרה זה אנו סבורים שהשינוי לא נובע מגורמים חד-פעמיים, אלא משקף את הסביבה הגלובלית שתומכת פחות בצמיחה. הצריכה הפרטית ירדה ברבעון הראשון בשיעור שנתי של 0.7% וירידה של 6.1% נרשמה ביצוא הסחורות והשירותים.

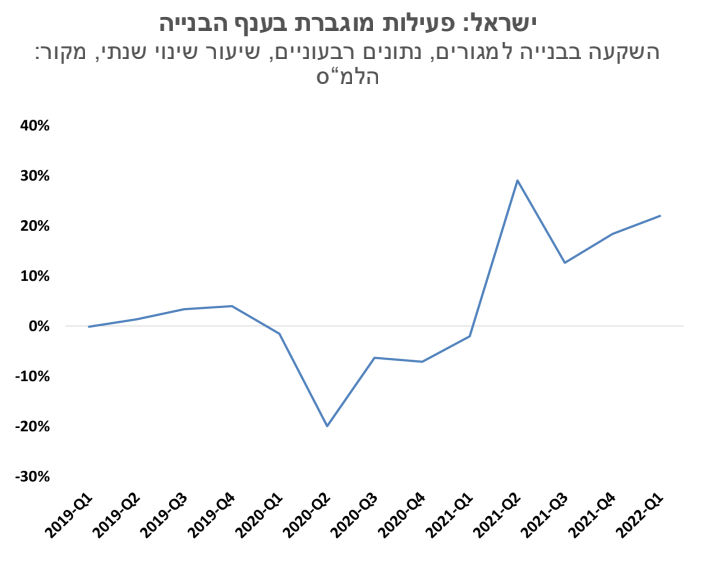

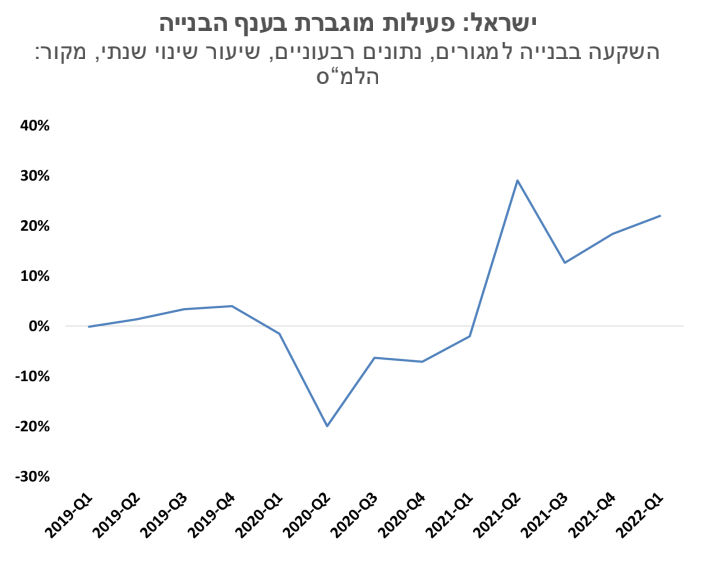

שני גורמים פועלים עתה להערכתנו למתן את הפעילות הכלכלית: השחיקה בכוח הקנייה של הציבור לאור עליות המחירים, וירידה חדה בגיוסי ההון של חברות הטכנולוגיה. בשניהם ניתן לומר שאנו רק בתחילת הדרך. האינפלציה, עליות הריבית וירידות המחירים בשוקי ההון צפויים להביא להתאמה של הצריכה המקומית ברבעונים הקרובים (הצריכה בחו"ל תגדל). נתוני IVC מצביעים על ירידה חדה בגיוסי ההון של חברות היי-טק בחודש אפריל, ואת ההשפעה על פעילות החברות נראה כנראה בעוד מספר חודשים. עליית הפעילות בענף הבנייה מהווה גורם שמאזן את הפגיעה במשק, וגם הגירעון התקציבי הנמוך של הממשלה יאפשר לה כנראה להמשיך במדיניות של הפחתות מסים עקיפים על מנת לרכך את הפגיעה בצרכנים. אנו מעריכים כי הצמיחה ברבעונים הקרובים תהיה נמוכה ביחס לפוטנציאל של המשק.

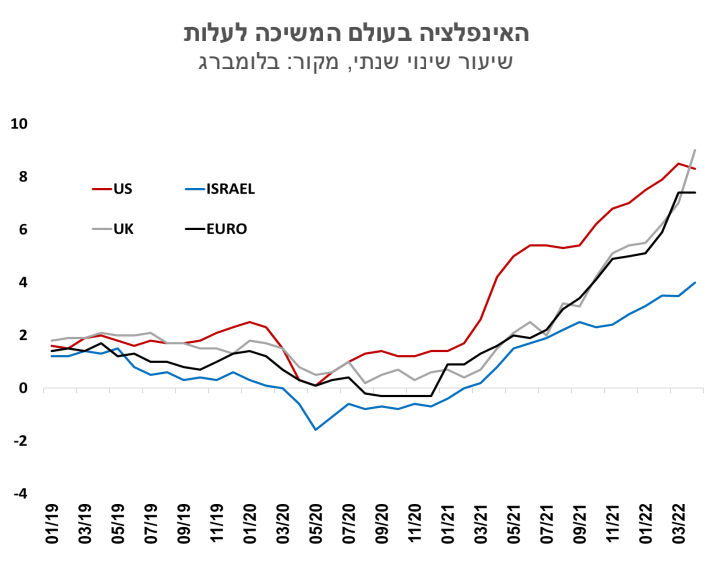

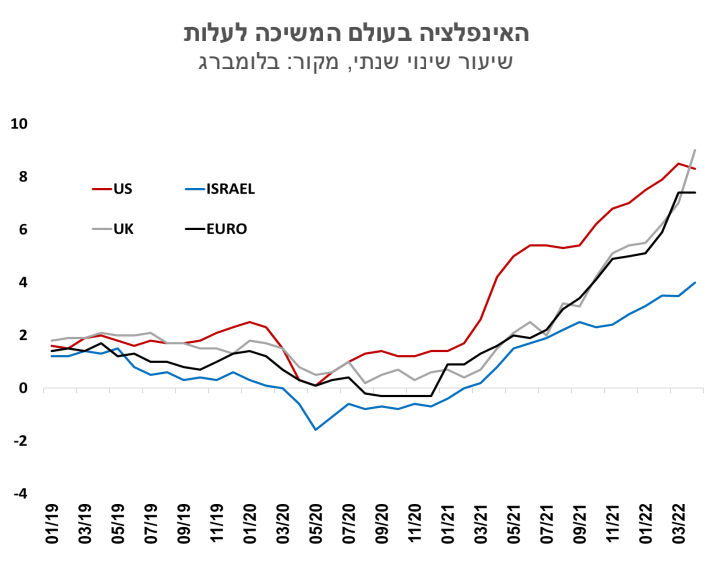

האינפלציה השנתית עלתה לרמה של 4.0%, הקצב הגבוה ביותר מאז שנת 2011. אנו מעריכים כי גל ההתייקרויות טרם מיצה את עצמו, ובחודשים הקרובים נראה המשך עליות מחירים בסעיפים כמו מזון ודיור. מחיר הנפט בעולם חצה את רמת ה–110 דולר לחבית, והפיחות שנוצר, מול הדולר בעיקר, צפוי לייקר מוצרי יבוא, כמו גם את הנסיעות לחו“ל. הצמיחה העולמית נסוגה מעט, דבר שסייע לירידה במחירי ההובלה. האינפלציה לכן תהיה מובלת בשנה הקרובה יותר ממחירי שירותים ופחות ממחירי סחורות. ניתן לראות לדוגמא שעליית המחירים בסעיף ריהוט וציוד לבית נבלמה בחודשים האחרונים. הגירעון התקציבי הנמוך מאפשר במקרים מסוימים לממשלה למתן את עליות המחירים לצרכן, כמו שעשתה עם מחירי הדלק, הפחתות מכסים על מוצרי תעשייה ומזון. אנו מעריכים שמדיניות זו תימשך. אנו צופים אינפלציה בשיעור של 3.0% ב–12 החודשים הקרובים. הסיכון לתחזית הוא עדיין כלפי מעלה, כלומר לאינפלציה גבוהה יותר. העלייה בשכר המגזר העסקי היא בינתיים גבוהה, ואינה תואמת את יעד האינפלציה. אנו מניחים שעליות הריבית יאטו את הפעילות, ויפעלו לבלימת העלייה בשכר.

ריבית בנק ישראל צפויה לעלות בכל אחת מההחלטות הקרובות, אם כי במינונים נמוכים מאלו של הפד. אנו צופים ריבית של כ-2% שנה מהיום. שוק הסוופ מגלם ריבית גבוהה של כ-2.50% בעוד שנה. השפעת הריבית על האינפלציה היא בפיגור גדול, אך לבנק ישראל אין כעת הרבה דרגות חופש שכן רמת הריבית הנוכחית, שהיא נמוכה באופן ניכר מרמת האינפלציה עשויה לקבע את האינפלציה ברמה גבוהה. בד בבד עם עליית הריבית, אנו צפויים לראות גם ירידה בציפיות לאינפלציה, כך שהריבית הריאלית תתקרב בעוד כשנה לרמה אפסית.

גלובלי

הדוחות של חברות הקמעונאות Target ו-Walmart הצביעו על כך שהגידול במכירות לא הצליח להדביק את האינפלציה. העלויות של חברות הקמעונאות גדלו בחדות בחודשים האחרונים בין היתר בשל העלייה במחירי ההובלה, במחירי הסחורות ובשכר המינימום, זאת בזמן שרכישות הצרכנים גדלו בשיעור מתון יחסית. ההשפעה התבטאה בירידה חדה בשיעור הרווח התפעולי. הדרך לפצות על הירידה ברווח התפעולי היא העלאת מחירים, כלומר צפויה עוד אינפלציה בדרך. לחילופין יתכן שהפגיעה בכושר הקנייה של הצרכנים היא כזו שלא תאפשר העלאות מחירים, כלומר שהצריכה בדרך לירידה. בכל מקרה אלו חדשות לא טובות.

הירידות בוול סטריט נמשכו זה השבוע השביעי ברציפות, על רקע האינפלציה הגבוהה, העלאות הריבית הצפויות והתגברות החששות לגלישת המשק האמריקני למיתון. מדד הנאסד"ק ירד מאז השיא בנובמבר בכ-30% ואיבד כ- 7.6 טריליון דולר מערכו, יותר מאשר בכל מיתון אחר, וזה משקף יותר מהכול את השווי המנופח אליו נסק המדד. למרות הירידות המתמשכות במדדי המניות בארה"ב ונתוני הצמיחה השלילים לרבעון הראשון, חברי הפד ממשיכים להציג עמדה ניצית, והשוק עדיין צופה העלאות ריבית מהירות בשנה הקרובה. יו"ר הפד, ג'רום פאוול, התייחס לעליות הריבית הצפויות על מנת להוריד את האינפלציה: "there could be some pain involved to restoring price stability".

שוק האג"ח נע בין הפחד מאינפלציה לחשש ממיתון. הפחד מהאינפלציה והאמירה של פאוול שמשדרת נחישות, מגבירים את ההערכות שעליות הריבית בשנה הקרובה יהיו מהירות. מנגד, עליות מהירות מעלות את הסיכון למיתון, והתשואות הארוכות ירדו לכן בשבוע האחרון. התשואה לעשר שנים ירדה ל- 2.78%, נמוך במעט מהתשואה לטווח של חמש שנים. הציפיות לאינפלציה לעשר שנים משוק האג"ח התמתנו גם הן, מרמה של 2.74% ל- 2.59%, והציפיות לשנתיים ירדו מרמה של 3.95% ל-3.9%.

מדדי ה- SP&500 והנאסד"ק ירדו בשבוע האחרון ב-3.0% וב- 3.8% בהתאמה ומתחילת השנה ב-18% וב- 27.4% בהתאמה, זאת למרות העליות החדות שנרשמו בשווקים ביום שלישי האחרון. גם מדדי המניות באירופה ירדו בשבוע החולף, אם כי בשיעורים מתונים יותר, ומדד היורוסטוקס 50 ירד ב- 1.3% והשלים ירידה של 15% מתחילת השנה. מדדי המניות העיקריים באסיה דווקא עלו בשבוע האחרון.

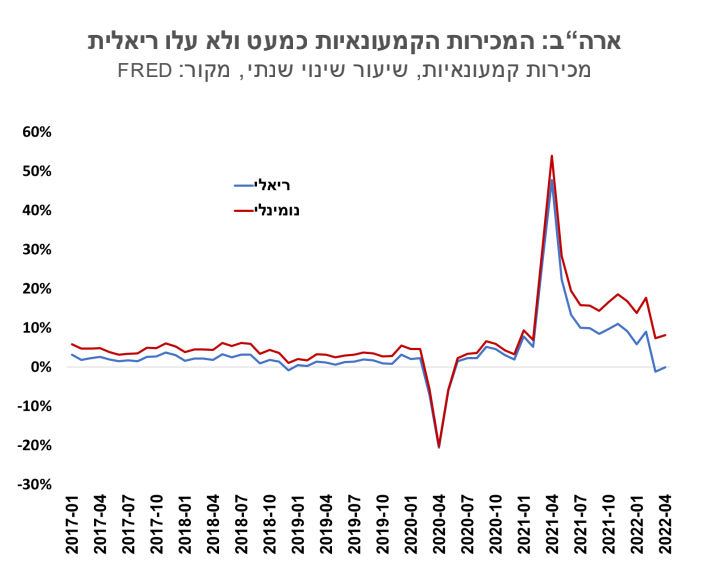

האינפלציה שוחקת את כוח הקניה של הציבור. המכירות הקמעונאיות עלו בחודש אפריל ב- 0.9% וללא כלי רכב הם עלו ב-0.6%, נתון שהיה גבוה מהציפיות והתקבל באהדה בשווקים. למרות העלייה של החודשיים האחרונים במכירות הקמעונאיות, קצב הגידול השנתי מאט, וב-12 החודשים האחרונים עלו המכירות הקמעונאיות בשיעור של 8.2%. בניכוי האינפלציה שעלתה ב-12 החודשים האחרונים ב- 8.3%, הגידול במכירות הקמעונאיות הוא אפסי. המדדים המובילים לפעילות הכלכלית בארה"ב, כמו סקרי ציפיות בתעשייה של הפד בניו-יורק ופילדלפיה, מדד אמון הצרכנים של אוניברסיטת מישיגן, ומדד האינדיקטורים המובילים, ירדו בחודש האחרון, בהמשך לירידה מתמשכת בחודשים האחרונים.

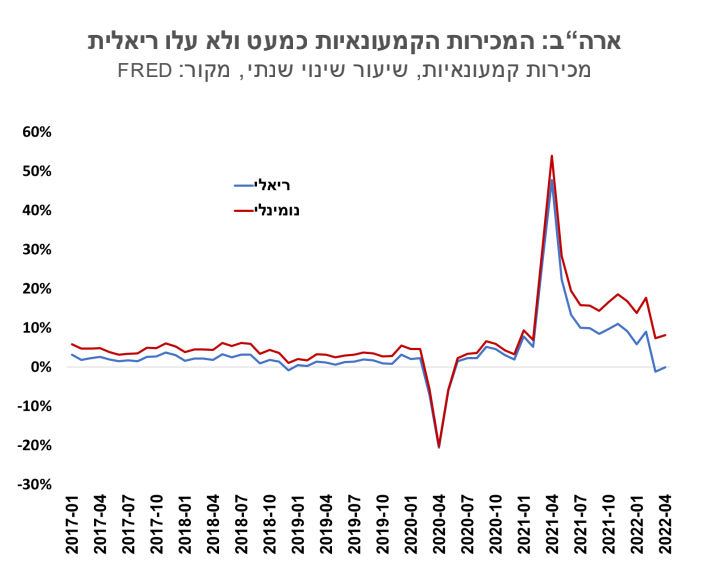

ענף הנדל"ן בארה"ב מתקרר?

ענף הנדל"ן בארה"ב מתקרר? בחודשים האחרונים מסתמנת התמתנות בפעילות וירידה במספר העסקאות בדירות. מדד הקבלנים בארה"ב יורד בחודשים האחרונים, והוא חזר כעת לרמתו בסוף שנת 2019. מכירות בתים יד שניה ירדו באפריל ב- 2.4% בהמשך לירידה של 3.0% במרץ, ורמתם נמוכה כעת בכ-6% לעומת אפריל אשתקד. גם בעסקאות בדירות חדשות נרשמת ירידה בחודשים האחרונים ורמתם נמוכה בכ-12% לעומת מרץ אשתקד. התחלות הבניה אומנם ירדו בחודשיים האחרונים אך רמתם עדיין גבוהה מאוד. הירידה בעסקאות נרשמת, בין היתר, על רקע העלייה החדה בריביות המשכנתאות בחודשים האחרונים (ריבית משכנתא ל-15 שנים עלתה במאי לרמה של 4.70% מרמה של 2.5% בסוף 2021) והמשך עלייה במחירי הדירות שהגיעה במרץ לעלייה שנתית של 20%.

אירופה - קצב האינפלציה מתגבר. האומדן השני לצמיחה בגוש האירו ברבעון הראשון הצביע על צמיחה גבוהה יותר של 1.1% במונחים שנתיים. מדד אמון הצרכנים של הנציבות האירופית נותר ללא שינוי במאי, אך הוא נמצא ברמה נמוכה מאוד בדומה לזו שנרשמה בשיא משבר הקורונה. האינפלציה ב-12 החודשים האחרונים שהסתיימו בחודש אפריל הגיעה ל- 7.4%, ומתחזקות הציפיות שהריבית בגוש האירו תעלה בחודש יולי הקרוב, ותוסיף לעלות בהמשך השנה.

שיא באינפלציה בבריטניה. בחודש אפריל נרשמה עלייה חודשית חדה של 2.5% באינפלציה והרמה השנתית הגיעה ל-9.0%, הגבוהה ביותר ב-40 שנים האחרונות. אינפלציית הליבה השנתית עלתה לרמה של 6.2%. הבנק המרכזי של אנגליה העלה את הריבית בארבע פגישות רצופות, מריבית של 0.1% ל- 1%, והעלאות ריבית נוספות צפויות בחודשים הקרובים.

סין מורידה את הריבית כדי להאיץ את הפעילות הכלכלית. הפעילות הכלכלית האטה כתוצאה מהסגרים הנרחבים בסין, ובשל חשש מהאטה נוספת בפעילות הכלכלית, הבנק המרכזי בסין הוריד את הריבית מרמה של 4.6% ל-4.45%.

Image by Sergei Tokmakov Terms.Law from Pixabay

Image by Sergei Tokmakov Terms.Law from Pixabay