ישראל.

קצב הצמיחה ברבעון הראשון צפוי להיות נמוך

לפי הקשר בין השינוי הרבעוני במדד המשולב של בנק ישראל לבין השינוי בתמ"ג העסקי בעשרים השנים האחרונות, עלייה קטנה יחסית בשיעור של כ-0.3% במדד המשולב ברבעון הראשון מבשרת על קצב צמיחה נמוך בתמ"ג. גם הגידול בהכנסות ממסים, שמתחילת המגפה היה פרמטר טוב לחיזוי הצמיחה, מגלם צמיחה נמוכה ברבעון הראשון.

צריך לציין שצמיחה נמוכה ברבעון הראשון עדיין משקפת סיכוי משמעותי לקצב צמיחה גבוה בשנת 2022 כולה בגלל "אפקט הקצה" של הצמיחה החריגה ב-Q4/21.

המשק הישראלי מגיע למגבלת היצע

נתוני שוק העבודה ממקורות שונים משקפים הידוק מהיר בתנאים שלו לרמה הדוקה מאוד:

לפי לשכת התעסוקה, מספר דורשי עבודה ירד בחודש מרץ לרמה הנמוכה ביותר בשנים האחרונות. היחס בין מספר דורשי עבודה למספר משרות פנויות ירד ל-1, הנמוך ביותר מאז שקיימים הנתונים בשנת 2009.

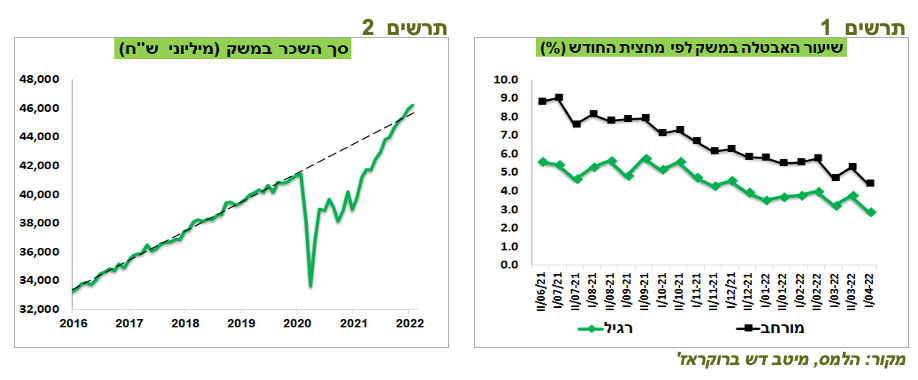

במחצית הראשונה של חודש אפריל שיעור האבטלה במשק ירד ל-2.9%, הרמה הנמוכה אי פעם. גם שיעור האבטלה הרחב ירד ל-4.4% (תרשים 1).

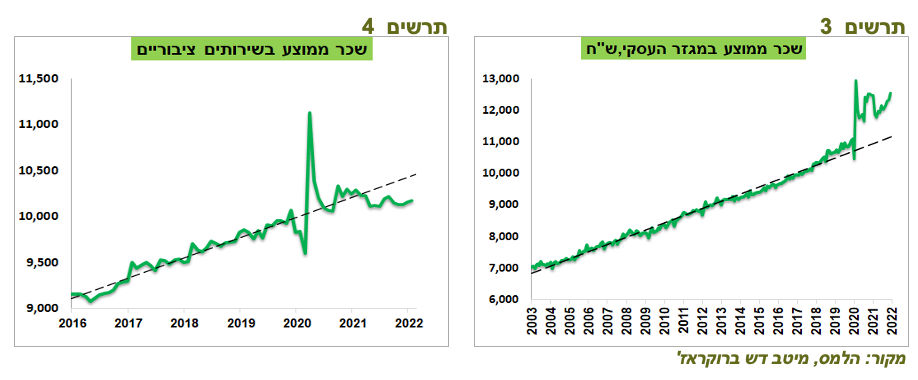

השכר הממוצע במגזר העסקי גדל בקצב מואץ. הוא גבוה בכ-6% לעומת המגמה ארוכת הטווח (תרשים 3). מדובר בסטייה שלא קרתה אף פעם בעשרים השנים האחרונות. עליית השכר במגזר העסקי זאת לא רק תוצאה של עליית השכר בתחום ההיי-טק. השכר הממוצע בתחום תכנות מחשבים עלה מתחילת המגפה בכ-11%, במרכזי מחקר ופיתוח בכ-15%, כאשר השכר הממוצע בכלל המגזר העסקי עלה בכ-12%.

לעומת זאת, בעקבות הקפאת השכר בסקטור הציבורי, השכר הממוצע במגזר שירותים ציבוריים ירד מתחת למגמה ארוכת הטווח (תרשים 4). אולם, סביר מאוד שלאור עליית השכר בסקטור הפרטי והאינפלציה הגבוהה, העובדים בסקטור הציבורי ידרשו תוספת שכר משמעותית בשנה הבאה.

צריך לציין, שסך השכר במשק צומח בקצב מהיר מאוד וכבר עלה מעל המגמה ארוכת הטווח (תרשים 2).

כל הנתונים מצביעים על כך שהמשק הישראלי מגיע למגבלות היצע, מה שגורם לעלייה מהירה של השכר במגזר העסקי שתומכת בלחצים לעליית מחירים מעבר להשפעות זמניות של התייקרות מוצרי היבוא. כל זה קורה על רקע ביקושים הרבה יותר חזקים מביקושים "נורמליים", שמוגדרים ע"י המגמה ארוכת הטווח. בנסיבות אלה סיכון האינפלציה בישראל נמצא ברמה גבוהה ואמור לגרום לריסון מהיר יותר ע"י בנק ישראל.

מחסור חריף בדולרים

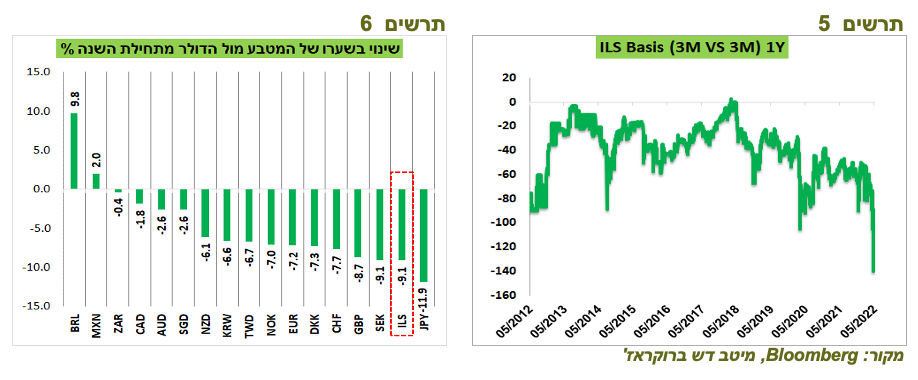

החלשות השקל התגברה על רקע הירידות בשוק המניות ועליית התשואות בארה"ב. השקל היה בין המטבעות החלשים ביותר מתחילת השנה מול הדולר (תרשים 6). לפי העלייה ב-Basis לרמה הגבוהה ביותר בעשור האחרון, המחסור בדולרים החריף מאוד (תרשים 5). יתכן וירידה בהשקעות נטו של הזרים, גם הפיננסיות וגם הריאליות, וביקוש לדולרים מצד המשקיעים המקומיים גורמים להיחלשות המהירה של השקל.

עלייה בסיכון האינפלציה והתחממות של שוק העבודה מגבירים סיכוי לעליית ריבית

בשבוע האחרון חלו מספר ההתפתחויות שצפויות להשפיע על האינפלציה בישראל:

בהמשך להיחלשות השקל ביחס לדולר בשיעור של כ-5% באפריל, הוא הספיק לרדת בעוד כ-2% מתחילת מאי. בטווח הקצר תהיה השפעה בעיקר על מחיר הדלק והנסיעות לחו"ל, אך הישארות שע"ח ברמות אלה לאורך זמן צפויה להשפיע על האינפלציה לפי מקדם התמסורת של כ-10%.

מחירי הפחם עלו מתחילת החודש בכ-25% והשלימו עלייה של 123% מתחילת השנה. מחירי הפחם משפיעים על תעריף החשמל בישראל.

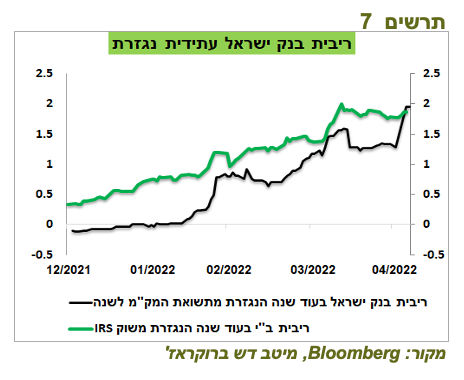

עלייה בסיכון האינפלציה והתחממות של שוק העבודה מגבירים סיכוי לעלייה מהירה יותר בריבית של בנק ישראל. הריבית של בנק ישראל בעוד שנה שמגולמת בתשואת המק"מ לשנה, שהונפק בשבוע שעבר בתשואה של 1.15%, עומדת על כ-2%. גם בעקום ריביות ה-IRS מגולמת ריבית דומה (תרשים 7).

מתחזית זו נגזר שבנק ישראל יעלה ריבית ב-0.25% ב-7 מתוך 8 פגישות במהלך השנה הקרובה. נזכיר שלפי התחזית של חטיבת המחקר של בנק ישראל, הריבית בעוד שנה תגיע ל-1.5%.

שורה תחתונה. לאור ההתפתחויות האחרונות, אנו מעדכנים את התחזית לעליית ריבית בעוד שנה ל-1.75%-2.00%.

עולם.

סימני האטה בהתרחבות בפעילות במשק האמריקאי

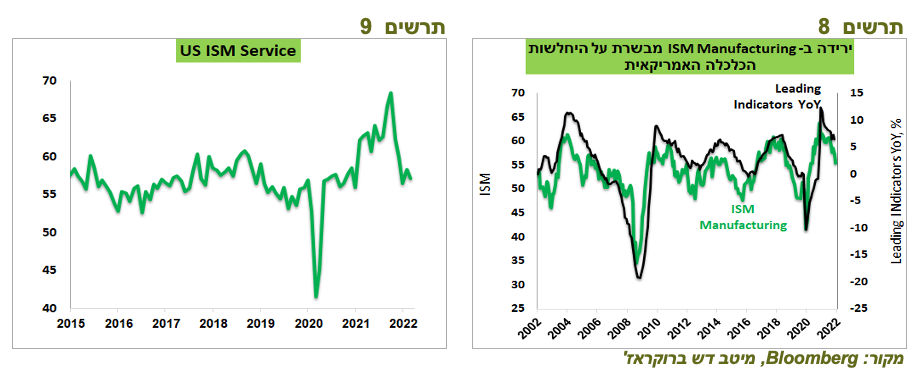

הפעילות הכלכלית בארה"ב נחלשת, כפי שהעידה ירידה במדדי מנהלי הרכש בתעשייה ובשירותים (ISM) בחודש אפריל (תרשים 8-9). המדד בתעשייה מתואם בדרך כלל עם הצמיחה במשק האמריקאי כפי שמשתקף במדד האינדיקאטורים המובילים. יחד עם זאת, לא מדובר בינתיים בהתכווצות בפעילות, אלא בהאטה בצמיחה כי שני המדדים גבוהים משמעותית מ-50.

למרות ההאטה, שוק העבודה האמריקאי לא צפוי להיחלש

לעומת מדדי מנהלי הרכש, בשוק העבודה האמריקאי קשה לזהות בבירור סימני האטה. נמשך גידול מהיר במשרות כאשר בחודש אפריל התווספו מעל 400 אלף משרות בדומה למרץ. שיעור האבטלה נותר יציב והשכר הממוצע המשיך לעלות, גם אם בקצב מעט איטי יותר מאשר בחודשים הקודמים. למרות גידול מהיר במשרות, מספר משרות פנויות הגיע לשיא חדש בחודש מרץ.

שוק העבודה הוא בדרך כלל אינדיקאטור מפגר לפעילות בכלל המשק. הפעם השפעת ההאטה בפעילות המשק על שוק העבודה צפויה לא רק להיות מאוחרת, אלא גם קטנה במיוחד בגלל שתי סיבות עיקריות:

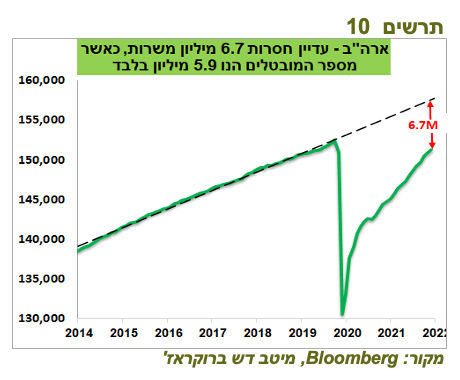

עדיין חסרות בשוק עבודה האמריקאי כ-6.7 מיליון משרות לעומת הרמה שהייתה אמורה להיות אם לא הייתה המגפה (תרשים 10). מספר זה גבוה ממספר המובטלים שעומד על 5.9 מיליון. במצב זה חברות שסובלות ממחסור חריף בעובדים ימנעו מפיטורים גם אם תהיה האטה בפעילות המשק.

עדיין צפוי להימשך גידול בביקושים לשירותים בעקבות הירידה בתחלואה. סביר להניח שעלייה בביקוש לשירותים תמשך למרות ההאטה, מה שצפוי לתמוך בגיוסי עובדים לסקטור זה שהנו עתירי כוח אדם.

בנסיבות אלה, הנזק של האטה אפשרית במשק האמריקאי לשוק העבודה, אפילו האטה חריפה יחסית, צפוי להיות מתון.

מה אומרת תגובת השווקים להודעת ה-FED?

שוק האג"ח האמריקאי הגיב להודעת ריבית ה-FED בצורה לא לגמרי שגרתית:

הציפיות לריבית בסוף 2022 ו-2023 שמגולמות בחוזים ירדו מעט בכ-0.1%, כנראה בעקבות אמירת הנגיד שעליית ריבית בשיעור של 0.75% לא נידונה בישיבה.

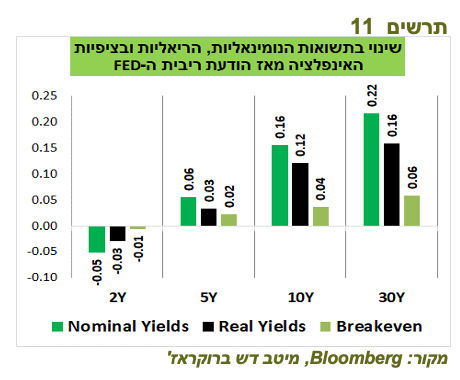

מאז ההודעה ועד סוף השבוע, חלה עלייה משמעותית בתלילות עקומי התשואות, הריאלי והנומינאלי, תוך עלייה משמעותית בתשואות הארוכות וירידה קטנה בקצרות (תרשים 11).

ציפיות האינפלציה עלו מעט, בעיקר בטווחים הארוכים.

כעיקרון, תהליך עליית ריבית אמור להיות מלווה בירידה בתלילות העקום. עלייה בתשואות הארוכות תוך עלייה חדה בתלילות העקום, כפי שקרתה בשבוע שעבר, יכולה לבשר שהריבית לא עולה מספיק כדי לרסן אינפלציה או להעיד על עלייה בסיכון פיסקאלי.

לא נראה ששוק האג"ח האמריקאי נבהל בשבוע שעבר מהסיכון הפיסקאלי. ההודעת על צמצום המאזן תאמה בדיוק לציפיות. כמו כן, תחזית ההנפקות של משרד האוצר האמריקאי שפורסמה בשבוע שעבר הייתה נמוכה מהציפיות.

סביר יותר שהשוק מטיל ספקות בנכונות ה-FED להילחם בנחישות באינפלציה, כפי שבא לידי ביטוי ב"ריכוך" למסר מרסן של ה-FED שסיפק הנגיד ע"י אמירתו על הסרת האופציה לעליית ריבית ב-0.75%. ביום ההודעה עצמה השוק דווקא שמח לשמוע את המסר. אולם, הבהלה שהתבטאה בירידות חדות במניות ועליות חדות בתשואות האג"ח, התעוררה יום לאחר החלטת ריבית שבו פורסמו נתוני עלות יחידת העבודה והפריון לרבעון הראשון:

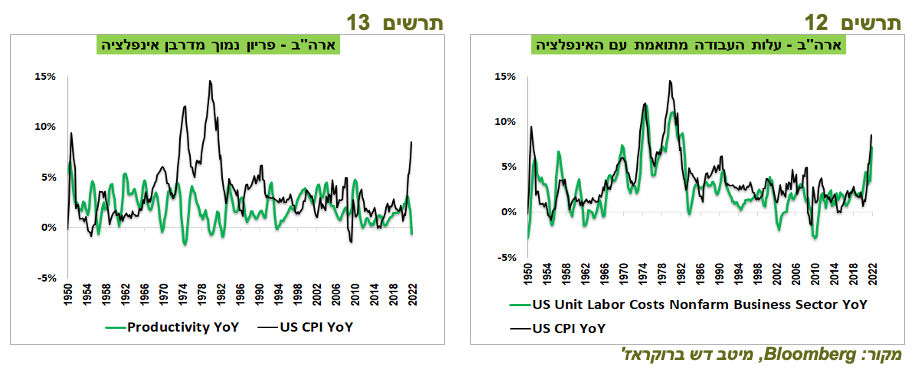

עלות יחידת העבודה עלתה ברבעון הראשון לקצב של 7.2% לעומת הרבעון המקביל אשתקד, הקצב הגבוה מאז שנות ה-70. כפי שניתן לראות בתרשים 12, נתון זה קשור בקשר הדוק לאינפלציה, מה שמכונה "ספירלה אינפלציונית".

השפעת התייקרות חדה בעלות העבודה על מחירי תוצרת המגזר העסקי היה ניתן לקזז באמצעות שיפור בפריון, אך הפריון ברבעון הראשון ירד בשיעור הגדול ביותר מאז 1993, מה שגורם לחששות כבדים עוד יותר לגבי התפתחות האינפלציה (תרשים 13).

ירידה בפריון זאת גם בשורה שלילית לגבי רווחיות החברות.

להערכתנו, המסקנה שעולה מההתפתחויות בשווקים לאחר הודעת ה-FED מעידה שהמשקיעים שחששו קודם מפני עליית ריבית מוגזמת תוך זלזול בסיכון האינפלציה, פוחדים כעת יותר מהאינפלציה שהופכת לסיכון דומיננטי יותר. בנסיבות אלה הדבר הנכון ביותר שיכול לעשות בנק מרכזי ולא רק האמריקאי הוא העברת מסר לפיו יעשה הכל כדי לרסן אינפלציה ללא ניסיונות "ריכוך" כדי "לשמח" את השווקים.

עליית התשואות הארוכות בארה"ב מתקרבת לשיא

אנו חושבים שהתשואות הארוכות בארה"ב מתקרבות לשיא שלהן במחזור עליות הריבית הנוכחי:

לפי החוזים, ה-FED צפוי להעלות ריבית בשיעור של 0.5% בשתי הפגישות הקרובות ובכ-0.25% בשלושת הפגישות הנותרות עד סוף השנה, כך שבסוף השנה היא תגיע לכ-2.7% (אמצע הטווח). בהתחשב בריבוי הסיכונים להאטה בפעילות הכלכלית שעשויים לשבש עליית ריבית ה-FED, נראה שזה תסריט סביר.

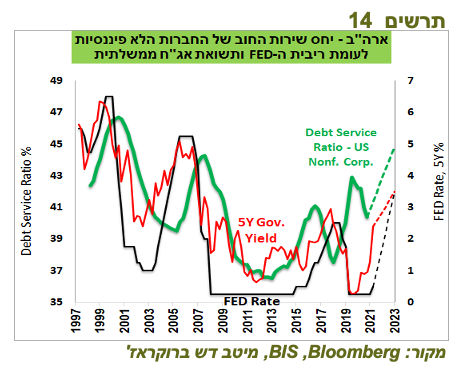

נזכיר, שבסקירה בסוף מרץ הערכנו שמעל ריבית ה-FED של 3%-3.5% עלות שירות החוב של החברות האמריקאיות תגיע לרמות שתגרום לפגיעה רחבה ביכולת הפיננסית שלהן (תרשים 14). כעת התשואות הארוכות עלו מעל 3% ומסמנות גם הצפי לריבית בשיא המחזור. עלית תשואות מעבר לטווח זה לא צפויה להישאר לאורך זמן.

לבסוף, נציין שבחודשים הקרובים קצב האינפלציה בארה"ב צפוי לרדת. אומנם, הסיבה העיקרית לירידה הנה טכנית וקשורה ליציאת ההתייקרויות החריגות בחודשים אפריל-יוני של שנה שעברה של סעיף מכוניות משומשות ועוד מספר מוצרים מספירת האינפלציה השנתית, אך עצם הירידה בקצב האינפלציה צפוי לשלוח מסר מעט מרגיע אל שוק האג"ח.

שורה תחתונה: הסיכון להמשך עליית התשואות הארוכות בארה"ב פחת. לאור זאת, ועל רקע עליית ריבית של בנק ישראל שמגולמת בעקום התשואות, אנו מעלים מח"מ מומלץ ממח"מ קצר-בינוני לבינוני. אנו ממשיכים להמליץ על הטיה לאפיק הצמוד.

להגדיל בהדרגה חשיפה למניות

במקביל להארכת מח"מ מומלץ בשוק האג"ח, אנו מעלים המלצה גם לשוק המניות לחשיפה בינונית. מעבר לעובדה ששוק המניות כבר ירד בשיעור מצטבר די גדול מאז שהורדנו ההמלצה למניות, להלן הסיבות הנוספות לשינוי:

אנו מעריכים שעליית ריבית ה-FED כבר מגולמת במידה רבה, כפי שהסברנו קודם. מכאן, לא צפויה עלייה נוספת משמעותית בתשואות, שהייתה אחת הסיבות לירידות בשוק המניות, במיוחד במניות הצמיחה.

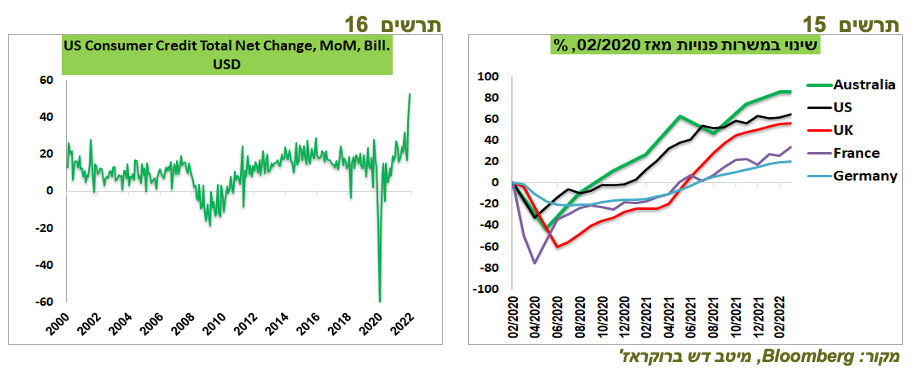

הסיכון למיתון משמעותי בארה"ב יחסית נמוך. כפי שהצגנו קודם, מצבו של שוק העבודה האמריקאי צפוי להיות יחסית חזק אפילו במקרה של האטה משמעותית במשק האמריקאי. "כריות בטחון" בדמות רמות חיסכון גבוהות של הצרכנים די עבות. על הכוונות הגדלת הצריכה של הצרכנים האמריקאים מעיד גם גידול שיא באשראי הצרכני בארה"ב שהיה בחודשים האחרונים, כפי שפורסם ביום שישי (תרשים 16).

גם החברות מחזיקות יתרות נזילות גדולות מאוד וממשיכות להשקיע בקצב מוגבר.

שוק עבודה חזק קיים לא רק בארה"ב, אלא גם במדינות מפותחות רבות. האבטלה ממשיכה לרדת במרבית המדינות ומספר משרות פנויות נמצא ברמה מאוד גבוהה (תרשים 15).

על פי הסקר של המשקיעים הפרטיים בארה"ב, הם די פסימיים. נראה שהרבה "כסף חם" כבר יצא מהשוק.

מכפיל רווח עתידי של מדד S&P 500 במשקל שווה ירד ל-16.2 לעומת הממוצע של 30 השנים האחרונות שעומד על 17.2. המכפיל של S&P 500 עומד על 18.1 וקרוב לממוצע היסטורי של כ-17.5.

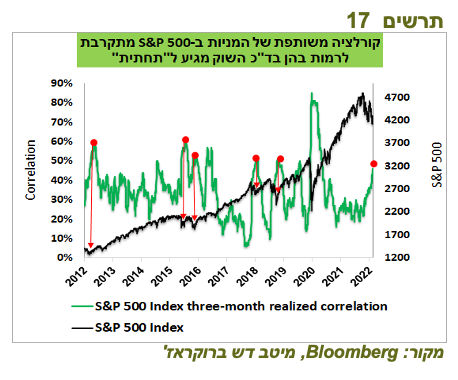

אינדיקאטור נוסף שיכול לסמן שינוי מגמה קרב בשוק המניות זאת הקורלציה המשותפת של המניות ב-S&P 500 שמתקרבת לרמות בהן שוק המניות עבר את "התחתית" באפיזודות של ירידות שהיו בעשור האחרון, למעט האירוע הייחודי של מרץ 2020 (תרשים 17).

הסיכון הגדול ביותר לכלכלה ולשוק המניות כעת הם השלכות המלחמה באוקראינה וההתמודדות של סין עם המגפה. קשה להעריך כמה זמן האירועים הללו ימשכו ופוטנציאל הנזק שלהם.

שורה תחתונה: אנו מעלים המלצה לאפיק המנייתי לחשיפה בינונית. אנו ממליצים להגדיל בהדרגה חשיפה למניות הצמיחה, בפרט הטכנולוגיה.

Image by Shutterbug75 from Pixabay

Image by Shutterbug75 from Pixabay