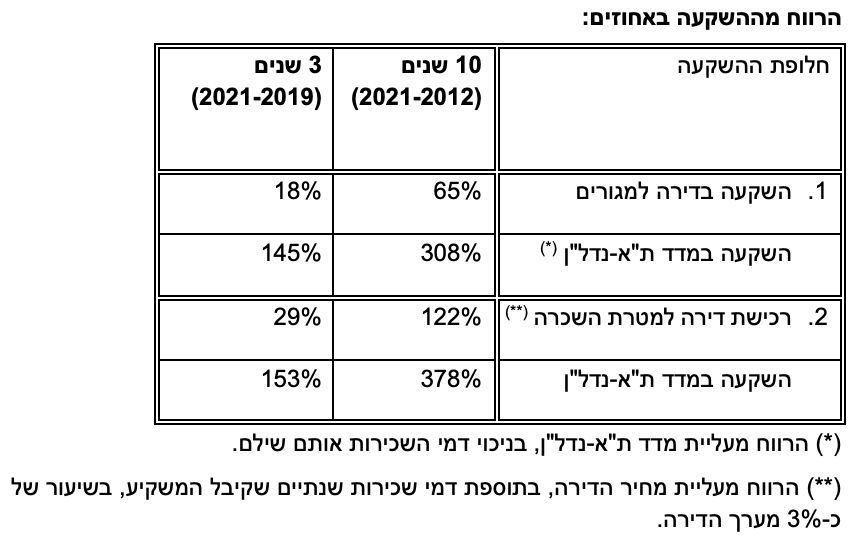

מי שהשקיע במדד ת"א-נדל"ן בבורסה בעשור האחרון היה משיג תשואה של כ-308%, גבוהה פי 4.7 מהתשואה של עליית ערך דירה למגורים.

מי שהשקיע במדד ת"א-נדל"ן היה משיג תשואה של כ-378%, גבוהה פי 3.1 מהתשואה שהיה משיג מקניית דירה להשקעה והשכרתה.

ישראלים רבים מעדיפים לקנות דירה למגורים, או דירה להשקעה כנכס מניב. השקעה בנדל"ן כוללת מסים והוצאות הכרוכות ברכישה ובתחזוקתה, ורוב הציבור הישראלי איננו לוקח אותן במסגרת שיקוליו.

השקעה בנדל"ן אפשרית לא רק באמצעות רכישת נכס בפועל, אלא קיימת אפשרות להשקעה דרך הבורסה, באמצעות השקעה בחברות הנדל"ן הנסחרות, או בקרנות סל על מדדי הנדל"ן בבורסה והיא נגישה, קלה ונוחה ומאפשרת נזילות ופיזור סיכונים טוב יותר לעומת השקעה בנכס נדל"ן. בעוד השקעה בדירה כרוכה בעלות של בין מאות אלפי שקלים למיליוני שקלים בדירה אחת, השקעה במדדי הנדל"ן בבורסה מאפשרת למשקיע להיחשף לעשרות חברות, וזאת גם בהשקעה בסכומים נמוכים יחסית.

במאמר זה נראה כי ההשקעה בנדל"ן דרך הבורסה היתה יותר רווחית מקניית דירה, כך לדוגמא:

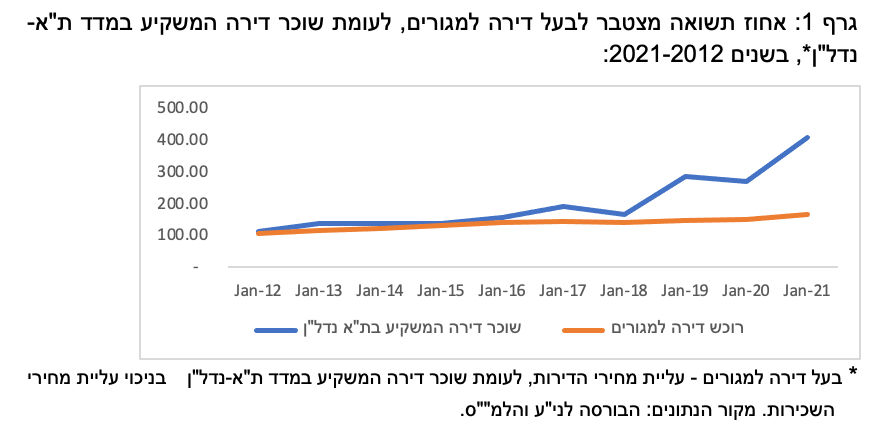

מי שרכש דירה למגורים ושילם מיליון שקל בשנת 2012, ומכר אותה לאחר עשר שנים, היה מקבל סכום של כ-1.65 מיליון שקל. כלומר, היה מרוויח סכום של כ-650 אלף שקל.

אולם, אם היה משקיע בשנת 2012 את מיליון השקל במדד ת"א-נדל"ן, וגר בשכירות, היה מקבל לאחר עשר שנים סכום של כ-4.08 מיליון שקל. כלומר היה מרוויח סכום של כ-3.08 מיליון שקל.

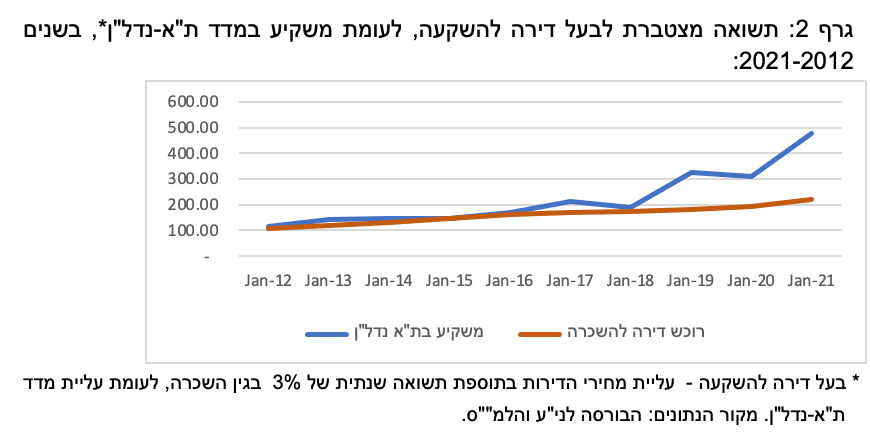

מי שרכש דירה להשקעה בשנת 2012 במיליון שקל והשכיר אותה ולאחר עשר שנים מכר אותה, היה מקבל סכום של כ-2.22 מיליון שקל. כלומר, היה מרוויח סכום של כ-1.22 מיליון שקל. אולם, אם היה משקיע בשנת 2012 את מיליון השקל במדד ת"א-נדל"ן, היה מקבל לאחר עשר שנים סכום של כ-4.78 מיליון שקל. כלומר היה מרוויח סכום של כ-3.78 מיליון שקל.

כיום, נסחרות בבורסה כ- 95 חברות, מרביתן ישראליות, העוסקות בתחומי הנדל"ן והבנייה, בשווי כולל של כ- 260 מיליארד שקל, מתוכן 80 מהחברות הגדולות כלולות במדד ת"א-נדל"ן. בשנים האחרונות הצטרפו לבורסה בתל אביב חברות נדל"ן חדשות, ובעקבות זאת, השיקה הבורסה בתחילת שנת 2020 שלושה מדדי נדל"ן נוספים - ת"א-בנייה, ת"א-נדל"ן מניב ישראל ות"א-נדל"ן מניב חו"ל. על מדדים אלה נסחרות בבורסה קרנות סל וקרנות נאמנות מחקות בשווי כולל של כ- 1.8 מיליארד שקל המאפשרים לציבור להשקיע בסל של החברות הגדולות בתחום, תוך אפשרות בחירה בין החלטה האם להשקיע בענף כולו או לחילופין להתמקד רק בחברות בנייה או בחברות נדל"ן להשקעה הפועלות בישראל או בחו"ל.

השורה התחתונה – איפה התשואה עדיפה?

על מנת לענות על השאלה המהותית הזו השווינו בין מדד מחירי הדירות ומדד מחירי השכירות, למדד הנדל"ן של הבורסה. מדד הדירות ומדד השכירות מפורסמים ע"י הלשכה המרכזית לסטטיסטיקה, והם משקפים את השינוי במחירי הדירות למגורים ואת מחירי השכרת הדירות למגורים ברחבי הארץ.

בחנו שתי חלופות:

השקעה בדירה למגורים לעומת השקעה במדד ת"א-נדל"ן ומגורים בשכירות.

רכישת דירה למטרת השכרה לעומת השקעה במדד ת"א נדל"ן.

בחינת הנתונים מצביעה על כך שבשתי החלופות, מי שהשקיע במדד ת"א-נדל"ן בבורסה השיג תשואה מצטברת, גבוהה משמעותית:

בשנת 2021 לבדה זינק מדד ת"א-נדל"ן בכ- 53% ומדדי מחירי הדירות ומחירי השכירות עלו בכ- 11% ובכ- 1% בלבד, בהתאמה.

לסיכום, ביצועי מדד ת"א-נדל"ן הן בטווח של עשר שנים אחרונות, והן בטווח של שלוש שנים אחרונות הניבו למשקיע במדד ת"א-נדל"ן בבורסה בתל אביב תשואה גבוהה משמעותית מזו שהשיג המשקיע ברכישת דירה למגורים או להשכרה.

צילום פאנדר

צילום פאנדר