אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות

08/08/2022

דו"ח התעסוקה של חודש יולי שם את החותמת הסופית על כך שהבעיה העיקרית של ארה"ב כיום היא בעיית האינפלציה ולא המיתון. נכון, נתוני הצמיחה של ארה"ב הראו שברבעון השני המשק האמריקאי נכנס באופן רשמי למיתון אבל קשה לומר על משק שייצר 528 אלף משרות בחודש יולי ו-465 אלף משרות בממוצע מדי חודש בחצי השנה האחרונה שהוא במיתון. יתרה מכך, ניתן לחדד ולומר שדו"ח התעסוקה של חודש יולי שם את החותמת הסופית על כך שבעיית האינפלציה של ארה"ב היא בשוק העבודה ולא במגבלות האספקה, מחירי האנרגיה או שוק הנדל"ן. שיעור האבטלה ירד ל-3.5% כאשר שיעור ההשתתפות שעדיין נמוך באופן משמעותי מרמתו לפני הקורונה ירד גם הוא ב-0.1% ל-62.1%. שוק העבודה ההדוק ממשיך ללחוץ לעליה מהירה בשכר ובהתאם, קצב הגידול השנתי בשכר השעתי עלה גם הוא ל-5.2%. לאחר דו"ח כזה אין שום סיבה להיות מופתעים מכך שההסתברות להעלאת ריבית של 75 נ"ב בפגישה הבאה (22 בספטמבר) עלתה בסוף השבוע וזו עומדת כיום על 76%. הדרך היחידה להתמודד עם אינפלציה שמגיעה משוק העבודה ולעצור את מנגנון ההיזון החוזר של אינפלציה- שכר- אינפלציה היא לקרר את המשק מספיק על ידי פגיעה בביקוש הצרכנים ובפירמות. באופן דומה, קשה להבין למה השווקים עדיין מגלמים ששיא הריבית יהיה במרץ הקרוב ולאחר מכן זו תחל לרדת. הרגישות של הפד ושל בנקים מרכזיים אחרים בעולם לאינפלציה הפכה להיות גבוהה מאוד, בדיוק באופן שבו הרגישות שלהם לנזילות עלתה לאחר המשבר של 2008.

אינפלציה מצד הביקוש היא הפחד הגדול של בנקים מרכזיים שכן כדי לפתור אותה באמת אין ברירה אלא להדק את המדיניות המוניטארית יותר מהדרוש. לכן, ברגע שהבנקים המרכזיים נזכרו שאין ארוחות חינם ושמדיניות מוניטארית מרחיבה מדי עלולה להביא לסחרור אינפלציוני, הרף להפחתות ריבית הפך להיות גבוה בהרבה מאיפה שהיה לפני 2021. עכשיו בואו נעשה חישוב פשוט: גם אם הריבית הריאלית הנייטרלית (כלומר רמת הריבית שצריך לעלות מעליה כדי לקרר את המשק) כיום בארה"ב היא, כפי שמעריכים בפד, קצת מעל 0% וגם אם האינפלציה תלך ותתמתן מכיוון צד ההיצע לכ-4% בתחילת השנה הבאה, הפד עדיין צריך להעלות את הריבית לכ-4% כדי שהמדיניות שלו תחל להשפיע, מה שעדיין לא מגולם בשוק. חשוב יותר, עד שהשפעה זו תבוא לידי ביטוי בשוק העבודה, מה שלהערכתנו הפך להיות תנאי הכרחי להפחתת ריבית, יחלפו שניים או שלושה רבעונים כך שקשה לראות כיצד הריבית יורדת כבר במרץ. בנוסף, כדאי לשים לב לכך שהמילה "אם" מופיעה פעמיים בפסקה הקודמת כך שמדובר על תרחיש אופטימלי. יתכן שגורמים כמו המלחמה באוקראינה או שוק הנדל"ן יגרמו לכך שייקח לאינפלציה יותר זמן לרדת ויתכן גם ששוק העבודה ה"חדש" או תהליכים של דה-גלובליזציה הביאו את הריבית הריאלית הנייטרלית להיות גבוהה יותר מכפי שהפד מעריך.

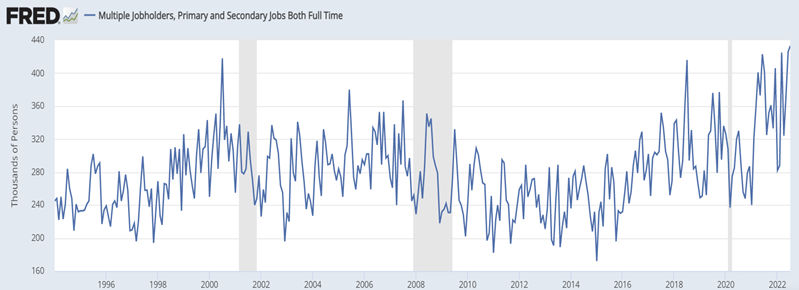

אפרופו שוק העבודה ה"חדש", דו"חות התעסוקה האחרונים מעלים סימני שאלה גדולים לגבי השינויים המבניים שהתרחשו או לא התרחשו בשוק העבודה בעקבות הקורונה. מצד אחד שיעור העובדים שמחזיקים יותר ממשרה אחת עדיין נמוך לעומת רמתו לפני הקורונה כך שקשה לומר בבירור שכלכלת ה"חלטורה" בה אנשים עובדים במספר תפקידים במשרה חלקית בו זמנית היא אכן תופעה שהתקבעה. מצד שני, מספר העובדים שמחזיקים ביותר ממשרה מלאה אחת נמצא בשיא של כל הזמנים. כיצד ניתן ליישב את הדברים? כמו הרבה תופעות בעידן שאחרי הקורונה, רק בעוד כמה שנים נהיה כנראה חכמים מספיק אבל ניתן כרגע להניח שמדובר על תופעות שאינן קשורות אחת לשניה. הירידה החדה בכח הקנייה בעקבות האינפלציה מאלצת רבים לקחת מספר משרות בו זמנית על מנת לסגור את החודש (מה שעולה בקנה אחד גם עם הזינוק בשימוש באשראי מכרטיסי אשראי בחודשים האחרונים). מנגד, תזוזות כח אדם בין סקטורים שונים הביאו באופן זמני לירידה במספר העבודות במשרה חלקית (בעיקר בענפי המסעדנות והנופש), משרות שכעת הפירמות מתקשות לאייש.

מספר העובדים ביותר ממשרה מלאה אחת בשיא

מקור: BLS

מבצע "עלות השחר" – המשקיעים הזרים אינם מתרגשים

כמו במבצעים קודמים, גם במבצע "עלות השחר" הנוכחי סביר להניח שלא נראה השפעה ארוכת טווח על הבורסה בישראל או על שוק המט"ח. הסיבה לכך היא פשוטה: בסופו של יום החברות בבורסה או שוק המטח מושפעים מהמגמות הכלכליות בישראל. ההשפעה המאקרו כלכלית של המבצע אינה משמעותית כל עוד הוא קצוב בזמן ו/או מוגבל בעיקר לדרום הארץ ולכן גם אין סיבה שתהיה למבצע השפעה על קצב הצמיחה במשק או על רווחיות הפירמות. נקודה חשובה נוספת היא שגם בעיני המשקיעים הזרים לא מדובר על אירוע יוצא דופן אלא (לצערנו) על אירוע שחוזר על עצמו מדי שנה או שנתיים. לכן, גם המשקיעים הזרים בבורסה שרובם מושקעים בכלל בשוק האג"ח ולא בשוק המניות לא צפויים להגיב באופן חריג כל עוד המבצע לא הופך (ונקווה שגם לא יהפוך) לכזה שנמשך זמן ארוך או מחריף לכדי מערכה רחבה יותר.

אורי גרינפלד, קרדיט: רמי זרנגר

אורי גרינפלד, קרדיט: רמי זרנגר