בגולדמן זאקס בטח מרגישים טוב בתקופה זו. כשהם פרסמו את התחזית האופטימית שלהם לגבי כלכלת ארה"ב ל-2023, היו הרבה ספקות. אבל התחזית הוורודה שלו דיי התממשה עד כה. עכשיו, גולדמן זאקס יוצא עם תחזית חיובית נוספת - הפעם לשנת 2024 וצופה עליות ברוב שוקי המניות בעולם. אז בואו נראה מה זה אומר וגם נציע כמה רעיונות להשקעה רלוונטיים.

מה גולדמן מעריך שיהיה בשנה הבאה בשווקים?

נתחיל מהתמונה הגדולה שהיא מעודדת. גולדמן רואה את מדדי המניות הגדולים בארה"ב, אירופה, יפן ורוב אסיה נעים כולם לכיוון מעלה.

היא צופה תשואות מחירים של 8% ותשואות כוללות של 10% (כולל רכישות חוזרות ודיבידנדים) למניות בעולם בשנת 2024. ההערכה היא שמניות אסיה יתנו את התרומה הגדולה ביותר מצמיחת הרווחים, ולגבי יפן, הוא צופה שהיא תחווה את התרומה החיובית ביותר מעליית הערכות שווי.

ברקע של כל הנ"ל הוא מעריך שהאינפלציה והריבית הגיעו כבר לשיא. וכמו בעבר, הוא עדיין צופה נחיתה רכה, שבה העלאות הריבית מורידות את האינפלציה מבלי לפגוע בכלכלה. אם הוא מעריך נכון אז זה משהו שאמור לייצר תוצאה חיובית למניות, למרות שצמיחה מעטה או מוגבלת ברווחים והערכות שווי גבוהות יחסית כנראה יגבילו את העליות.

מבחינת הקצאת נכסים, גולדמן ממליץ על הקצאת נכסים מעורבת/אזורית, אך הוא מעדיף את יפן על פני כל האחרות. אסיה באופן כללי ויפן ספציפית נסחרות בהתאם לממוצעים לטווח ארוך יותר, ואילו מניות אירופה ובריטניה זולות יותר ממה שהן היו בדרך כלל.

כפי שאתה יכול לראות, יחס המחיר לרווח (P/E) בארה"ב גבוה מהממוצע לטווח ארוך. ובכל זאת, מחוץ למגזר הטכנולוגי, הערכות המניות בארה"ב נסחרות רק מעט מעל הממוצע לטווח ארוך. למניות בבריטניה, בינתיים, יש את הערכת השווי הזולה ביותר.

איפה נמצאות ההזדמנויות?

השנה, הביצועים הטובים ביותר בשוק היו תלויים בעיקר על איזה אזור אתה מסתכל.

בארה"ב, שהיא מובילה בתחום הבינה המלאכותית ובטכנולוגיות מגה-קאפ, הצמיחה הפגינה ביצועים טובים מאד (קו כחול כהה). אבל באירופה (תכלת) וביפן (אפורה), דווקא הערך ניצח.

גולדמן נמצא חזק במחנה הבינה המלאכותית ולדבריו לא מדובר בבועה: הוא אומר שחברות טכנולוגיה בעלות מאזנים חזקים ויצירת תזרים מזומנים אמורות להמשיך לתת ביצועים טובים למרות הערכת השווי הגבוהה שלהן, למרות ההערכת השווי שלהן ביחס להיסטוריה של המגזר. אז זה יכול להיות מקום טוב להתחיל בו כשרוצים להתאים את תיק ההשקעות לשנה הבאה.

אך בכל זאת, אף פעם לא מומלץ ללכת על כל מגזר בודד לכן כדי לאזן את הדברים, כדאי לבדוק גם מניות ערך, במיוחד במגזרי האנרגיה והפיננסים כי הן היו חלשות בתקופה האחרונה וזה מייצר כמה נקודות כניסה נוחות. אחרי הכל, החיסרון של מניות הערך צריך להיות nts מוגבל אם ארה"ב תצליח להימנע ממיתון ובנוסף, דיבידנדים ורכישות חוזרות אמורים לספק תשואות אטרקטיביות מספיק.

עם כל שוקי המניות הגדולים שצפויים לעלות בשנה הבאה, ה-iShares MSCI World ETF (טיקר URTH) היא דרך קלה להשיג חשיפה רחבה. ועם הביג טק האמריקאי שצפוי להמשיך להצליח, אפשר לשקול להוסיף תעודות סל Invesco QQQ Trust Series (QQQ).

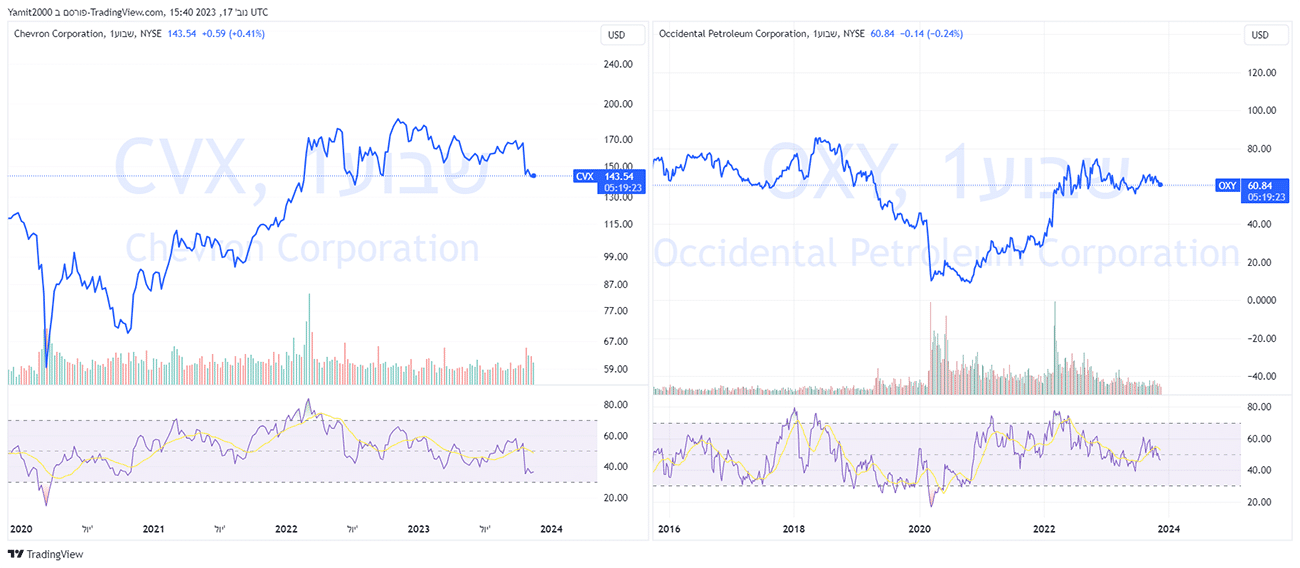

כדי לנצל את העלייה הפוטנציאלית במניות האנרגיה והפיננסים, אפשר לשקול השקעה באחת ממניות האנרגיה המועדפות של באפט בארה"ב או בשתיהן: Occidental (OXY) או Chevron (CVX). או לחילופין, לשקול את ענקיות הנפט הבריטיות או האירופיות כמו BP (BP), Shell (SHEL) או TotalEnergies (TTE) - כולן נסחרות לפי הערכות שווי זולות יותר.

מניות OXY ו- CVX באינטרוול שבועי.

ולבסוף, יפן. מי שחושב כמו גולדמן זאקס וצופה עלייה במניות היפניות, כדאי לבדוק את iShares MSCI Japan ETF (EWJ) או ללכת אחרי באפט ולרכוש את אחת מחברות המסחר המועדפות עליו: לדוגמא ל-Mitsui (8031), למשל, יש חשיפה ברורה לאנרגיה. גם בנקים יפניים נראים זולים MUFG (MUFG) היא הגדולה ביותר לפי שווי שוק ולאחרונה היא הודיעה על רכישה חוזרת של מניות ועל עלייה בתחזית הרווח לשנה כולה.

אם לסכם את הדברים של גולדמן זאקס, אז מניות טכנולוגיה עם מאזנים חזקים ויצירת תזרים מזומנים אמורות להמשיך להפגין ביצועים היטב ב-2024, למרות הערכות השווי הגבוהות שלהן. הערכות שווי במגזרי הפיננסים והאנרגיה נראות בינתיים זולות ואמורות להניב תשואות טובות.

כדי לנצל את הדעות של גולדמן, אפשר יכול לצבור קצת חשיפה בשוק המניות העולמי באמצעות תעודת הסל iShares MSCI World ETF, ולהוסיף עוד קצת חשיפה של טכנולוגיות. כמו כן, אפשר גם לשקול כמה מניות ערך במגזרי האנרגיה והפיננסים בבריטניה ובאירופה, וחשיפה מסוימת לבנקים יפניים.

אין בכתוב כל המלצה לביצוע רכישה/מכירה/החזקה של אף אחת מניירות הערך המתוארות בכתבה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

15 קרנות נאמנות שמחזיקות סה"כ 6.01 מיליון ב-Occidental Petroleum Corporation

קרנות נאמנות שמחזיקות את Occidental Petroleum Corporation. לרשימה המלאה

|

שם קרן |

אחוז מהקרן |

בשקלים |

|

2.4% |

238997.58 | |

|

1.98% |

568814.23 | |

|

1.07% |

459592.34 | |

|

1.06% |

370446.24 | |

|

0.97% |

454095.4 | |

|

0.67% |

477995.15 | |

|

0.66% |

38239.61 | |

|

0.42% |

14339.85 | |

|

0.36% |

573594.18 | |

|

0.23% |

1433985.46 |

17 קרנות נאמנות שמחזיקות סה"כ 7.66 מיליון ב-Chevron Corporation

קרנות נאמנות שמחזיקות את Chevron Corporation. לרשימה המלאה

|

שם קרן |

אחוז מהקרן |

בשקלים |

|

1.65% |

1222710.69 | |

|

1.59% |

380180.86 | |

|

1.35% |

381407.25 | |

|

1.33% |

1024035.53 | |

|

1.15% |

98111.19 | |

|

1.07% |

1410348.34 | |

|

1.05% |

429236.45 | |

|

1.01% |

352587.08 | |

|

0.91% |

1226389.86 | |

|

0.6% |

11037.51 |

Photo American Alexey Novikov Dreamstime.com

Photo American Alexey Novikov Dreamstime.com