שער החליפין הוא הסממן העיקרי להערכה הכלכלית של מדינת ישראל. מכיוון ששנים רבות שער הדולר היה ברמות נמוכות, הוא נעלם מקצת מהרדאר של אנליסטים בארץ ובעולם. בדרך כלל הדיון התרכז במאבק בין בנק ישראל לפעילים בשוק, מאבק שמטרתו העיקרית היתה הורדת ערכו המוגזם לעיתים של השקל, על ידי קניית דולרים. לאורך תקופה ארוכה, נבנה 'הר' של כ־200 מיליארד דולר. לפי הפרסום האחרון (07/11) של בנק ישראל, יתרת הרזרבות עומדת על כ־192 מיליארדים.

הסיבה למלחמה בשער הדולר היורד הייתה בעיקר כדאיות הייצוא. כאשר מקבלים דולרים כהכנסה, ומשלמים הוצאות בשקלים, ייסוף השקל מהווה נטל על הרווחיות של כל חברה מייצאת. אפילו עבור אלו המצליחות בתחום ההיי־טק. בכל אופן, שער הדולר־שקל היה הדגל של טיבה הכלכלי של המדינה.

הזעזוע הראשון במצב השגרתי הזה קרה כאשר הגיע הוויכוח סביב הרפורמה המשפטית. בלי לנקוט עמדה לגבי הרפורמה, אין ספק שניתן להכיר בעובדה הפשוטה שהיא פגעה בשוק ההון הישראלי, הן במניות, אבל, בעיני בעיקר, בזירת המט"ח שלנו. על כך נרחיב להלן. עכשיו, אנחנו מתמודדים עם הזעזועים הנובעים מאלמנט סביבתי חמור יותר מהרפורמה, המלחמה בדרום. גם על כך בהמשך, כאשר נפרט את ההשפעה של הגורמים הפנימיים בתנועת המחיר של הדולר־שקל. העניין הוא שחייבים להתחיל מההתחלה, ולראות מה משפיע על השער של הדולר־שקל מבחינה חיצונית. לעיתים, באופן משמעותי, ולעיתים בצורה פחותה.

קורלציה עולמית | השפעה חיצונית

באופן טבעי, מצבו של הדולר בעולם יהווה גורם השפעה משמעותי גם אצלנו. זאת, כאמור, כאשר הגורמים הפנימיים לא מהווים גורם השפעה משמעותי יותר. איך נדע שזה קורה? ומה הם גורמי ההשפעה עליו? האמת היא שהעניין די פשוט: יש את הדולר־אינדקס (סמל DXY ברוב שוקי ההון בעולם), שנותן לנו את מצבו של הדולר העולמי. אינדקס זה בנוי ממרכיבים שונים המייצגים את הכוח היחסי של הדולר מול מטבעות אחרים בעולם. כל כמה זמן יש שינוי בהרכב, אבל ההרכב הנוכחי מצביע על החלוקה הבאה: 57.6% מערכו של היורו מול הדולר, 13.6% מול היין היפני, 11.9% מול הלירה סטרלינג, 9.1% מול הדולר הקנדי, 4.2% מול הקרונה השוודית ולבסוף, 3.6% מול הפראנק השוויצרי. כל היחסים המצוינים כאן מתכנסים לערך אחד, המהווה את מיקומו היחסי, והמגמתי, של הדולר העולמי. גרף 1 מציג גרף יומי של האינדקס (כל הגרפים בכתבה זו נעשו בעזרת פלטפורמת TradingView ומעודכנים ל־10.11.2023).

על פי המוצג בגרף 1, ניתן לראות היטב את השינויים שעברו על הדולר בעולם בשנה האחרונה. עיקר התנועה נבעה ממדיניות הריבית של הבנק המרכזי האמריקאי, כאשר הדולר ניסה להקדים ולנחש את הסיום הקרוב של המהלך הגדול של נרמול הריביות מאזור ה־0% לאזור ה־5%. ככל שהתובנה הכללית סברה שסיום העלאות הריבית קרב, הדולר התממש מטה, וככל שדברי נגיד הפד, ג'רום פאוול, באו וסתרו את ההנחה הזו, או שראינו עלייה בגורמי האינפלציה, הדולר החליט לעשות מעשה עלייה. כך, בתחום מוגדר שבין 100 ו־105, עד יולי השנה.

ביולי, השתנו הדברים לסוג אחר של בעיה. עיקר תשומת הלב הוסתה לגורם פיננסי אחר – תשואות אגרות החוב של ממשלת ארצות הברית. בשיא האופטימיות במניות, ובשיא החולשה של הדולר (98), החלה עלייה בתשואות האג"ח ארוך הטווח הממשלתי האמריקאי.

נסביר, בזמנים של אינפלציה גבוהה, ושל צפי למיתון, התשואות של האג"ח הקצר הפכו לגבוהות מאלו של האג"ח לטווח הארוך. ההיגיון הוא שמלחמה באינפלציה דורשת ריבית גבוהה, אבל ככל שעובר הזמן, האינפלציה דועכת, הכלכלה מתמתנת, ולכן, התשואות הארוכות משקפות ריביות נמוכות הרבה יותר. נקודה חשובה להבנה, בדרך כלל, סגירת פער כזה של עקומת תשואות הפוכה נעשית על ידי ירידה של התשואות הקצרות לכיוון אלו הארוכות.

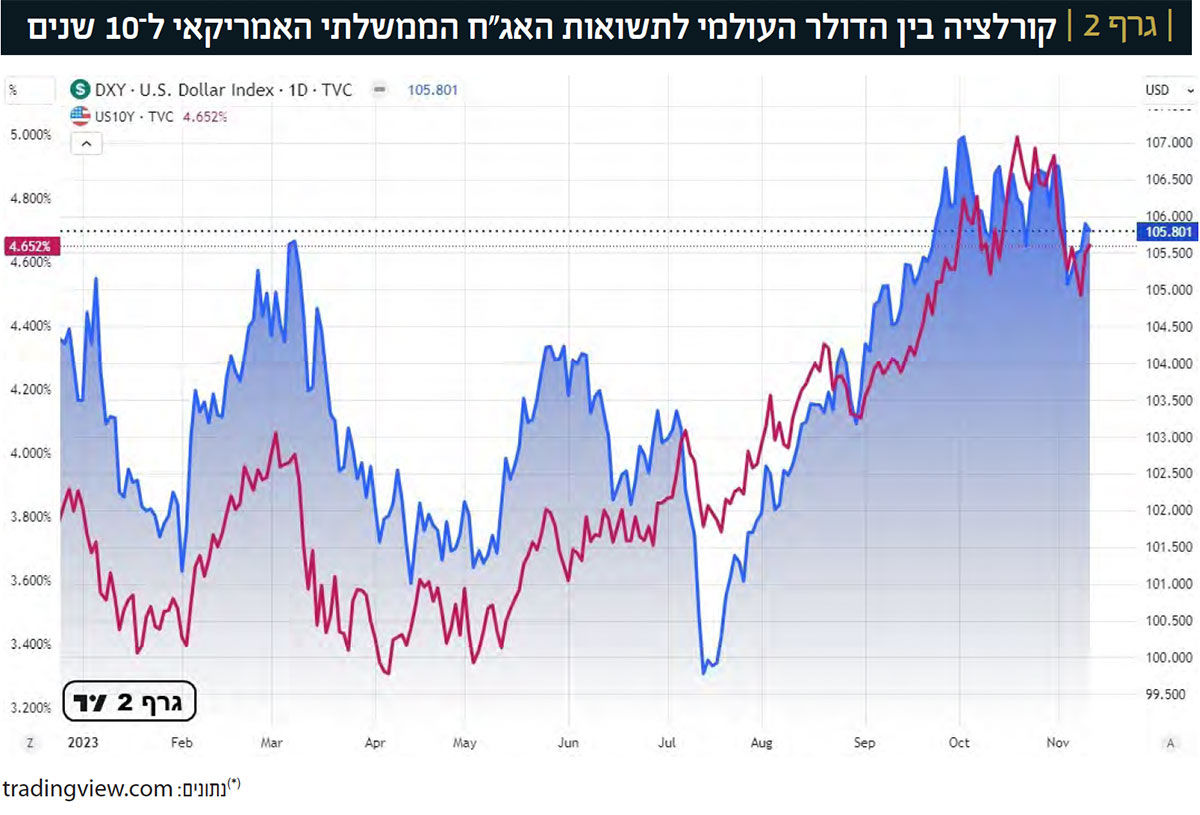

סביב אמצע יולי השנה, התחלנו לראות שהפעם זה לא כך. במקום שהתשואות של האג"ח הקצר יירדו, התשואות של האג"ח הארוך עלו לקראת התשואות הגבוהות של הקצר. שינוי דרמטי, שהביא לעלייה לא פחות דרמטית של הדולר־אינדקס מ־98 ל־108 תוך כחודשיים וחצי(!), ולירידה החריפה במניות מאז השיא שלהן בסוף יולי תחילת אוגוסט. בגרף 2 מוצגת הקורלציה הישרה בין העלייה של הדולר לעלייה בתשואה של איגרות החוב של ממשלת ארצות הברית ל־10 שנים.

בגרף 2, העקומה הכחולה המייצגת את הדולר־אינדקס, ובסגול כהה התשואה של האג"ח ל־10 שנים. שימו לב כמה מתאם יש בין העקומות. יש לציין שלקח לשחקנים הגדולים קצת זמן לתפוס את חשיבות של השינוי בתשואות. שימו לב שהתשואות החלו לעלות מאז תחילת מאי, אבל רק מאמצע יולי ראינו שינוי דרמטי במטבע, שלווה גם בירידה בנכסי סיכון, וביניהם שוקי המניות. הסיבה להשהיה הזו ברורה: רק מעל ה־4% גרם לשינוי התפיסתי. בעבר הייתה תנודתיות בין 3.4% ל־4%, וזה נחשב לתחום פעילות סביר. כאשר נפרץ הגבול של ה־4% באג"ח ל־10 שנים, החל המסע צפונה של הדולר, והקריסה במניות. מאז, שער הדולר העולמי, ותשואת האג"ח ל־10 שנים, הולכים יד ביד, ומייצרים גם את התנודתיות בשוקי המניות האמריקאיים. זהו הרקע הכללי, שהדולר־שקל היה חייב להכיל בנוסף לגורמים הפנימיים החמורים יחסית לאחרונה.

השפעות פנימיות | רפורמה, מלחמה

כמו בכל העולם, גם כאן היינו עדים לשינוי דרמטי של הסביבה הפיננסית הבסיסית מאז תחילת 2022. עליות הריבית של בנק ישראל גרמו לא מעט זעזועים במשק, ובשוקי ההון. אבל, וחייבים לומר זאת, לא ראינו משהו מגמתי ארוך טווח בדולר. בסה"כ, התנודתיות בדולר ובמניות היו פונקציה של שגרה מקומית, ושל אותה קורלציה חיצונית שציינתי לעיל. מה ששבר את הכלים לראשונה היו השלכות המחלוקת סביב הרפורמה. נזכור שבזמנים ההם, ראינו איומים (ולעיתים גם מעשים) של עזיבת השקעות זרות, איומים של הורדות דירוג, ובכלל, הרגשה שהכלכלה האמיתית יורדת מעמדתה הנפלאה שהייתה בה קודם לכן.

המהלך המיידי, שעניין הרפורמה גרם לו, הוא העלאת תחום הפעילות של הדולר־שקל. מאזור מוגדר בין 3.35 ו־3.55, עם ירידות עד 3.10, ראינו עלייה לאזור בין 3.55 ל־3.70-3.75. לפני המלחמה, הייתה עוד תוספת בתחום זה לכיוון ה־3.80. שינוי משמעותי זה הכיל את השינוי התפיסתי מול המשק הישראלי, עקב המחלוקת וההפגנות. הן בעיני הזרים, והן בעיני המקומיים. אם הרפורמה היתה עוברת, יש להניח שהיינו רואים תגובה נוספת בשער הדולר, לעומת זאת, וזה מה שקרה לקראת אוקטובר, ניסיון להעביר חלקים בהסכמה. במצב כזה, שער הדולר היה ממשיך להיות מיוצב סביב 3.80־3.60 כתחום חדש. עד מתי? עד שהכלכלה עצמה הייתה מוכיחה שהשינויים בחקיקה לא מביאים לבריחה של משקיעים, ולא היו פוגעים בפרמטרים הכלכליים העיקריים.

אירועי ה־7 באוקטובר שינו את הכל. המלחמה הפתאומית מול החמאס, האיום האיראני מהצפון, ובכלל, מכל קצוות ה'סהר' השיעי (איראן־עיראק־סוריה־לבנון פלוס החות'ים מתימן), כל אלו יצרו מציאות חדשה שהדולר־שקל הגיב אליה בצורה משמעותית. הדבר נעשה על ידי סדרה מדהימה של נרות עולים, ארוכים ובזווית חדה, המלווים במומנטום מהיר ואסרטיבי. כל חודש אוקטובר היינו בעמדת המתנה גדולה סביב השאלה האם המהלך הקרקעי יביא להסלמה מול החיזבאללה, ועד כמה ההשפעה תגיע דרך איראן ושלוחותיה באזור?

נכון שיש לנו גיבוי אמריקאי יציב, אבל אחרי הכול, העורף הישראלי היה חוטף מכה גדולה מהטילים שהיו מגיעים מהצפון. מלחמה עם כוח רדואן (חיזבאללה) אינו דומה לזה מול הנוח'בה של החמאס. זו הייתה השאלה הגדולה, וכפי שניתן לראות, בעיני המשקיעים בתל־אביב, היא נפתרה לעת עתה. הירידה מהשיא של 4.10 הייתה מהירה לא פחות מהעלייה הגדולה לשם. אין זה אומר שאין יותר סיכוי לעימות צפוני, אבל, וזה העיקר שמשדר לנו הדולר־שקל, הסכנה הזו חלפה לה כרגע. שימו לב שאחרי הירידה המהירה, הדולר־שקל מתייצב סביב הגבול העליון של אותו תחום דשדוש גבוה יותר שציינתי לעיל: 3.82-3.86.

לסיכום | ההתפתחויות הפנימיות יקבעו את הכיוון להמשך

כל התפתחות של הרחבת היריעה במלחמה, שתכלול זירה נוספת חיצונית (חיזבאללה, סוריה, איראן עצמה) או פנימית (ערביי יו"ש או חלילה ערביי ישראל), אינה מוכלת במחיר הדולר־שקל, ובמדדי המניות. זו הסיבה שאנחנו רואים את התנודתיות הגדולה במדדים, ובשער הדולר, כאשר מתגברות המהלומות בצפון הארץ. כמו כן, אי השלמת המשימה של חיסול החמאס, גם היא תהווה מכה למורל הלאומי, ולדעתי, לעלייה של פרמיית הסיכון שידרשו המשקיעים הזרים והמקומיים, על ידי עלייה של הדולר לתחום חדש, נניח סביב 4.0-4.10.

כאשר כל אלו נמצאים במצב של שגרה זמנית (קשה לומר מילים כאלו, אבל זו המציאות בה נמצאים שוקי ההון שלנו...) ייכנסו יותר ויותר ההשפעות החיצוניות של הדולר העולמי, כאשר התשואות של האג"ח הארוך מהוות כרגע את הבסיס לתנודתיות בארה"ב.

יש לקחת בחשבון שיש יסודות מצוינים לכלכלה הישראלית. היזמות והחדשנות, החכמה והתבונה של המשקיעים, ובכלל אופי המדינה הליבראלית שלנו לא השתנו. הם הוכנסו להקפאה, עד שנתגבר על אויבנו. זה יכול לקחת זמן רב (חודשים, ואולי שנים), אבל אני מאמין ש'מעז ייצא מתוק' בגלל שני גורמי יסוד חדשים: בעיקרון, הלחימה הזו אמורה לייצר לנו גבולות בטוחים יותר בדרום ובצפון, יחד עם הרתעה חזקה יותר מול האויבים המתלבטים. שנית, ולא נעים לומר זאת, האנטישמיות המתפרצת בעולם, עקב המלחמה, תגרום לעלייה מפרה נוספת. כמו זו שהייתה מבריה"מ בשנות ה־90. יש לזכור שעלייה אופציונאלית זו תגיע מחברות מפותחות ומשכילות, שיתרמו רבות לפיתוחה המחודש של ארצנו היפה. יחד ננצח.

משה שלום | הינו מנתח שווקים פיננסי, ולא יועץ השקעות מורשה, כל האמור בכתבה, אינו מהווה ייעוץ השקעות, המלצה לפעולה מכל סוג שהוא, ואין בו שום אלמנט הלוקח בחשבון את הנתונים של הקורא, ואינו מתחשב בצרכים הייחודיים לו. | הנתונים, המידע, הדעות והתחזיות המתפרסמות באתר זה מסופקים כשרות לגולשים. אין לראות בהם המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הצעה או שיווק השקעות או ייעוץ השקעות ב: קרנות נאמנות, תעודות סל, קופות גמל, קרנות פנסיה, קרנות השתלמות או כל נייר ערך אחר או נדל"ן–בין באופן כללי ובין תחשב בנתונים ובצרכים המיוחדים של כל קורא – לרכישה ו/או ביצוע השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול בו שינויי שוק ושינויים אחרים. כמו כן עלולות להתגלות סטיות בין התחזיות המובאות בסקירה זו לתוצאות בפועל. לכותב עשוי להיות עניין אישי במאמר זה, לרבות החזקה ו/או ביצוע עסקה עבור עצמו ו/או עבור אחרים בניירות ערך ו/או במוצרים פיננסיים אחרים הנזכרים במסמך זה. הכותב עשוי להימצא בניגוד עניינים. פאנדר אינה מתחייבת להודיע לקוראים בדרך כלשהי על שינויים כאמור, מראש או בדיעבד. פאנדר לא תהיה אחראית בכל צורה שהיא לנזק או הפסד שיגרמו משימוש במאמר/ראיון זה, אם יגרמו, ואינה מתחייבת כי שימוש במידע זה עשוי ליצור רווחים בידי המשתמש. | נתונים עדכניים ניתן למצוא באתר

Image by Gerd Altmann from Pixabay

Image by Gerd Altmann from Pixabay