הכלכלה העולמית לאן?

מאיפה הגיעה ההפתעה החיובית בצמיחה האמריקאית?

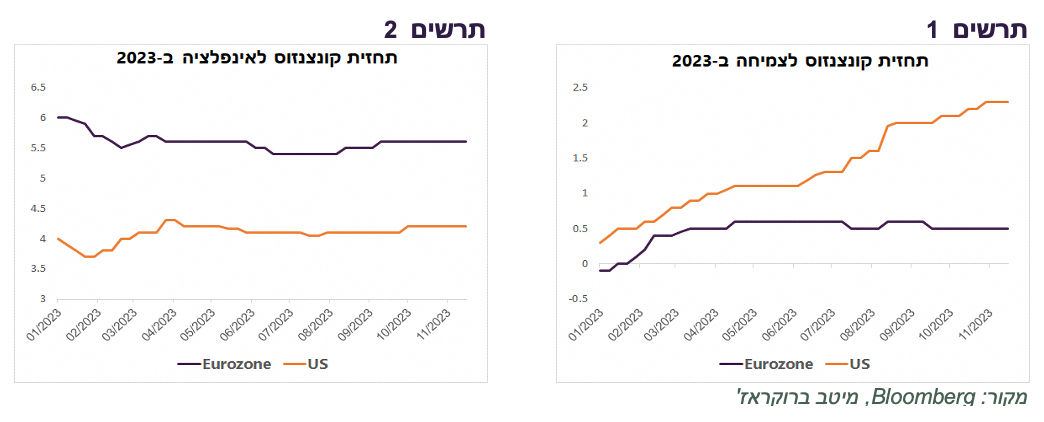

ההפתעה העיקרית של 2023 לא הייתה האינפלציה שדומה היום לתחזיות בתחילת השנה. (תרשים 2) ההפתעה ענקית הייתה הצמיחה במשק האמריקאי. בתחילת השנה קונצנזוס האנליסטים ציפה לצמיחה של כ-0.5%. גם ל-FED הייתה תחזית דומה. היום ההערכות מדברות על צמיחה של כ-2.5% (תרשים 1).

ההפתעה לא גרמה ל-FED לסטות מהתחזית שלו לריבית. סוף 2022 הוא ציפה שהריבית בסוף 2023 תגיע ל-5.0%-5.25%. בפועל היא תהיה ככל הנראה רק ב-0.25% גבוהה יותר.

מי ששינה את ההערכות לריבית בחדות היו השווקים. בסוף 2022 החוזים על הריבית גילמו ציפיות של 4.5%-4.75% בלבד בסוף שנת 2023. ציפיות אלה אף ירדו מתחת ל-4% אחרי משבר הבנקים בחודש מרץ. תזוזות אלה טלטלו את השווקים, בעיקר את שוק האג"ח.

מה היו הסיבות להפתעה כל כך גדולה בצמיחה במשק האמריקאי?

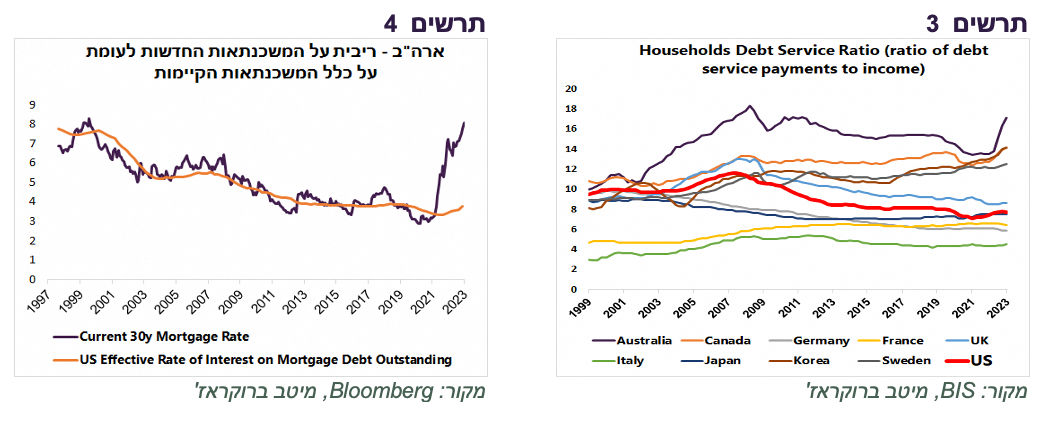

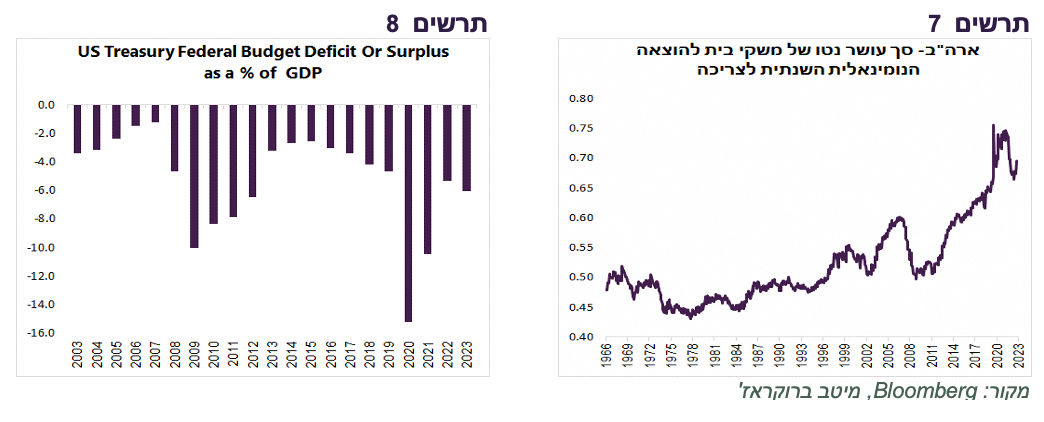

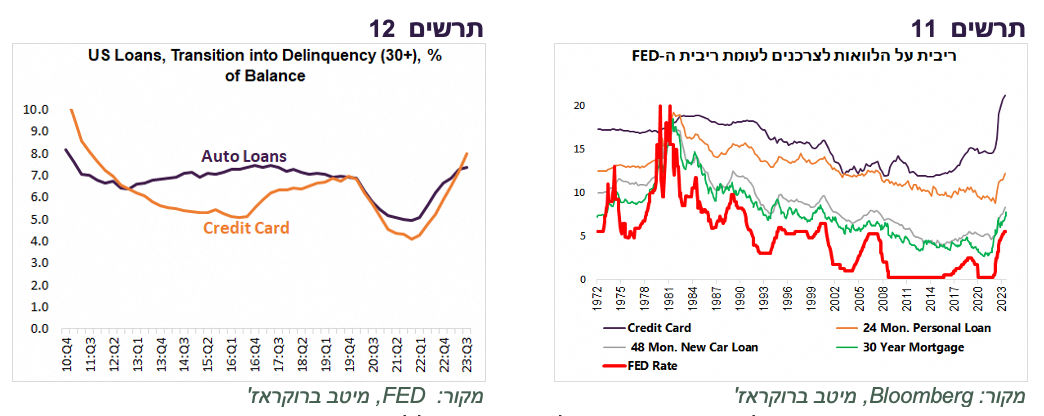

השפעת עלייה חדה בריבית ה-FED מגולגלת היום לאט במיוחד במשק האמריקאי. היום רק 10% מההלוואות למשקי הבית האמריקאים הן בריבית משתנה לעומת כ-35% בשנות ה-80 וכ-25% בתחילת האלפיים. משקל גבוה מאוד של המשכנתאות בריבית קבועה. לראיה, למרות שהריבית על המשכנתאות ל-30 שנה עלתה לכ-8%, הריבית הממוצעת על כלל מלאי המשכנתאות כמעט לא עלתה ועדיין לא הגיעה אפילו ל-4% (תרשים 4). גם גודל החוב של משקי הבית נמוך ביחס להכנסה שלהם.

כתוצאה מזה, עלות שירות החוב של משקי הבית (שיעור מהכנסה שהולך לשירות החוב) נמוכה מאוד ביחס לממוצע ההיסטורי והיא בין הנמוכות בעולם המפותח (תרשים 3).

עלות שירות החוב של המגזר העסקי לא בשפל כמו אצל משקי הבית, אך היא עדיין רחוקה מהשיא וממש לא חריגה בהשוואה למדינות האחרות (תרשים 6). כמו כן, חברות עסקיות רבות מחזיקות יתרות מזומן גדולות מאוד שעליהן צוברות ריבית זכות גבוהה. ריבית זכות מתקבלת מיידית על כל יתרת המזומן להבדיל מריבית על הלוואות או אג"ח שבחלקה הגדול מקובעת לתקופות ארוכות. כתוצאה מזה, הוצאות המימון נטו (בניכוי הכנסות מריבית) של כלל המגזר העסקי דווקא ירדו בשנה האחרונה בכ-80 מיליארד דולר, למרות העלייה בריבית (תרשים 5).

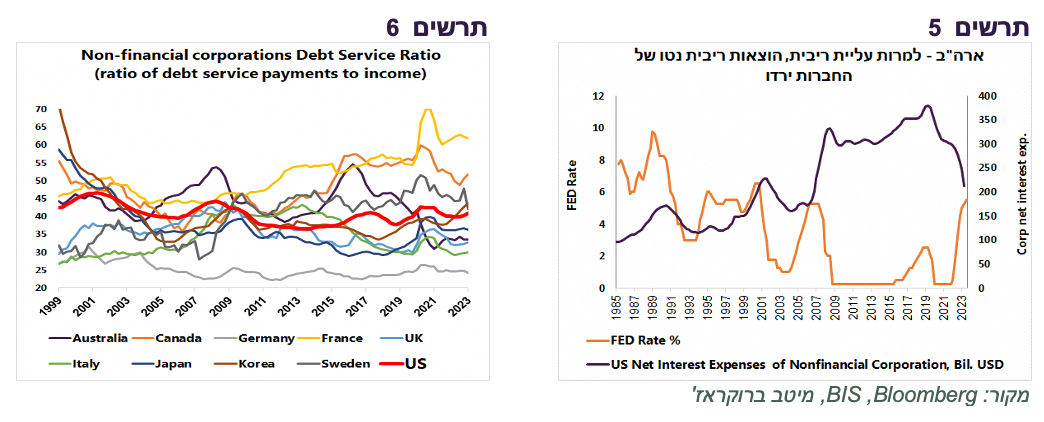

כרית בטחון של החסכונות במשק האמריקאי עבה היום במיוחד. היחס בין סך העושר נטו של משקי הבית להוצאה שלהם עלה מאוד בעשור האחרון ובמיוחד אחרי הקורונה (תרשים 7). רמת חיסכון גבוהה ביחס להוצאה השוטפת תומכת בצריכה של משקי הבית.

הכלכלנים לא העריכו בתחזיותיהם את עוצמתו של שוק העבודה שעד היום סובל ממחסור לעובדים בחלק מהענפים.

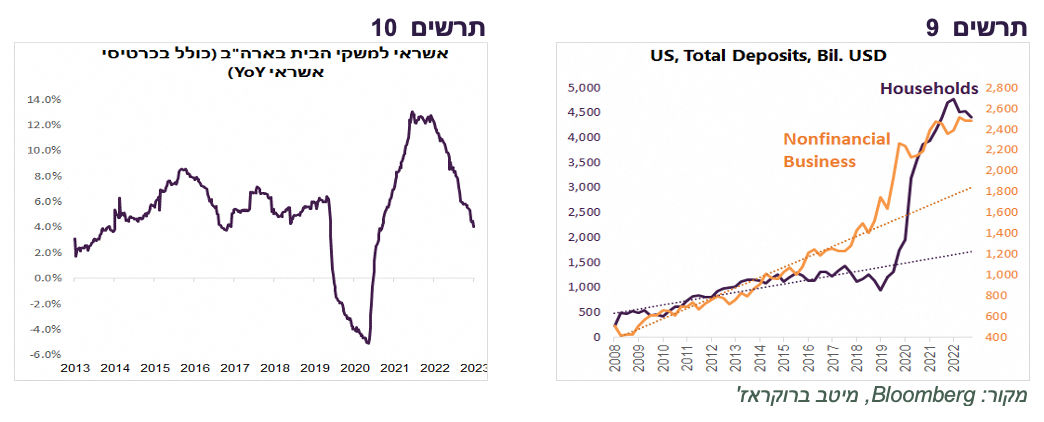

עד לא מזמן, האשראי הצרכני, במיוחד בכרטיסי אשראי, גדל בקצב שיא והיה מקור משמעותי שתמך בצריכה (תרשים 10).

המדיניות הפיסקאלית ממשיכה להיות מרחיבה מאוד, בטח בשנה של צמיחה גבוהה (תרשים 8).

כמות הכספים הנזילים בחשבונות הבנקים של החברות ומשקי הבית ממשיכה להיות גבוהה מאוד (תרשים 9).

שורה תחתונה: עמידות הכלכלה האמריקאית כלפי עליית הריבית חזקה הרבה יותר מבעבר.

הכוחות שתומכים בצרכן נחלשים

כפי שראינו, הכוחות שתמכו בכלכלה האמריקאית ובפרט בצרכן האמריקאי היו חזקים מאוד, אך הם מתחילים להיחלש:

כל האינדיקאטורים העיקריים של שוק העבודה האמריקאי (תוספת המשרות, שיעור האבטלה, שיעור עליית השכר) משקפים מגמת האטה.

גידול מהיר מאוד באשראי הצרכני נמצא בירידה (תרשים 10).

שיעור הפיגורים בהלוואות נמצא בעלייה (תרשים 12).

credit impulse של המגזר הפרטי הלא פיננסי (כולל המגזר העסקי ומשקי הבית) שמוגדר כגידול נטו באשראי ביחס לתמ"ג, ירד בשיעור חד (תרשים 13).

שיעור החיסכון השוטף מההכנסה הפנויה של משקי הבית ירד בחודשים האחרונים לאחת הרמות הנמוכות בהיסטוריה (תרשים 14).

שורה תחתונה: הכוחות שתמכו בצרכן האמריקאי נחלשים, מה שצפוי להוביל בחודשים הקרובים להאטה בצריכה הפרטית.

מדוע "נחיתה רכה" הוא תרחיש סביר יותר?

כעת נשאלת השאלה, האם ההאטה הצפויה תהפוך למשבר ומיתון קשה או ל"נחיתה רכה"?

מאז 1965 היו בארה"ב 10 מחזורים של עליית ריבית (איחדנו את המחזור 01/1977-04/80 עם זה שהיה ב- 07/80-01/81). 4 הסתיימו בנחיתה קשה, כלומר במיתון עמוק: בשנת 1974, שני המיתונים הרצופים בתחילת שנות ה-80, המיתון בתחילת 2000 והמיתון ב-2008.

כל המיתונים הקשים היו מלווים בזעזוע פיננסי או כלכלי כלשהו. המיתונים ב-1974 ו-1979 התרחשו אחרי עלייה חדה במחירי הנפט. למיתון בתחילת שנות ה-2000 קדמה התפוצצה בועת הדוט-קום וב-2008 בועת הסאב-פריים. יתר המיתונים היו קלים יותר (נחיתה רכה).

אפשר ללמוד מכך שכדי שתהיה "נחיתה קשה" צריך להתרחש זעזוע בשוק הפיננסי או בשוק הנכסים. בשלב זה אנחנו לא מזהים מקור לזעזוע שיכול להביא למשבר מערכתי גדול.

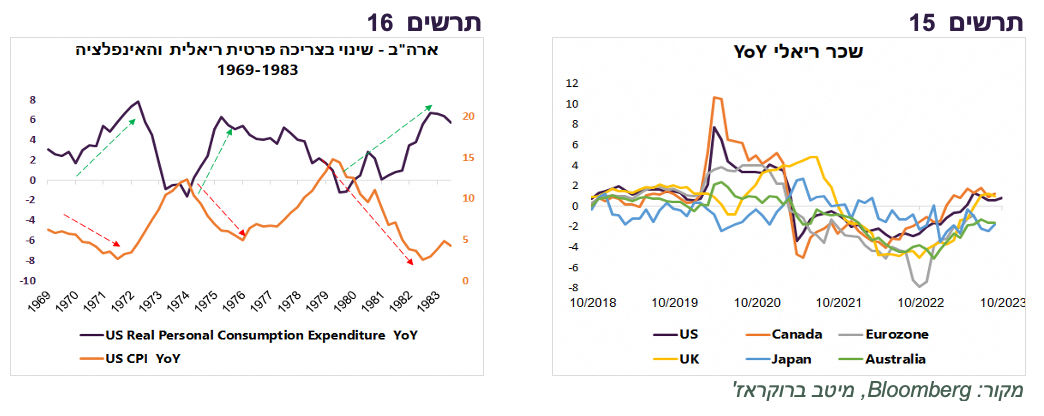

ללא משבר מסוג זה, נוצרים בתהליך של האטה בפעילות תוך ירידה באינפלציה כוחות שבולמים גלישה למיתון עמוק. השכר הריאלי עולה בהשפעה של ירידה באינפלציה ודרישות לעליית השכר שמתגברות לאחר גל אינפלציוני. עלייה בשכר הריאלי מגבירה את הצריכה הפרטית, כפי שקרה בגלי האינפלציה של שנות ה-70 (תרשים 16).

בחודשים האחרונים כבר ניכרת עלייה בשכר הריאלי במדינות שונות (תרשים 15). כאשר גם הריבית תתחיל לרדת, בלימת הכוחות הממתנים תורגש יותר. במקביל, חלק מהכוחות האחרים שתמכו בצמיחה השנה, ימשיכו גם בשנה הבאה.

שורה תחתונה: אנחנו מצפים שקצב הצמיחה בכלכלה האמריקאית יתמתן בשנה הבאה, אך היא לא תכנס למיתון עמוק.

האינפלציה בארה"ב תחזור ליעד בקרוב

אנו מעריכים שהאינפלציה בארה"ב תגיע לקראת אמצע 2024 ליעד של 2%. הירידה באינפלציה נתמכת בהיחלשות הביקושים ושחרור חסמים בצד ההיצע:

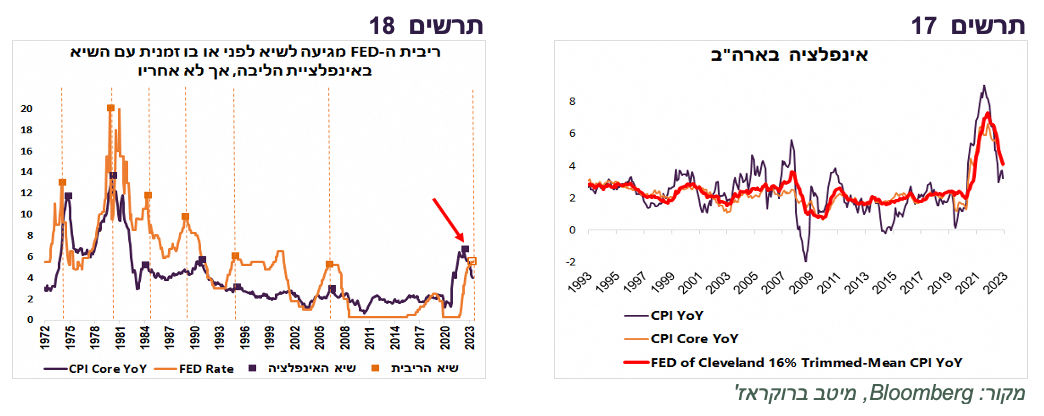

ריבית ה-FED אומנם הגיבה באיחור לאינפלציה, אבל מעולם לא קרה שהיא לא התחילה לרדת למרות שעבר יותר משנה מאז שהאינפלציה הייתה בשיא (תרשים 18).

אינפלציית הליבה היציבה (trimmed mean) במגמת ירידה מובהקת (תרשים 17).

אינפלציית המוצרים (ללא אנרגיה) חזרה לרמות רגילות שהיו לפני הקורונה.

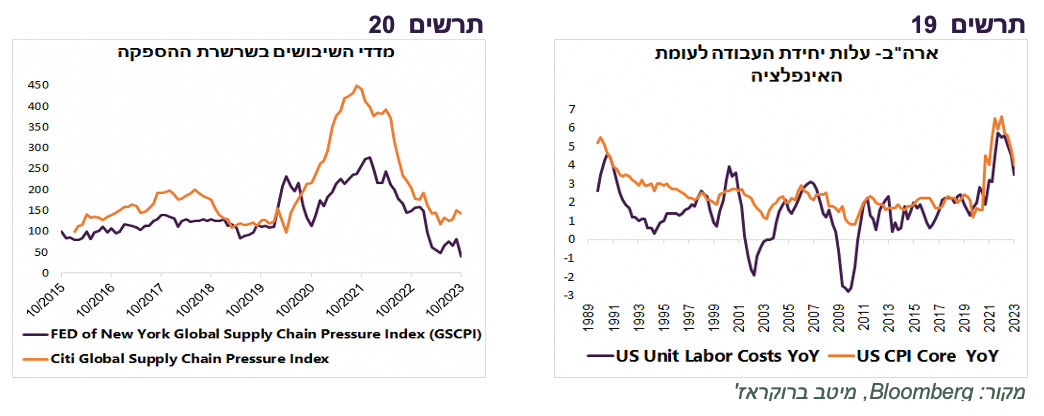

הלחצים בשרשרת ההספקה חזרו למצב רגיל ואפילו יותר מקלים (תרשים 20).

קצב העלייה של עלות יחידת העבודה יורד במהירות ברבעונים האחרונים (תרשים 19), מה שצפוי להקל לחצים לעליית המחירים בענף השירותים שבו עבודה היא התשומה העיקרית.

הקלה ניכרת בקצב עליית המחירים בסעיף הדיור תמשך כמעט בוודאות בחודשים הקרובים.

שורה תחתונה: אנחנו מעריכים שהאינפלציה בארה"ב תגיע לכ2.5%-2% לקראת אמצע 2024. אנו מעריכים שסביבת האינפלציה תעמוד בשנים הקרובות ברמה של 2%-3%.

ריבית ה-FED בכיוון מטה

עד כמה אפשר לסמוך על "higher for longer" של ה-FED? התשובה היא לא יותר מדי. קודם כל, ה-FED בראשות פאואל ידע להיות מאוד הפכפך גם לפני הקורונה וגם בגל עליות הריבית הנוכחי. שנית, לפי הצהרתו, אין ל-FED שום ראיה איך המדיניות תתפתח בהמשך. הוא לגמרי data dependent . זאת הגישה שמאפשרת "להתהפך" במהירות.

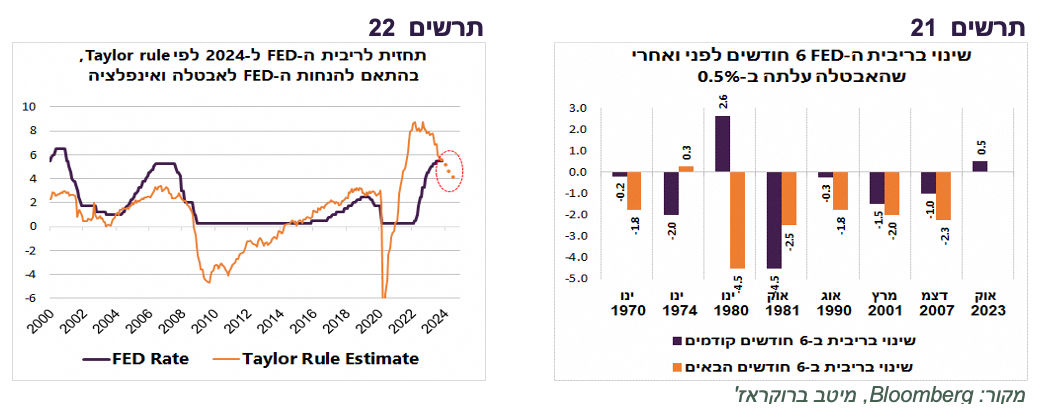

שיעור האבטלה כבר עלה ב-0.5%. כמעט בכל המקרים בעבר ריבית ה-FED ירדה בשיעור ניכר תוך שישה חודשים אחרי שהאבטלה עלתה ב-0.5% (תרשים 21).

כלל Taylor לקביעת גובה הריבית מסמן ריבית נדרשת של 4% בסוף 2024, זאת בהתאם לתחזיות ה-FED לשיעור האבטלה (4.1%) והאינפלציה (PCE Core=2.6%) בסוף 2024 (תרשים 22).

שורה תחתונה: אנו מעריכים שריבית ה-FED תרד ב-2024 בשיעור של כ-1%.

על מה כדאי לשים לב מחוץ לארה"ב?

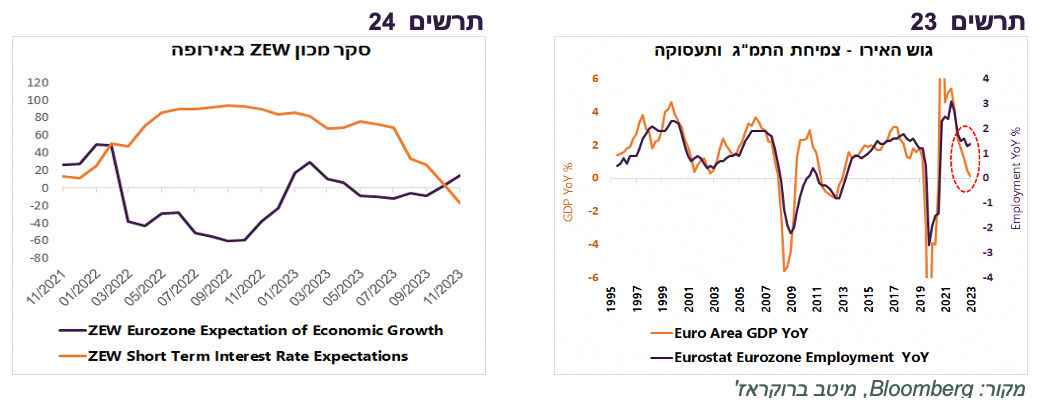

אירופה – הצמיחה באירופה צפויה להשתפר ב-2024 בהשפעה של עלייה בשכר הריאלי כתוצאה מהירידה באינפלציה. שוק העבודה באירופה ממשיך להיות הדוק. למרות הצמיחה האפסית, גידול בתעסוקה המשיך להיות גבוה בשנה האחרונה (תרשים 23). הורדת הריבית באירופה עשויה להתחיל עוד לפני ארה"ב בזכות הירידה המהירה באינפלציה וצמיחה נמוכה הרבה יותר. הסנטימנט העסקי באירופה השתפר לאחרונה בציפייה להורדת הריבית (תרשים 24). יחד עם זאת, באירופה התדרדרות למיתון קשה נראית כבעלת סיכון גבוה.

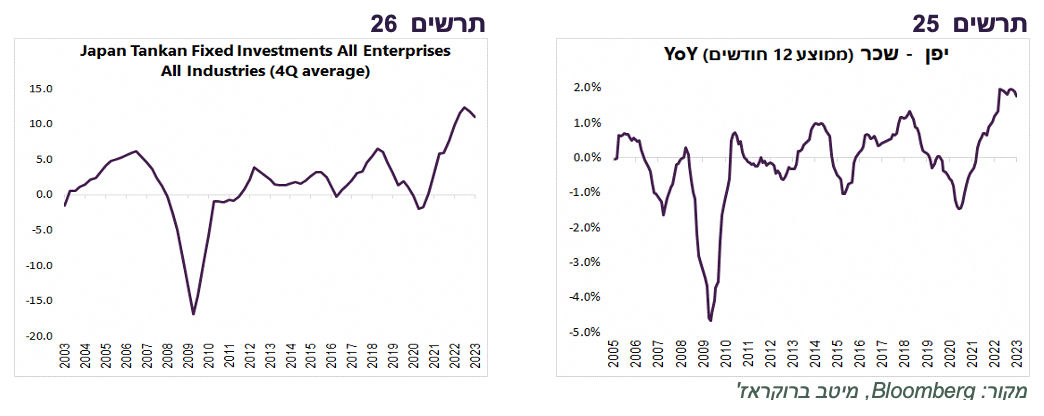

יפן – יתכן שהכלכלה היפנית הצליחה לברוח מהאינפלציה האפסית. ככל שעובר זמן עולה הסיכוי שהבנק המרכזי לא יצטרך להדק מדיניות כדי לרסן את האינפלציה. הבנקים המרכזיים בעולם עשו את העבודה בשבילו. בינתיים, העלייה באינפלציה על רקע שוק העבודה הדוק גרמה לעלייה בשכר הנומינאלי בקצב שהיפנים לא ראו עשרות שנים (תרשים 25) שתומכת בצריכה. תוכניות החברות להגדיל השקעות מזמן לא היו גבוהות יותר מכפי שהן היום (תרשים 26). היפנים נהנים בגידול ביצוא הסחורות והשירותים (תיירות), בין היתר, בזכות המטבע החלש.

סין – קצב הצמיחה בכלכלה הסינית צפוי להמשיך ולרדת בהשפעה הכוחות המבניים (דמוגרפיה). ניכרת בריחה של ההשקעות הזרות מסין. מנגד, צפויה הקלה במשבר בתחום הנדל"ן בזכות מאמצי הממשל. הכלכלה הסינית תמשיך להיות מושפעת לרעה מהתערבות הרגולטורית.

שווקים מתפתחים – המדינות המתפתחות צפויות להמשיך ולצמוח בקצב יחסית גבוה. הסיכון לנחיתה קשה בהן מוגבל יחסית. להבדיל מעשרות השנים האחרונות, מרבית הכלכלות המתפתחות לא סבלו במחזור הנוכחי מאינפלציה גבוהה משמעותית מהמדינות המפותחות. לכן, באופן די תקדימי חלקן כבר התחילו להוריד ריבית לפני המדינות המפותחות. הירידה בריבית האמריקאית, תוך היחלשות הדולר צפויה לסייע לשווקים המתפתחים.

כלכלת ישראל במבט לשנת 2024

כלכלה במלחמה

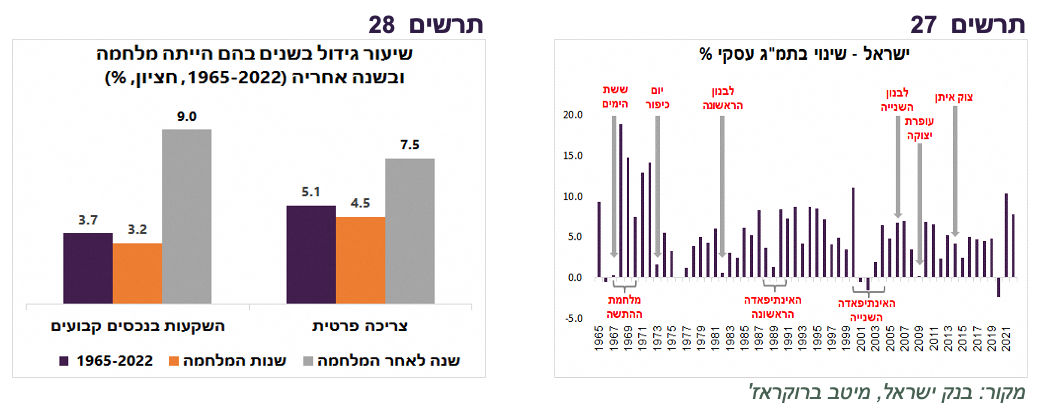

המסקנות העיקריות שניתן ללמוד מהמלחמות שהיו בישראל מאז שנות ה-60, כפי שעולות מתרשים 27 :

במקרים בהם המלחמה גרמה באופן ברור נזק והובילה לירידה בקצב הגידול בתמ"ג העסקי (מלחמת ששת הימים, יום כיפור, לבנון הראשונה) תמיד אחריה היה "ריבאונד".

הניסיון מלמד שקצב הגידול בצריכה הפרטית ובהשקעות גבוה משמעותית בשנה אחרי המלחמה מאשר הממוצע הרב שנתי (תרשים 28).

האירועים הממושכים, כמו האינתיפאדות, גרמו לפגיעה משמעותית יותר בפעילות הכלכלית שנמשכה אף יותר משנה אחת. יש לקחת בחשבון שבמקרה של האינתיפאדה השנייה (תחילת 2000) או עופרת יצוקה (2009) קשה להפריד בין ההשפעות הביטחוניות העל הכלכלה לבין השפעות המשברים הכלכליים שקרו באותה עת.

תחזית הצמיחה ל-2024 – ההתאוששות תתחיל ב Q2-24

בתרחיש המרכזי, אנחנו מניחים שהתאוששות מהירה (ריבאונד) של הפעילות במשק תתחיל ברבעון השני של 2024, כאשר ברבעון הראשון הצמיחה עדיין תהיה נמוכה בגלל השפעות המלחמה בדרום ובצפון. ישנם מספר גורמים שעשויים לתרום להתאוששות אחרי המלחמה:

המשק נכנס לאירוע בתעסוקה מלאה ואף מחסור לעובדים.

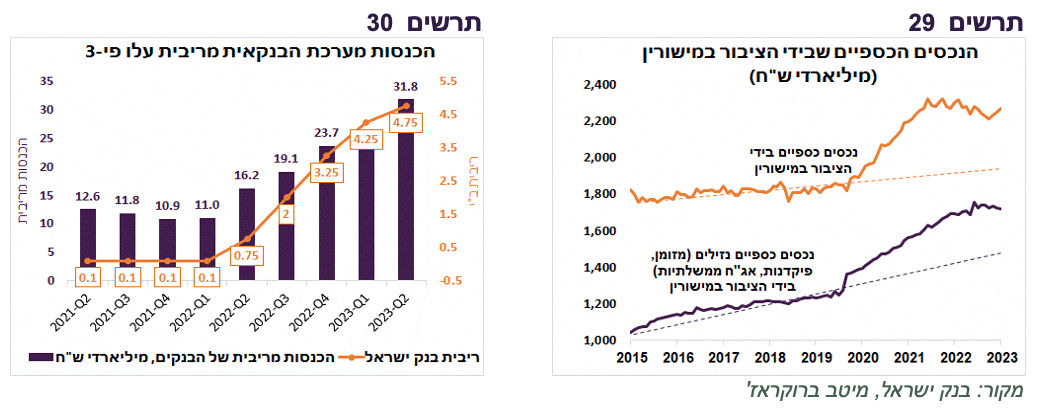

מאז המגפה, לציבור הצטברו עודפי חסכון משמעותיים לעומת המגמה שהייתה לפניה (תרשים 29).

קיים מרחב פעולה די גדול למדיניות המוניטארית. על סמך גידול בתשלומי הריבית לבנקים בתהליך עליית הריבית, ניתן להעריך שכל הורדה של 1% בריבית תקטין תשלומי הריבית לחברות ולמשקי הבית בכ-18 מיליארד ₪ בשנה או בכ-1% תמ"ג (תרשים 30).

הירידה באינפלציה על רקע המשך עלייה בשכר הנומינאלי צפויה להגביר קצב העלייה בשכר הריאלי ולתמוך בצריכה הפרטית.

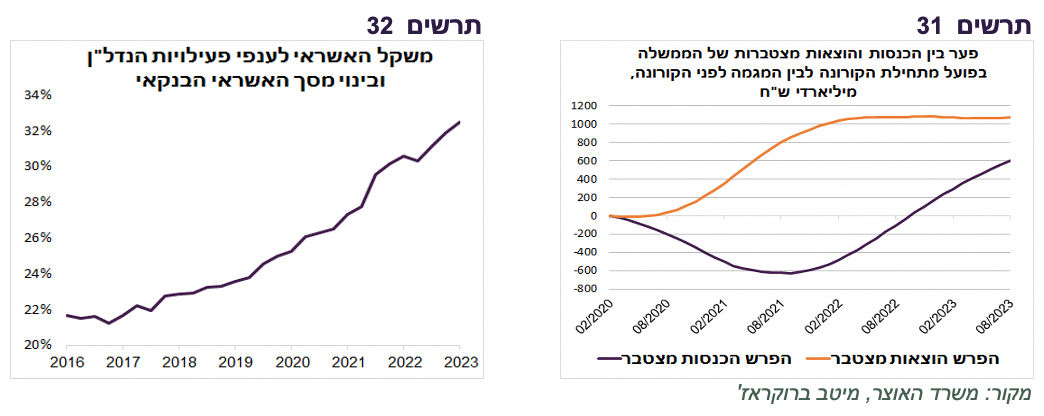

בזכות יחס החוב לתמ"ג נמוך, קיים מרחב תמרון פיסקאלי במידה ואמינות הפיסקאלית של הממשלה לא תפגע. ניסיון המגפה מלמד שגידול משמעותי בהוצאות הממשלה בתקופה הקורונה הוביל בסופו של דבר לגידול הרבה מעבר למגמה בהכנסות הממשלה. על כל שקל עודף שהוציאה הממשלה בקורונה, היא קיבלה בחזרה כ-60 אגורות. בזכות גידול בהכנסות ועלייה בתמ"ג הנומינאלי, יחס החוב לתמ"ג חזר בסופו של דבר לרמות לפני הקורונה (תרשים 31). כמובן שהמקרה של המלחמה לא זהה למגפה. ההוצאות על התחמושת לא אמורות לייצר הכנסות.

קיים סיכוי לשינוי בסדר יום פוליטי אחרי המלחמה שיטיב עם הכלכלה.

קיים סיכוי לגל העלייה ממדינות מפותחות בעל השפעה חיובית משמעותית על הצמיחה.

מנגד, יש גם נקודות תורפה שעלולים להפריע להתאוששות המשק אחרי המלחמה:

להבדיל מהקורונה, סובלנות חברות הדירוג והמשקיעים הזרים לעלייה בהוצאות הממשלה מוגבלת.

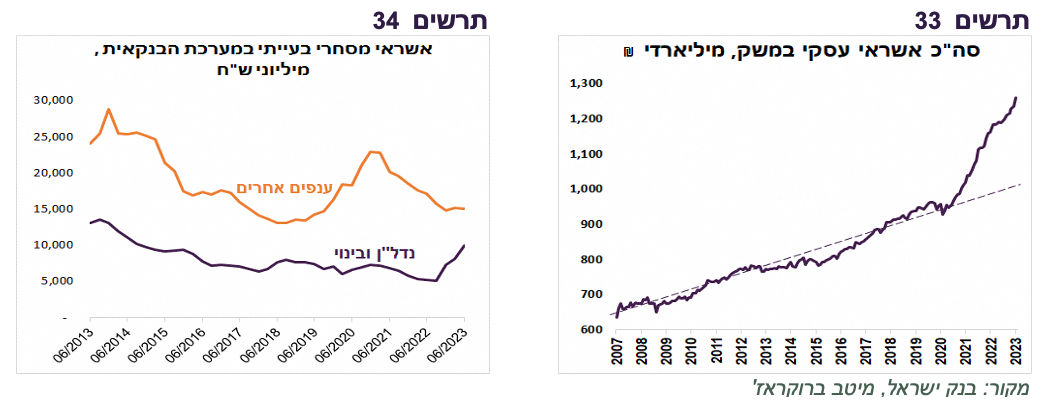

שוק הנדל"ן, במיוחד ענף הבנייה למגורים, היה במצב פיננסי קשה לפני המלחמה לאחר גידול חד באשראי העסקי (תרשים 33), בעיקר לענף הנדל"ן. כבר לפני המלחמה הבנקים התחילו להגדיל הפרשות לחברות בתחום הנדל"ן והבינוי (תרשים 34). קיים סיכון למשבר בענף בעל השפעות רחבות.

ענף ההיי-טק סופג מכה שנייה תוך פחות משנה לאחר הפגיעה מהאירועים של הרפורמה המשפטית.

עם פרוץ המלחמה, התדמית של ישראל בחלקים מהעולם נפגעה, מה שעלול לייצר קשיים בתהליך ההתאוששות.

מחסור בעובדים פלסטינאים עלול להכביד בעיקר על ענפי החקלאות והבנייה.

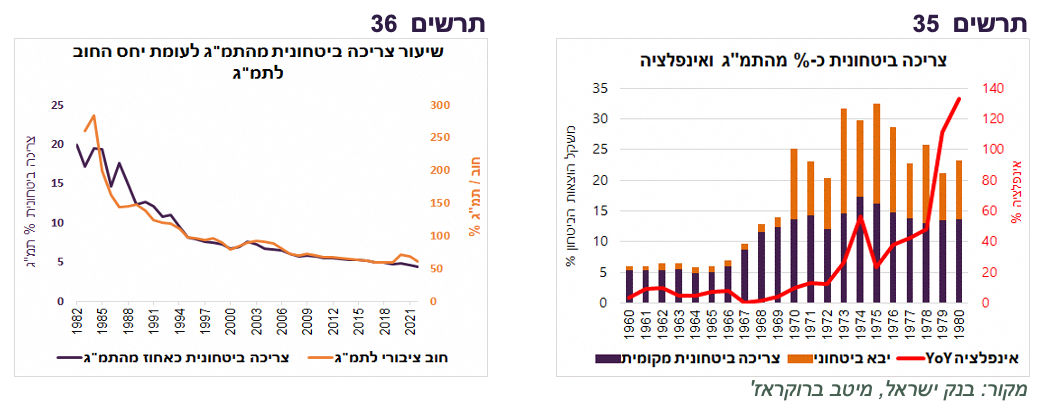

ישראל עשויה להזדקק להגדלת פרמננטית בתקציב הביטחון לאחר המלחמה. עלייה במשקל הוצאות הביטחון אחרי מלחמת ששת הימים ועוד יותר אחרי מלחמת יום כיפור הובילה לעלייה בחוב הציבורי ולאינפלציה גבוהה (תרשים 35). רק מאמצע שנות ה-80 עם הירידה במשקל הוצאות הביטחון, התחילה ירידה ביחס של החוב הציבורי לתמ"ג וירידה באינפלציה (תרשים 36). אנו מעריכים שהוצאות הביטחון יגדלו בכ-1% תמ"ג ב-2024 (כ-20 מיליארד ₪ לא כולל סיוע מארה"ב).

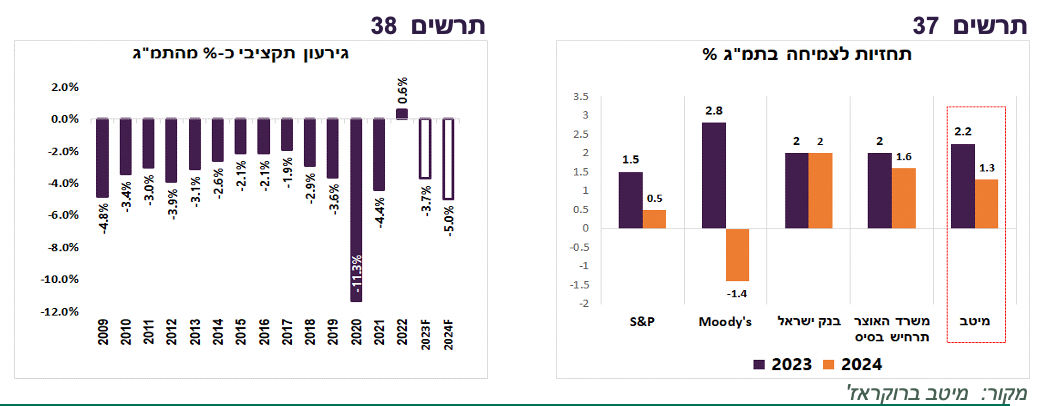

בתרחיש הבסיס (התאוששות מהירה תתחיל ברבעון השני של 2024), קצב הצמיחה בשנת 2024 צפוי לעמוד על כ-1.0%-1.5% לאחר צמיחה בשיעור של כ-2.2% בשנת 2023. התחזית שלנו ל-2024 מעט נמוכה מהתחזית בתרחיש הבסיס של משרד האוצר ובנק ישראל (תרשים 37).

שורה תחתונה: בתרחיש המרכזי המשק צפוי לצמוח בשנת 2024 בשיעור של כ-1.3%.

גירעון ודירוג אשראי

אנו מעריכים שגירעון הממשלה יסתכם בכ-5%-6% בשנת 2024 (תרשים 38). לא בטוח שדירוג האשראי של ישראל ירד. חברות הדירוג מציגות תחזיות פסימיות מאוד, נמוכות בהרבה מהגופים המקומיים. לא נראה שיש להן איזה ידע מיוחד לגבי מה שיקרה בישראל. הפתעה חיובית לעומת התחזית שלהן אמורה דווקא למנוע הורדת דירוג האשראי לישראל. כמו כן, גם הסרה הרפורמה המשפטית מסדר היום צפויה לתמוך בהשארת הדירוג. מנגד, התנהגות לא אחראית פיסקאלית של הממשלה או הגדלה פרמננטית של תקציב הביטחון עלולה להוביל להורדת הדירוג

גירעון הממשלה לשנת 2024 צפוי לעמוד על כ-5%-6%. בתרחיש הבסיס דירוג האשראי של ישראל לא צפוי לרדת.

פרמטרים פיננסים בישראל

האינפלציה תתמתן, אך תהיה בחלק העליון של היעד

הכוחות העיקריים שצפויים להשפיע על האינפלציה בישראל:

מכיוון מחירי היבוא צפויה השפעה ממתנת בעקבות הירידה באינפלציה בעולם, ויתכן גם בזכות ייסוף השקל.

צפויה הקלה במחסור לעובדים בעקבות העלייה הצפויה בשיעור האבטלה שתוביל להאטה בגידול השכר הנומינאלי. הקלה במחסור לא תהיה בענפים בהם מועסקים העובדים הפלסטינאים והעובדים הזרים. מחסור בענפים אלו צפויה בעיקר לבוא לידי ביטוי במחירי התוצרת החקלאית.

לא צפויים להיווצר עודפי חיסכון אצל הציבור אחרי המלחמה שיגרמו לגידול בביקוש, כפי שקרה אחרי הקורונה.

התייחסות לסעיפים ספציפיים:

התייקרות סעיף הדיור צפויה לרדת מקצב של 4.8% היום לכ-3%. סעיף הדיור צפוי להיות מושפע מהתמתנות בקצב עליית השכר ועלייה בגמר בנייה, בפרט של הפרויקטים במחיר למשתכן שחלקם משמעותי נרכשו להשקעה. הסיכון לתחזית עולה מהתגברות אפשרית של העלייה לישראל או/ו מתזוזת האוכלוסייה בתוך המדינה בגלל הרצון להתרחק מהגבולות.

צפויה ירידה בתרומה לאינפלציה של מחירי הנסיעות לחו"ל שהוסיפו כ-0.5% בשנה האחרונה. איומים על התיירים הישראליים עלול לגרום לירידה בביקוש. גם ייסוף השקל עשוי להוסיף להוזלת המחירים.

מנגד, מחירי הנופש בארץ עשויים להתייקר.

צפויה ירידה בתרומה לאינפלציה של סעיפי השירותים, כגון, הבריאות, החינוך והתרבות בעקבות התמתנות בקצב עליית השכר הנומינאלי.

מחירי המזון והירקות והפירות צפויים לעלות בקצב יחסית גבוה.

באמצע השנה הבאה האינפלציה צפויה לרדת לכ-2%, אך לקראת סוף השנה שוב לעלות לרמות של כ-2.5%-2.8% בעקבות היציאה מהספירה השנתית של המדדים הנמוכים במיוחד שצפויים בתקופת המלחמה (11/2023-01/2024).

להערכתנו, צפויה התאוששות בשוק הדירות בבעלות. עד חודש אוגוסט מחירי הדירות החדשות (בשוק החופשי) ירדו ב-8.5% מהשיא וכנראה יגיעו לירידות עמוקות יותר של 10%-12%. ירידה במחירים יחד עם הורדת הריבית ע"י בנק ישראל צפויים להחזיר ביקושים לדירות. גם הציפיות לגל העלייה עשויות לגרום להקדמת רכישות ע"י הקונים המקומיים.

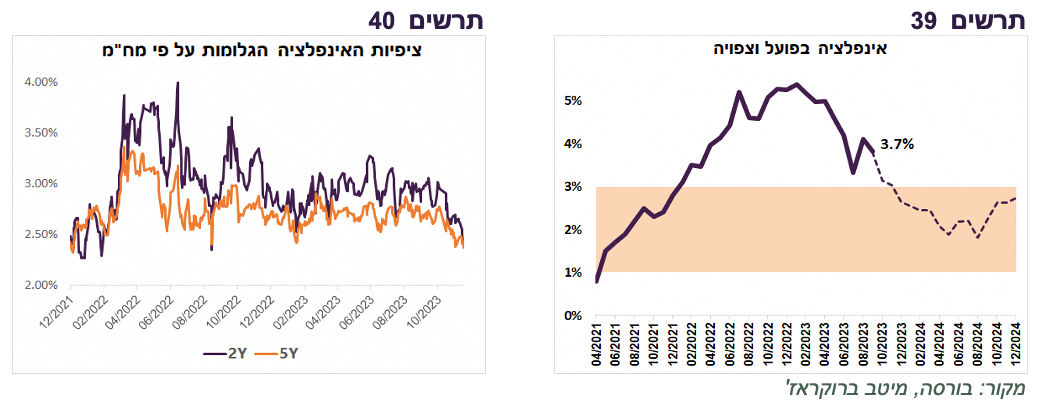

שורה תחתונה: אנחנו מעריכים שהאינפלציה בשנת 2024 תסתכם ב-2.5%-2.8% (תרשים 39). האינפלציה ב-12 החודשים הבאים צפויה להיות 2.2%.

ריבית בנק ישראל תתחיל לרדת בקרוב

כמעט כל הגורמים תומכים בהורדת הריבית ע"י בנק ישראל:

פגיעה בצמיחת המשק בעקבות המלחמה.

ירידה צפויה באינפלציה אל תוך תחום היעד כבר בתחילת 2024 והתכנסותה אל אמצע היעד לקראת אמצע השנה הבאה.

ציפיות האינפלציה הגלומות ירדו לאחרונה לרמה הנמוכה ביותר בשנתיים האחרונות (תרשים 40).

ירידה בריביות בבנקים המרכזיים בעולם צפויה להתחיל בשנה הבאה.

בתרחיש מאקרו בסיסי השקל עשוי להתחזק בעקבות סיום המלחמה, ציפיות להסרה מסדר היום של הרפורמה המשפטית, העליות הצפויות בשוק המניות האמריקאי והנטייה של המשקיעים הפרטיים והמוסדיים להקטין חשיפה למט"ח מרמת השיא אליה הגיעו לפני המלחמה.

שורה תחתונה: אנו מעריכים שהריבית בישראל תתחיל לרדת בתחילת 2024 ותגיע בסוף השנה הבאה לרמה של כ- 3.5%.

איפה שמים את הכסף?

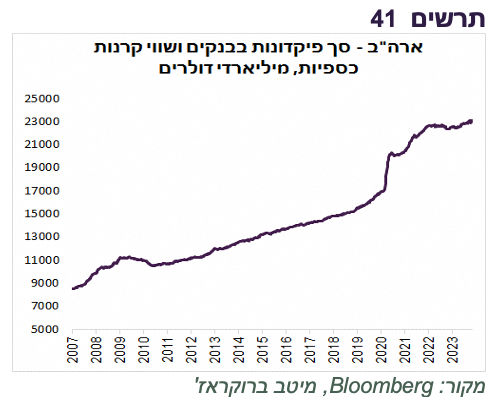

לפני שניגש לבחירת אפיקי השקעה, נציין שבארה"ב, השוק שקובע את טון, כמות שיא של כספים נמצאים בפיקדונות הבנקים ובקרנות הכספיות (תרשים 41). הורדת הריבית צפויה להניע את חלקם לאפיקים אחרים.

שוק המניות

ביצועי המניות בתקופות ירידה בריבית תלויים בקצב ההאטה בכלכלה

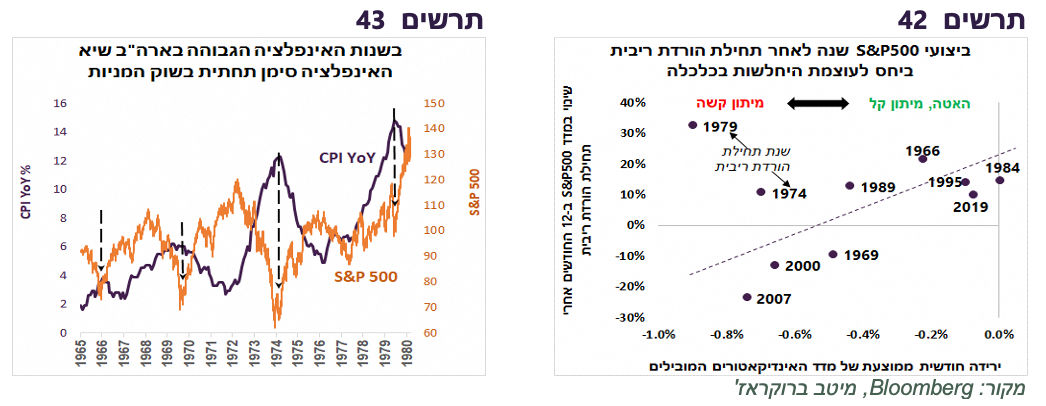

שוק המניות התנהג השנה כפי שהיה מתנהג בשנות ה-70 האינפלציוניות. כשקצב האינפלציה עבר את השיא והתחיל לרדת, שוק המניות עבר את השפל והתחיל לעלות (תרשים 43). כעת נשאלת השאלה, איך מתנהג שוק המניות כאשר הריבית מתחילה לרדת, אך במקביל הכלכלה מאטה?

להבדיל מאג"ח, למניות אין דפוס התנהגות קבוע בתקופות של ירידה בריבית. הביצועים תלויות מאוד בעוצמת היחלשות בכלכלה. בתרשים 42 ניתן לראות את השינויים ב-S&P500 ב-12 חודשים אחרי תחילת הירידה בריבית ה-FED מאז שנות ה-80 לעומת השינוי החודשי הממוצע במדד האינדיקאטורים המובילים במעבר משיא לשפל בפעילות הכלכלית בתקופות אלו.

ברוב המקרים, ככל שהירידה במדד האינדיקאטורים המובילים הייתה קטנה יותר (נחיתה רכה) שוק המניות הציג ביצועים חיוביים. בשנים של ירידה חזקה בפעילות הכלכלית, כמו במשבר הדוט-קום (2000) או הסאב-פריים (2007), שוק המניות קרס במקביל לירידה בריבית.

שני מחזורי הורדת הריבית בשנים 1974 ו-1979 היו יצאי דופן. למרות מיתון די קשה, שוק המניות רשם עליות שערים תוך ירידה בריבית. אולם, זה קרה אחרי שמדד S&P500 ירד בחדות עוד לפני שהריבית התחילה לרדת.

התרחיש המרכזי שלנו מניח האטה, אך לא מיתון קשה בכלכלה האמריקאית. ניסיון העבר מלמד שבתסריט זה המניות צפויות להמשיך ולהציג ביצועים חיוביים.

מלבד Magnificent 7 שוק המניות האמריקאי היה די חלש

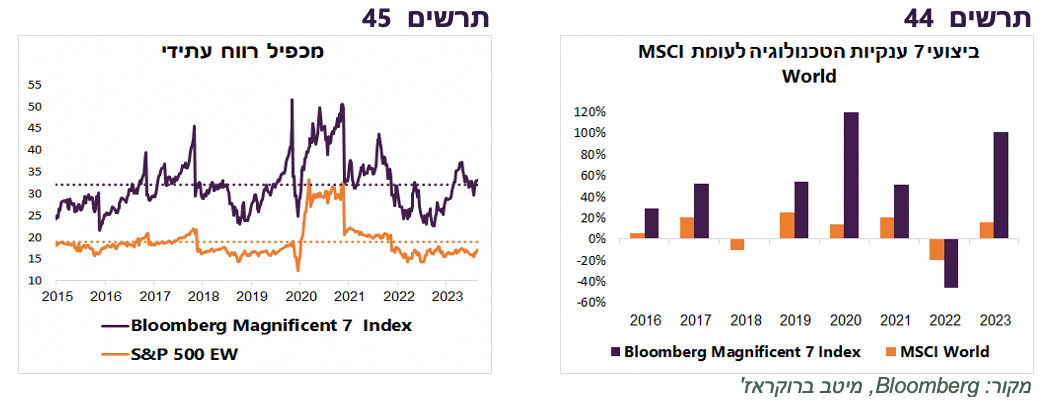

אין ברירה חייבים להחזיק את ענקיות הטכנולוגיה – מדד 7 המניות הגדולות בארה"ב, Magnificent 7 (Meta, Microsoft, Amazon, Apple, Google, NVIDIA, Tesla) השיג מתחילת השנה כ-101%, כאשר כל יתר 493 המניות שמרכיבות את S&P 500 עלו רק בכ-6%. ככלל, Magnificent 7 הכו ב-7 מתוך 8 השנים האחרונות (למעט 2022) בפער ענק את כל מדד מניות אחר בעולם (תרשים 44).

למרות הביצועים החריגים, התמחור של Magnificent 7 לא חריג במיוחד. מכפיל הרווח העתידי של המדד עומד על 33, לעומת הממוצע הרב שנתי של 32. S&P 500 במשקל שווה נסחר במכפיל של 17 לעומת הממוצע של 19 (תרשים 45).

לא נתווכח עם הסטטיסטיקה. חייבים להיות במשקל עודף במניות הטכנולוגיה האמריקאיות, במיוחד ב-7 הגדולות. גם בתסריט של "נחיתה קשה" אמורה להיות להן עדיפות.

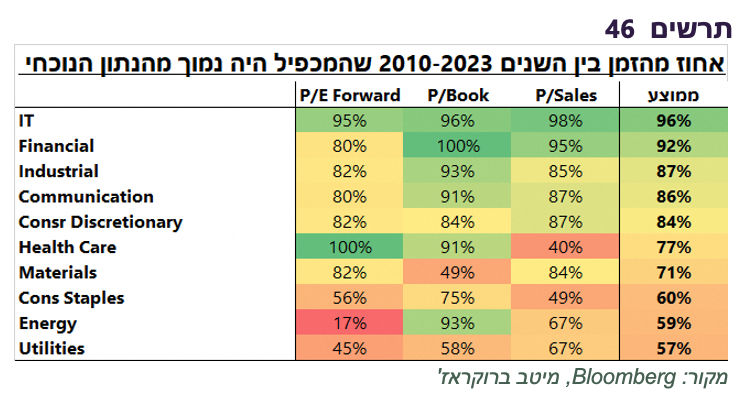

מה עוד להחזיק בארה"ב? – מבחינת המכפילים הנוכחיים (מכפלי רווח, הון עצמי ומכירות( של הסקטורים ב-S&P500 בהשוואה לתקופה מאז 2010 סקטור הטכנולוגיה, הפיננסיים והתעשייה הם היקרים ביותר. צריכה מחזורית, אנרגיה והתשתיות הזולים ביותר (תרשים 46)

אולם, לא בטוח שהגישה של בדיקת כדאיות השקעה לפי המכפילים היא הטובה ביותר במצב הנוכחי. מכיוון שאנו לקראת ירידה בריבית, בחנו את הביצועים היחסיים של הסקטורים השונים ביחס למדד S&P500 בפרקי הזמן של 12 חודשים בהם התשואה ל-5 שנים של אג"ח ממשלת ארה"ב ירדה לפחות ב-0.8%. הבדיקה נעשתה לשנים 1990-2023 ואת התוצאות ניתן לראות בתרשים 47.

הסקטורים בעלי עודף תשואה הגבוה ביותר היו סקטור הצריכה – גם המחזורית וגם הבסיסית, סקטור הבריאות וסקטור הטכנולוגיה. החלשים ביותר ובפער מאוד גדול היו האנרגיה, החומרים והתעשייה.

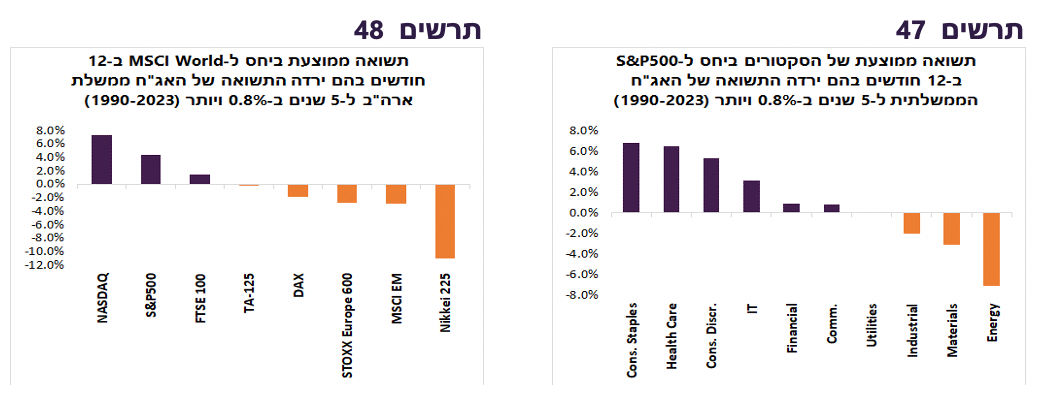

איפה כדאי להחזיק מחוץ לארה"ב? – אותה הבדיקה שעשינו לסקטורים בארה"ב בצענו גם לגבי התנהגות מדדי המניות השונים בעולם ביחס ל-MSCI World בתקופות של ירידה בריבית ובתשואות של האג"ח האמריקאי (תרשים 48). מדדי המניות האמריקאים, Nasdaq ו-S&P500 ניצחו בגדול בתקופות אלה, כאשר המניות היפניות בלטו מאוד לרעה, כנראה בגלל התחזקות היין.

לפיכך, ניסיון העבר מלמד שלא כדאי להתפזר מחוץ לארה"ב שמומלצת במשקל יתר.

שלוש הסיבות להיזהר מהמניות ביפן שהציגו ביצועים מצוינים השנה בעקבות השיפור בסביבה המאקרו כלכלית והשפעת הרפורמות המבניות: 1) סטטיסטיקת העבר שהצגנו לעיל. 2) סיכוי סביר להתחזקות מהירה של המטבע היפני בגלל השילוב בין הירידה בריבית בארה"ב והידוק מדיניות מוניטארית ביפן עצמה, מה שעלול לפגוע במניות היפניות. 3) קיים קונצנזוס חיובי כמעט מוחלט לגבי המניות ביפן. קונצנזוס רחב לרוב מבשר שהביצועים יהיו דווקא הפוכים מהקונצנזוס. המניות ביפן מומלצות במשקל שוק.

באירופה קיים הסיכון הגדול ביותר מכל העולם המפותח לנחיתה קשה. המניות באירופה מומלצות במשקל חסר.

במדינות המתפתחות אנו מעדיפים את שוקי המניות באסיה לא כולל את סין.

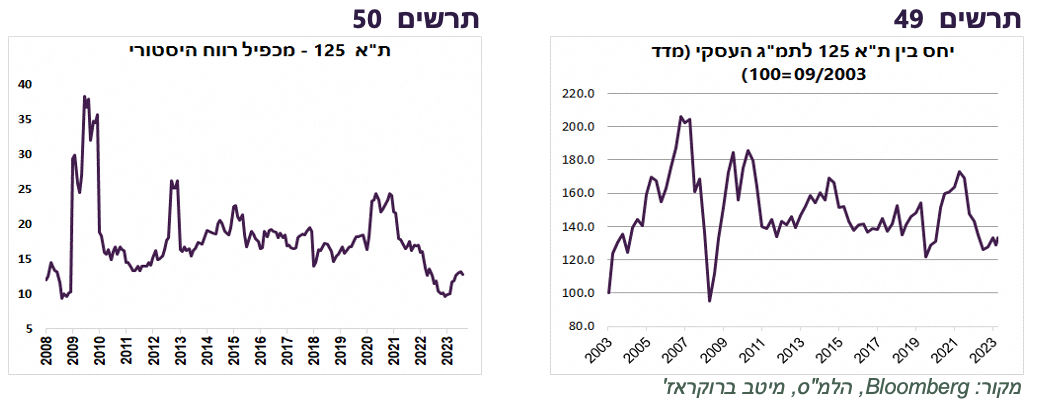

המניות בישראל - מדד ת"א 125 נסחר במכפילי רווח, מכפיל הון ומכפיל מכירות כמעט הנמוכים ביותר מאז 2010 (תרשים 50). היחס בין מדד ת"א 125 לתמ"ג העסקי הנומינאלי גם הוא כמעט ברמה הנמוכה ביותר מאז שנת 2008 (תרשים 49). בתרחיש הבסיסי שלנו להתפתחות כלכלית בישראל המניות בישראל אטרקטיביות. הורדת הריבית בישראל והסרה מסדר היום של הרפורמה המשפטית צפויים לסייע לשוק המקומי. המניות בישראל מומלצות במשקל יתר.

ריכוז המלצות במניות:

חשיפה בינונית-גבוהה לאפיק המנייתי.

חשיפה במשקל יתר למניות האמריקאיות תוך הטיה לסקטורים הטכנולוגיה, הצריכה ושירותי הבריאות.

משקל יתר למניות השווקים באסיה חוץ מסין.

משקל יתר לשוק הישראלי.

משקל שוק למניות ביפן.

משקל חסר לשוק האירופאי.

אפיק ממשלתי

רוח גבית לאג"ח

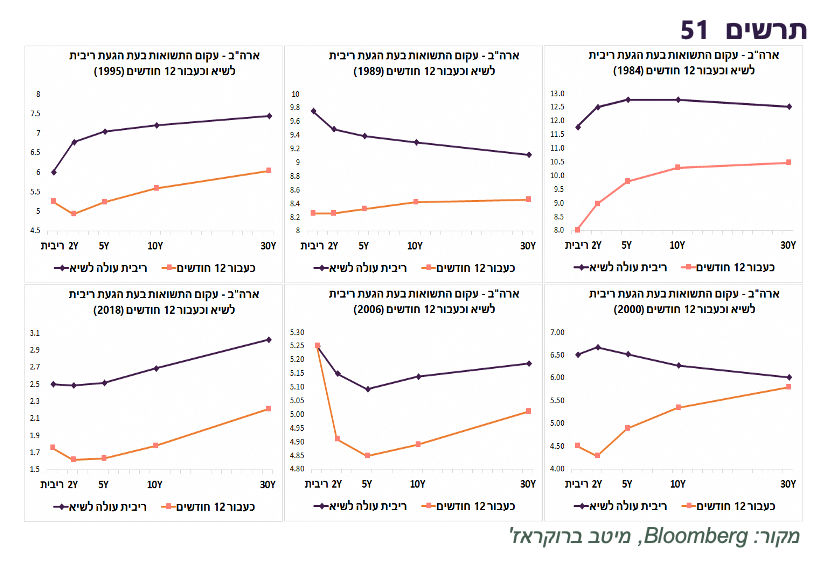

תהליך הורדת הריבית צפוי להטיב עם האג"ח הממשלתי. כפי שניתן לראות בתרשים 51, בכל מחזורי הירידה בריבית בארה"ב מאז תחילת שנות ה-80 עקום התשואות היה נמוך יותר שנה לאחר עצירה בעליית הריבית.

כל עוד המשקיעים צופים רווחי הון כתוצאה מירידה באינפלציה וריבית, בעיית גודל ההנפקות הנה משנית. ראינו במהלך האחרון של הירידה בתשואות בארה"ב, איך התחזקות הציפיות לירידה בריבית גברה בקלות על חששות מפני גידול בהנפקות.

שוק האג"ח המקומי צריך להתמודד עם הגירעון הגבוה שידרוש גיוסי חוב הממשלה בשוק המקומי לפי קצב חודשי ממוצע של כ-10 מיליארד ₪ עד סוף שנת 2024. להערכתנו, ההנפקות יכולות להיקלט ללא קושי גדול בתנאי שהירידה באינפלציה תאפשר לבנק ישראל להוריד ריבית ושהממשלה תשמור על משמעת ואמינות פיסקאלית.

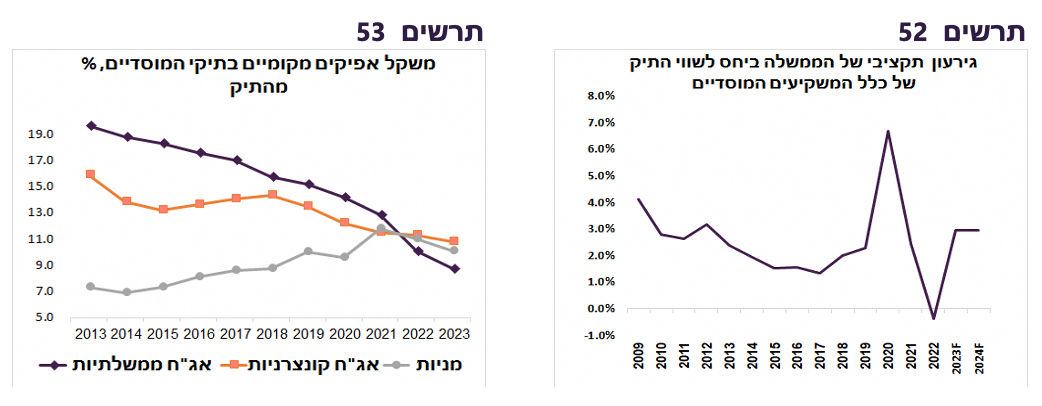

הגירעון הצפוי ב-2024 מהווה כ-3% מהשווי של התיק המוסדי הכולל בהשוואה לממוצע של 2.5% מאז שנת 2009 וקרוב ל-7% ב-2020 (תרשים 52).

נציין שמשקל האפיק האג"חי בתיקי המוסדיים ירד בשנים האחרונות, במיוחד של האג"ח הממשלתיות מכ-20% לפני עשור לכ-8% השנה (תרשים 53). להערכתנו, המשקיעים יחזרו להגדיל שיעור האג"ח הממשלתיות בתיקים. כל אחוז הגדלה במשקל אג"ח בתיקי המוסדיים "שווה" קרוב ל-30 מיליארד ₪.

בהנחה שהריבית בארה"ב בסופו של התהליך תרד לרמה של כ-3%, איפה צריכה להתייצב התשואה ל-10 שנים?

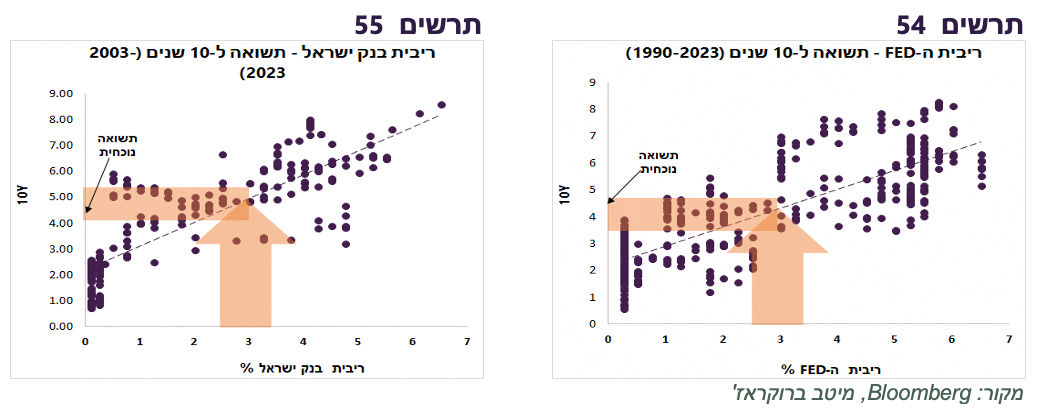

לפי המתאם בין ריבית ה-FED לתשואה ל-10 שנים מתחילת שנות ה-90, כשהריבית נמצאת בטווח של 2.5%-3.5% התשואה ל-10 שנים הייתה בדרך כלל בטווח בין 3.5% ל-4.5%. לפיכך, התשואה הנוכחית נמצאת בחלק העליון של הטווח (תרשים 54).

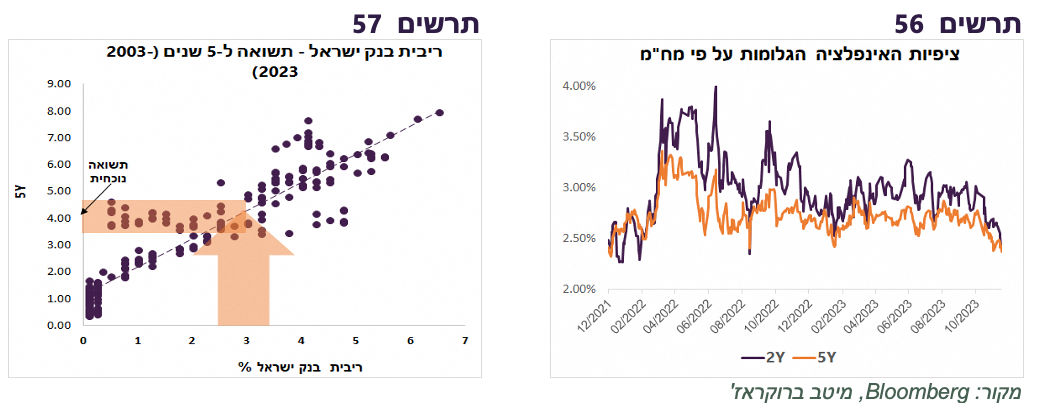

אותה הבדיקה בישראל, רק ב-20 השנים האחרונות, מסמנת טווח גבוה יותר לתשואה ל-10 שנים מאשר בארה"ב, בין 4.0%-5.5% (תרשים 55). התשואה הנוכחית (כ-4.4%) נמצאת בחלק התחתון של הטווח הזה. באותה הריבית של בנק ישראל התשואה ל-5 שנים בישראל עמדה בטווח של 3.5%-4.5%. כעת התשואה ל-5 שנים עומדת באמצע הטווח ברמה של כ-4% (תרשים 57).

צריך להדגיש שהסיכונים לתחזית כלכלית בסיסית נוטים לירידה יותר חזקה של התשואות. הסיכון ל"נחיתה קשה" בארה"ב יוביל לירידה חדה בתשואות אג"ח. גם התסריט לפיו האינפלציה חוזרת לרמות שהיו לפני הקורונה ללא "נחיתה קשה" בכלכלה הנו אפשרי, מה שבוודאי יוריד תשואות משמעותית. לעומת זאת, אנו מעריכים שבשנת 2024 ההסתברות לסיכון הפוך, של עלייה מחודשת באינפלציה יהיה עדיין נמוך.

ציפיות האינפלציה הגלומות ירדו לרמות של כ-2.3%-2.4%. לאור התחזית שלנו לאינפלציה גבוהה מ-2.5% בסוף שנת 2024 (ב-12 החודשים הקרובים אנו צופים אינפלציה של 2.2%) והסיכונים המבניים לאינפלציה ארוכת הטווח, אנו מעדיפים בציפיות הנוכחיות את האפיק הצמוד על פני השקלי.

ריכוז המלצות באפיק הממשלתי:

להגדיל משקל אג"ח בתיקים ע"ח מזומן ומניות.

מח"מ בינוני-ארוך.

הטיה לצמודים על פני השקלים בציפיות האינפלציה הנוכחיות.

אג"ח קונצרניות

החוב למוסדיים של המגזר העסקי שכולל הלוואות ישירות ואג"ח גדל בשנים האחרונות בקצב מתון יותר מהגידול בתמ"ג העסקי. לעומת זאת, החוב לבנקים גדל מאז תחילת הקורונה בשיעור חד של כ-55% (תרשים 58) או בכ-7% ביחס לתמ"ג העסקי.

עיקר הגידול בחוב הבנקאי למגזר העסקי היה בענפי הבינוי ופעילויות בנדל"ן. בחמש השנים האחרונות משקל האשראי לענפים אלה מסך האשראי המסחרי בבנקים גדל בכ-10% והגיע לשליש מכל האשראי המסחרי.

בנק ישראל ציין בדו"ח היציבות הפיננסית שבשל שיעורו של האשראי לענפי הבינוי והנדל"ן עליית הסיכון בו עלולה להשפיע גם על המערכת הפיננסית. הסיכון בענף זה עלה עוד יותר בגלל המלחמה. הבנקים התחילו להגדיל הפרשות לחובות בעייתיים בגין האשראי לענף זה עוד לפי המלחמה (תרשים 59). סביר שההפרשות יעלו משמעותית.

סיכון האשראי לענפי הנדל"ן והבינוי אומנם גבוה יותר באשראי הבנקאי ובחברות האשראי חוץ בנקאי, אך הבעיות עלולות להשפיע גם על שוק הקונצרני. זה אחד הסיכונים העיקריים לאפיק.

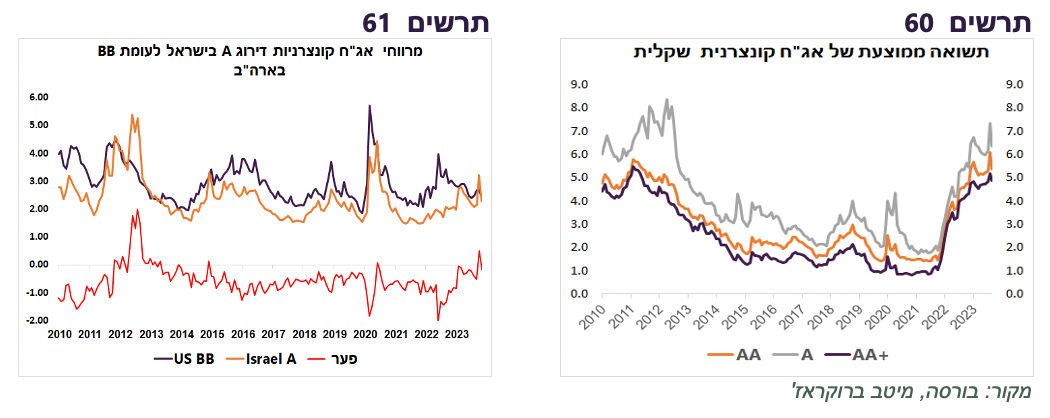

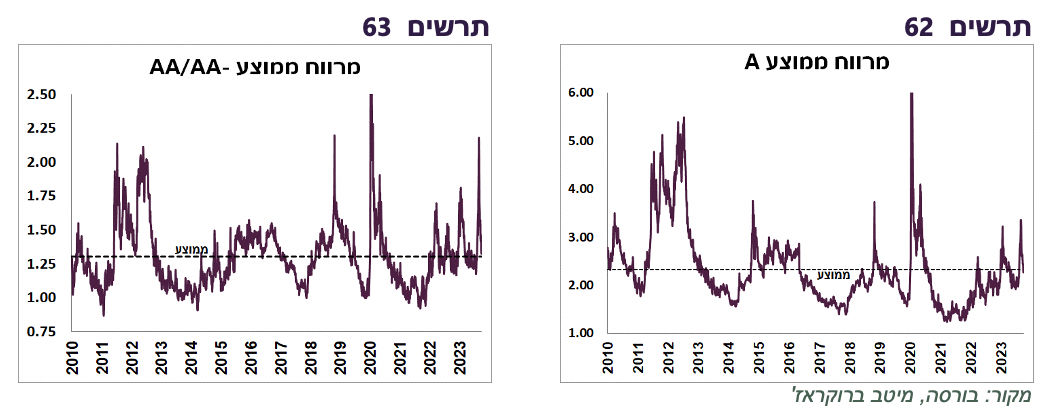

בסה"כ, התשואות של אג"ח החברות נמצאות ברמות הקרובות לשיא העשור (תרשים 60). אולם, להבדיל מהמניות, תמחור הסיכון באפיק לא מקבל ביטוי בשוק הקונצרני. המרווחים עומדים בדיוק ברמה של הממוצע ההיסטורי (תרשים 62-63). אין גם פרמיה מיוחדת לעומת אג"ח בעלות סיכון דומה בחו"ל (תרשים 61), למרות המלחמה והסיכון הייחודי בענף הנדל"ן בישראל. עדיף לקחת סיכון במניות/אג"ח ממשלתי מאשר באפיק הקונצרני.

ריכוז המלצות באג"ח הקונצרניות:

אנו ממליצים על חשיפה בעיקר לדירוגי AA ומעלה באפיק הקונצרני.

אלכס זבז׳ינסקי, כלכלן ראשי מיטב, צילום: רמי זרנגר

אלכס זבז׳ינסקי, כלכלן ראשי מיטב, צילום: רמי זרנגר