הראל השקעות ביטוח ופיננסים, קיבלה מהמפקח על הבנקים את היתר נגיד בנק ישראל לשליטה ולהחזקת אמצעי שליטה בחברת ישראכרט. מדובר בצעד חשוב לקראת מימוש עסקת רכישת השליטה בישראכרט בידי הראל.

בכל מקרה, עדיין חסרים להראל שני אישורים רגולטוריים נוספים – של רשות התחרות, עמה יש לחברה מו"מ לאחר שהרשות העלתה קושי במיזוג, ושל רשות שוק ההון, ביטוח וחיסכון.

על פי הדיווח של הראל לבורסה היום, היתר השליטה קובע מספר תנאים ומגבלות המתייחסים להחזקת אמצעי השליטה בישראכרט כשהעיקריים ביניהם הינם כדלקמן:

שיעור ההחזקה המזערי של בעלי השליטה בישראכרט לא יפחת מ-30% מכל סוג של אמצעי שליטה (ובלבד ששיעור ההחזקה המשורשר של בעלי השליטה בישראכרט לא יפחת מ-20%) ("גרעין השליטה").

היתר השליטה קובע מגבלות על שעבוד 20% מתוך אמצעי השליטה בישראכרט המהווים חלק מגרעין השליטה ותנאים נוספים החלים על העברת אמצעי השליטה בישראכרט שאינם חלק מגרעין השליטה.

יישמרו יחסים פיננסיים שעיקרם כדלקמן:

בתאגידים באמצעותם (במישרין ובעקיפין) יוחזקו אמצעי השליטה בישראכרט, היחס שבין ההון העצמי של כל אחד מהתאגידים האמורים לבין סך הנכסים במאזן יהיה לפחות 50%, כאשר החישוב נעשה בהתאמות מסוימות.

בחברה, היחס שבין ההון העצמי לבין סך הנכסים במאזן יהיה לפחות 50%, כאשר גם לעניין זה, החישוב נעשה בהתאמות מסוימות. יחס זה נדרש הן לעניין דוחות הסולו והן לעניין הדוח המאוחד, כאשר ההתאמות העיקריות הינן כי החישוב בדוח המאוחד ייעשה תוך הצגת ההשקעות בהראל חברה לביטוח בע"מ ובישראכרט לפי שיטת השווי המאזני.

לטענת הראל, נכון למועד זה הגופים לעיל עומדים ביחסים אלה.

תנאים נוספים:

החברה תשמר את פעילותה כחברת החזקות, ולא תעסוק באופן ישיר ובמידה משמעותית בעיסוקים אחרים.

בכפוף לחריגים שנקבעו בהיתר השליטה, בעלי השליטה, קרוביהם ותאגידים בשליטתם של מי מהם, לרבות החברה, ייחדו את פעילותם בתחום הפעילות של ישראכרט במסגרת ישראכרט. מגבלות בעניין זה הוטלו גם על נושאי משרה בתאגידים שבשליטת בעלי השליטה או קרוביהם. אין באמור כדי להטיל מגבלות על פעילות או השקעות המבוצעות בידי הראל חברה לביטוח בע"מ, הראל פנסיה וגמל בע"מ או גופים מוסדיים אחרים בשליטת החברה ותאגידים בשליטתם ("קבוצת הראל ביטוח וגמל") עבור עמיתי ומבוטחי קבוצת הראל ביטוח וגמל או פעילויות אשר מבוצעות במהלך העסקים השוטף של קבוצת הראל ביטוח וגמל ושאינן מהוות עיסוק מתחרה בפעילותה העיקרית של ישראכרט. כמו כן, הוחרגו באופן ספציפי פעילויות קיימות מסוימות של הקבוצה בתחום האשראי, כגון אשראי מגובה בטוחות נדל"ן ואשראי המועמד במסגרת פעילותה של חברת "המצפן – שותפים לדרך בע"מ".

הזרמת הון מבעלי השליטה

במסגרת ההיתר התחייבו בעלי השליטה להזרים הון לישראכרט או לחילופין התחייבו שלא למנוע מישראכרט לגייס הון נוסף באופן שעלול לדלל את שיעור ההחזקה של בעלי השליטה בה, על מנת שישראכרט תעמוד בדרישות הלימות ההון הרגולטוריות.

בנוסף להיתר השליטה ובמקביל לו, קיבלה החברה הודעה מהמפקח על הבנקים, לפיה לא ימליץ על נקיטת אמצעי אכיפה כלפי בעלי המניות של החברה, אשר עם הפיכת החברה לתאגיד החזקה בסולק, עם כניסת ההיתר לתוקפו, יחזיקו מעל ל-5% מהון מניות החברה וזאת בהתקיימות כל התנאים הבאים:

תוך 14 ימים מהמועד הקובע יודיע בעל המניות הרלוונטי לפיקוח על הבנקים על החזקתו במניות החברה הטעונה היתר.

בהודעתו יציין בעל המניות הרלוונטי האם בכוונתו להגיש, תוך שלושה חודשים מהמועד הקובע, בקשה לקבלת היתר להחזקת אמצעי שליטה בתאגיד החזקה בסולק או האם בכוונתו לרדת בהחזקתו בתקופה האמורה לשיעור שלא יעלה על 5% מאמצעי השליטה בחברה, ויפעל בהתאם להודעתו.

בעל המניות הרלוונטי לא ירכוש אמצעי שליטה נוספים בחברה, אלא אם קיבל לכך היתר מנגיד בנק ישראל.

ההיתר יכנס לתוקף במועד השלמת העסקה (ויבוטל ככל שלא יכנס לתוקף בתוך 3 שנים ממועד חתימתו).

הראל הודיעה כי היא ממשיכה לפעול לקבלת שני האישורים הרגולטוריים הנוספים המהווים תנאים מתלים לעסקה (אישור הממונה על התחרות ואישור הממונה על שוק ההון, ביטוח וחיסכון), אשר טרם התקבלו.

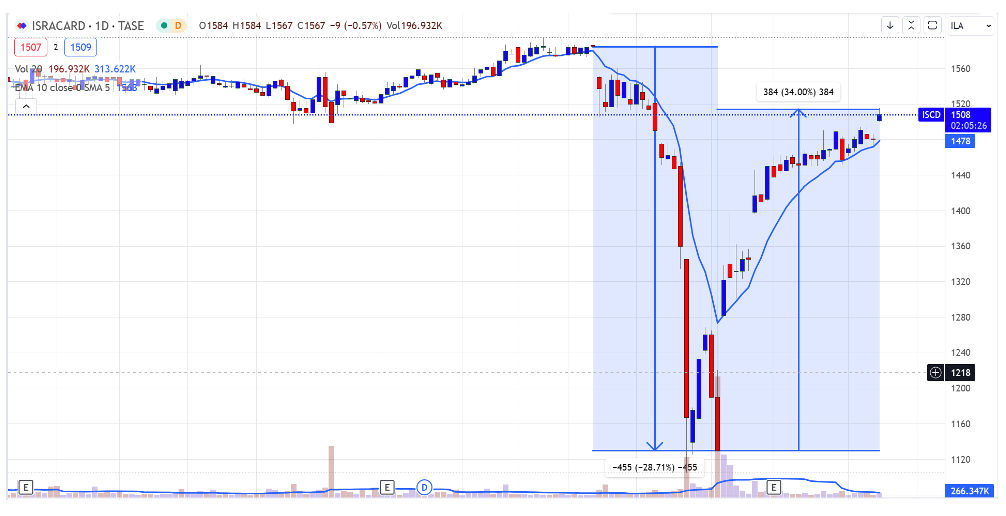

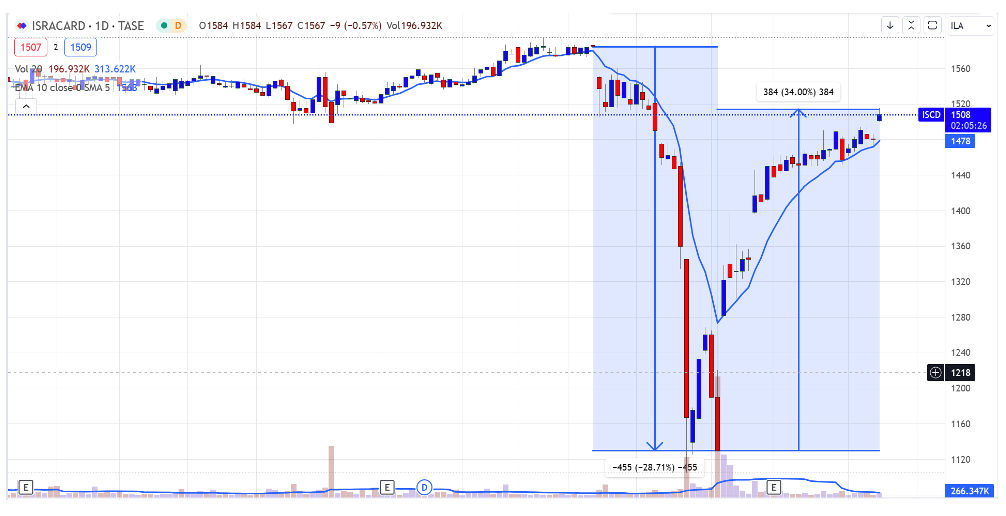

העיסקה, הנפילה וההתאוששות

מניית ישראכרט ירדה כמעט 30% אחרי המלחמה, בעקבות הערכות המשקיעים שהראל תיסוג בה מהרכישה או שתבקש הנחה משמעותית במחיר. אולם מהר מאוד הראל הרגיעה את חשש המשקיעים (ולא ביקשה הנחה כלשהי), אלא דבקה בתוכנית הרכישה המקורית. לאור זאת המניה החלה במסע התאוששות מרשים וכיסתה כמעט את כל ההפסד והירידה שנגרמה בעקבות המהלך.

ייאמר לזכות המשקיעים שהם העריכו שעיסקה שנעשתה בתנאים קרובים לשיא, לא תחזיק מעמד אחרי האירועים של אוקטובר. בעיקר לאור העובדה שהמועד לקבלת האישורים הרגולטוריים בגין העיסקה הלך והתקרב, ורשות התחרות ביקשה הבהרות מהראל בעניין. כלומר לא רק שהיתה כאן הערכה שהמחיר לא ריאלי, אלא גם היה כאן קלף יציאה להראל אם היתה מעוניינת בכך.

אולם עם התמשכות הלחימה בדרום, התאוששות השווקים, ובעיקר לאחר הודעה שהוציאו הראל וישראכרט, על הארכת המועד לקבלת התנאים המתלים לאישור העיסקה, המשקיעים החזירו אמון בעיסקה ובמחיר.

אם הייתי חשדן, הייתי אומר שאולי יש גורמים אינטרסנטיים שהפיצו את השמועות הללו, אי אז בימים שאחרי ה-7 באוקטובר, כשהעצבים של המשקיעים חשופים, והתגובות מועצמות מאוד, כל שמועה לכל כיוון זכתה לתגובה הרבה מעבר למה שאמור היה לקרות באמת. זה כאמור אם הייתי חשדן.

היום שאחרי – חברות הביטוח מחזקות את האחיזה בשוק האשראי

אם כך, העיסקה של הראל לרכישת ישראכרט ממשיכה לפי המתווה המקורי. לאחרי העיסקה הזו, נקבל את כלל ששולטת במקס, הראל שולטת בישראכרט. בכך חברות הביטוח מחזקות את אחיזתן בתחום האשראי הצרכני. יש לציין כי יש פוטנציאל לא מבוטל לסינרגיה בפעילות בין חברות הביטוח לבין חברות כרטיסי האשראי.

כאן עולה השאלה עד כמה זה טוב לצרכנים. מצד אחד, חברות הביטוח יקבלו גישה לנתוני הצריכה של הצרכנים, ויוכלו למנף זאת לשיפור מוצרים שהם מציעות ללקוחות, כהרחבה למוצרי הביטוח הנוכחיים. זה אמור גם להוות תחרות לבנקים, וחיזוק חברות האשראי עם הגב של חברות הביטוח אמור להציע אפשרויות מגוונות מבחינת אשראי ללקוחות.

שתי חברות עדיין על המדף. ויזה כאל, וחברת האשראי של דיסקונט. דיסקונט לא ממש נראה ממהר למכור את חברת כרטיסי האשראי שלו, כך שנותרנו עם חברת ויזה. בעבר הפניקס הביע עניין בחברה, וניתן לראות איך הדברים מתפתחים מכאן, ויש סיכוי שנראה האצה של תהליך הרכישה של הפניקס את ויזה כאל.

Photo Transversospinales Dreamstime.com

Photo Transversospinales Dreamstime.com