|

דירוג מנפיק |

A1.il |

אופק דירוג: יציב |

מידרוג מותירה על כנו דירוג מנפיק A1.il לשיכון ובינוי נדל"ן בע"מ (להלן: "החברה"). אופק הדירוג יציב.

שיקולים עיקריים לדירוג

ענף ייזום נדל"ן למגורים מתבסס לאורך זמן על ביקושים יציבים יחסית לדיור מצד משקי בית בישראל אולם הריבית הגבוהה והמלחמה מעיבות על הענף ומעלות את האי וודאות והסיכון. ביקושים אלו נשענים על צמיחת האוכלוסייה וכן על ביקוש להשקעה בדירות מצד משקי בית בשל הביקוש לדירות לשכירות. הביקוש לדירות מגורים עשוי להיות מושפע מגורמים אקסוגניים כגון רגולציה ומדיניות ממשלתית וזאת לצד השפעות שיעורי הריבית והאינפלציה. החל מהרבעון הרביעי של שנת 2022 ניכרת האטה חדה בהיקף עסקאות דירות למגורים, לנוכח העלייה החדה בריבית בנק ישראל תוך גידול במלאי הדירות החדשות שנותרו למכירה, שהובילה לבלימת העלייה במחירי הדיור בתחילת שנת 2023 ושינוי המגמה לירידה, אם כי מתונה. פרוץ המלחמה ב- 7 באוקטובר 2023 הוסיף להאטה במכירות של דירות חדשות, להורדת מחירי המכירה ולהתארכות והתייקרות הביצוע. מאז חודש דצמבר 2023 ועד כה ניכרת התעוררות ברמת העסקאות בענף בעיקר במכירת דירות חדשות. להערכת מידרוג, תנודתיות ואי וודאות גבוהות צפויות ללוות את הענף בטווח הקצר ברקע המלחמה, רמת הריבית הגבוהה במשק, מחסור בעובדים, והדבר תלוי בהיקף הלחימה ומשכה וכן כתלות גם במגמות הריבית, הצמיחה הכלכלית והאבטלה.

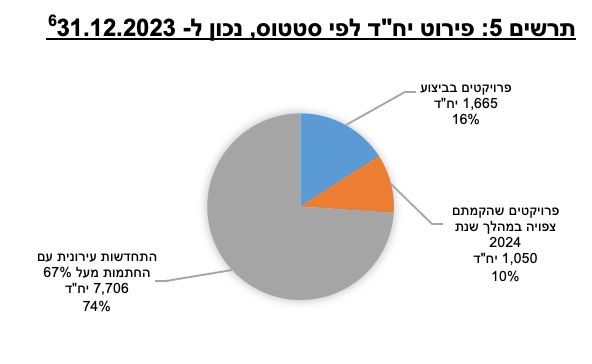

היקף פעילות רחב ומפוזר גיאוגרפית וצבר קרקעות משמעותי הנשען בעיקר על קרקעות היסטוריות. ליום 31.12.2023 לחברה 16 פרויקטים בביצוע המונים 1,577 יח"ד לשיווק (חלק החברה) וכן 5 פרויקטים בתכנון (שהקמתם צפויה במהלך שנת 2024) הכוללים 1,050 יח"ד לשיווק (חלק החברה). כמו כן, לחברה צבר משמעותי של אלפי יח"ד במסגרת קרקעות ופרויקטים של התחדשות עירונית. פרויקטי החברה מגוונים מאוד ופונים לפלחי שוק רחבים ובעלי פריסה גיאוגרפית רחבה. כמו כן, לאורך השנים האחרונות הפרויקטים אופיינו בשיעורי מכירה גבוהים מול שיעור הביצוע. הכנסות החברה מפעילות יזום בשנת 2023 הסתכמו לסך של כ- 1,539 מ' ₪. עפ"י תרחיש הבסיס של מידרוג, בשנים 2024-2025 צפויה החברה להציג היקף הכנסות ממוצע בטווח של 1,400-1,500 מ' ₪ לשנה. שיעור מכירות גבוה בפרויקטים בביצוע מקנה נראות גבוהה להכנסות ולרווחיות בשנה הקרובה.

רכישת קרקעות לדיור להשכרה וירידות ערך בגינן הובילו לעלייה חדה במינוף החברה ומעיבות על מיצובה הפיננסי. החברה הגדילה את החוב הפיננסי בשנים 2020-2023 לצורך רכישת קרקעות וייזום נדל"ן להשקעה. עליית הריבית בשנים 2022-2023 הובילה את החברה לרשום ירידות ערך בפרויקטים של דיור להשכרה ארוכת טווח, אותם מחזיקה החברה באמצעות חברות כלולות ובבעלות של 50%. ירידות ערך אלה הגיעו לשיאן בשנת 2023, והחברה רשמה הפסד של כ- 414 מ' ₪ מהחזקתה בחברות אלו בהמשך להפסד של כ- 79 מ' ₪ בשנת 2022. היקף החוב צפוי לגדול גם במהלך שנת 2024, אך במידה מתונה יחסית לשנים קודמות. הגידול בחוב הינו לצורך רכישת נכסים והשקעה בפרויקטים קיימים. יחס EBIT לריבית צפוי לעמוד בטווח של 1.5-2.0 בשנים 2024-2025, זאת לעומת יחס של 1.6 בשנת 2023 ויחס ממוצע של כ- 2.4 בשנים 2020-2022. בהתאם להתאמות מידרוג, יחס חוב נטו ל-CAP נטו מותאם עמד על כ-61% ליום 31.12.2023. בהתאם לתרחיש הבסיס של מידרוג, שיעור המינוף המתואם צפוי לעמוד בטווח הקצר-בינוני בטווח של 57%-54%, והוא צפוי להיות מושפע לחיוב מהמשך רווחיות שוטפת גבוהה יחסית במגזר ייזום למגורים המאפיינת את החברה ומעסקת מעונות הסטודנטים ויציאה מאיחוד של אחזקה זו במהלך 2024-2025. יחס זה הולם לרמת הדירוג.

תרחיש הבסיס של מידרוג כולל, בין היתר, התקדמות בביצוע ובמכירות של יח"ד בפרויקטים שבביצוע ובפרויקטים שבתכנון לרבות מכירת מלאי מוגמר, השקעות הון עצמי בפרויקטים ומשיכות עודפים מפרויקטים שיסתיימו. במסגרת תרחיש הבסיס, מידרוג ערכה תרחישי רגישות שונים, בין היתר, בנוגע לעיתוי וקצב מכירות וביצוע בפרויקטים, גובה תקבולים ותשלומים שוטפים וכן בנוגע לעלויות ההקמה של הפרויקטים. תרחיש הבסיס מניח כי החברה תמחזר אשראי והלוואות לז"ק שיתרתן ל- 31.12.2023 כ- 1,326 מ' ₪. תרחיש הבסיס מניח השלמת רכישת קרקע ביקל ברעננה וקרקע זמר שלב ג' בחיפה. כמו כן, מידרוג הניחה כי מכירת 40% משותפות המחזיקה במעונות הסטודנטים בת"א תושלם ברבעון רביעי 2024. החל ממועד זה, שותפות זו לא תאוחד לדוחות הכספיים של החברה, ומידרוג לא ביצעה איחוד יחסי לשותפות זו. כחלק מההתאמות למדידת היחסים הפיננסים בדירוג, מידרוג ביצעה איחוד יחסי של חברות כלולות (50%) המחזיקות בקרקעות לפיתוח והקמה של דיור להשכרה ושל נכס מניב בתחום הדיור להשכרה וכן ביצעה התאמה של ההון העצמי והמאזן לשווי הוגן של נדל"ן להשקעה הרשום בספרי החברה במחירי עלות.

המלחמה שפרצה בישראל ב-7 באוקטובר 2023 הובילה לשורה של השלכות והגבלות הכוללות, בין היתר, סגירה חלקית או מלאה של עסקים, הגבלות על התכנסות במקומות עבודה ובמערכת החינוך וכן ירידה בהיקף כוח העבודה, הנובעת מגיוס מילואים רחב וצמצום בהיקף העובדים הזרים. צעדים אלו גורמים לצמצום הפעילות במשק ולירידה בפעילות הכלכלית. להערכת מידרוג, תקופה זו מאופיינת במידה גבוהה של אי-ודאות בנוגע להתפתחות המלחמה ולהשלכותיה הכלכליות. בשל כך, מידרוג עשויה לעדכן את תרחיש הבסיס בדירוג בהתאם להתפתחויות. להרחבה בנושא אנו מפנים לדוח מידרוג המתייחס להשלכות אפשריות ואופן בחינתן .

שיקולים נוספים לדירוג

דירוג החברה הושפע לחיוב לאור מיצובה כחברה מובילה לאורך שנים בענף הייזום למגורים בישראל, בעלת היקפים משמעותיים של פרויקטים, וכן בעלת צבר קרקעות משמעותי, חלקו במחירי עלות היסטוריים, המספק לחברה יציבות בפעילות הליבה לאורך השנים הקרובות. בנוסף, לחברה צבר נכסי נדל"ן להשקעה מניבים, בהקמה ובתכנון ביתרת שווי הוגן של כ- 2.6 מיליארד ₪. ההכנסות מנכסים מניבים (כולל כלולות) מהווים כ- 20% מהרווח הגולמי (כולל חברות כלולות) וממתן את התנודתיות בתזרימי המזומנים. להערכת מידרוג, עובדת היותו של מנכ"ל החברה האם, שיכון ובינוי בע"מ, גם יו"ר החברה ומנכ"ל החברה מהווה להערכתנו חולשה בממשל התאגידי ובחוזק הניהול והדבר הובא בחשבון לשלילה בדירוג.

אופק הדירוג

אופק הדירוג היציב משקף את הערכתנו, כי החברה תשמור על היקף הכנסות גבוה יחסית במגזר ייזום למגורים ורווחיות גבוהה שיתרמו לעיבוי ההון העצמי של החברה אגב המשך אי חלוקת רווחים לבעלי המניות, באופן שימתן את ההשפעה השלילית של הוצאות המימון הגבוהות של החברה וחברות כלולות שלה על היחסים הפיננסיים. כמו כן אופק הדירוג היציב מביא בחשבון כי החברה תמתן את הגרעון בהון החוזר בהתאם להנחות מידרוג, ותשמור על מקורות נזילים גבוהים יחסית לחלויות החוב.

גורמים אשר יכולים להוביל להעלאת הדירוג:

שיפור משמעותי ומתמשך ביחסי הכיסוי של החברה, ובפרט יחס EBIT להוצאות מימון וחוב נטו ל-CAP נטו.

גורמים אשר יכולים להוביל להורדת הדירוג:

פגיעה מתמשכת בקצב מכירת דירות ו/או במחירי המכירה ביחס לתחזיות החברה.

הרעה מתמשכת ביחסי הכיסוי EBIT להוצאות מימון וביחס המינוף מעבר לתרחיש הבסיס של מידרוג.

שחיקה ביתרות הנזילות ובמסגרות האשראי הפנויות של החברה.

חלוקות דיבידנדים.

שיכון ובינוי נדל"ן חברה בע"מ (מאוחד) – נתונים עיקריים, במיליוני ₪

|

|

31.12.2023 |

31.12.2022 |

31.12.2021 |

31.12.2020 |

31.12.2019 |

|

הכנסות ממכירת דירות ושירותי בנייה |

1,539 |

965 |

998 |

1,166 |

1,051 |

|

שיעור רווח גולמי ממכירת דירות ושירותי בנייה |

27.3% |

26.2% |

23.5% |

23.0% |

22.2% |

|

רווח (הפסד) נקי |

(220.4) |

90.9 |

151.5 |

155.6 |

101.1 |

|

חוב פיננסי ברוטו |

3,410 |

2,768 |

2,736 |

2,412 |

2,129 |

|

חוב פיננסי ברוטו מותאם |

4,725 |

4,303 |

3,173 |

2,684 |

--- |

|

חוב נטו ל-CAP נטו |

67.1% |

59.6% |

59.1% |

59.6% |

55.1% |

|

חוב נטו ל-CAP נטו מותאם |

60.9% |

57.6% |

50.9% |

52.2% |

--- |

|

EBIT מותאם להוצאות ריבית |

1.6 |

1.4 |

2.3 |

3.5 |

2.4 |

המדדים הפיננסיים מחושבים לפי התאמות מידרוג בהתאם למתודולוגיה: "התאמות לדוחות כספיים והצגת מדדים פיננסיים מרכזיים בדירוג תאגידים, מאי 2020"

פירוט השיקולים העיקריים לדירוג

מאפייני ענף הייזום למגורים בישראל משליכים לשלילה על יציבות סביבת הפעילות, אשר מאויימת בטווח הקצר והבינוני בשל הריבית הגבוהה והמלחמה

ענף ייזום נדל"ן למגורים מתבסס על ביקושים יציבים יחסית לדיור מצד משקי בית בישראל לאורך זמן. ביקושים אלו נשענים על צמיחת האוכלוסייה וכן על ביקוש לדירות מצד משקי בית כאפיק השקעה בשל הביקוש לדירות לשכירות. יציבות הביקושים משתנה בין אזורי המדינה. הביקוש עלול לסבול מתנודתיות בשל השפעות אקסוגניות מעת לעת כגון רגולציה המגבילה את הביקושים, לרבות על משקיעים בענף וכן השפעות מחזוריות כלכלית, ובראשן רמת הריבית ושיעור האבטלה. היצע קרקעות זמינות לבנייה בישראל באזורי הביקוש מצוי במחסור בשל הליכי תכנון ממושכים, אשר מוביל לעודפי ביקוש ולעלייה במחירי הדירות לאורך זמן. להערכת מידרוג, הסיכון בענף הייזום למגורים נובע מהישענותו על הליך השבחה ופיתוח ממושך יחסית של המקרקעין, המעלה חשיפה להיקף מכירות והרווחיות לתנודתיות בביקושים, ופוגם בנראות ההכנסות ותזרימי המזומנים בטווח הבינוני והארוך.

ב- 01.01.2024 החליט בנק ישראל להוריד את הריבית ב- 0.25% לרמה של4.5% זאת לאחר רצף של עליות ריבית שנמשך מחודש אפריל 2022 ועד מאי 2023. כמו כן, ב- 26.02.2024 וב- 08.04.2024 החליט בנק ישראל להותיר את הריבית ללא שינוי, ברמה של 4.5%, וזאת על רקע המלחמה אשר לה השלכות כלכליות משמעותיות, הן על הפעילות הריאלית והן על השווקים הפיננסים. לדברי בנק ישראל, תוואי הריבית ייקבע בהתאם להמשך התכנסות האינפלציה לייעדה, המשך היציבות בשווקים הפיננסים, הפעילות הכלכלית והמדיניות הפיסקלית. בעקבות המלחמה, גיוס המילואים הנרחב ופינוי תושבי הדרום והצפון, הצמיחה בשנת 2023 הסתכמה ב- 2%, לעומת צמיחה בשיעור של 6.5% בשנה שלפניה. בהתאם, בנק ישראל עדכן מטה את תחזית צמיחת התוצר לשנת 2024 ל- 2.0%, חלף תחזית של 3% טרם לפרוץ המלחמה, ובשנת 2025 ל-5%, במקביל לגידול ניכר בגירעון בתקציב הממשלה הצפוי להסתכם בשנים 2024 ו- 2025 ב- 6.6% ו-4.6% תוצר, בהתאמה. עוד מעריך הבנק המרכזי כי האינפלציה בשנת 2024 צפויה לעמוד על 2.7% (לעומת 2.4% בתחזית ינואר) ואילו במהלך שנת 2025 היא צפויה לרדת ל-2.3% (לעומת 2.0% בתחזית ינואר). להערכת בנק ישראל שיעור האבטלה הרחבה (כולל עובדים בחל"ת), אשר עלה ברבעון הרביעי של 2023 וירד במהלך הרבעון הראשון של 2024, ימשיך במגמת הירידה במהלך שנת 2024 לרמה צפויה של 3.7%, ויתכנס לרמתו לפני המלחמה במהלך שנת 2025 לרמה צפויה של 3.3%.

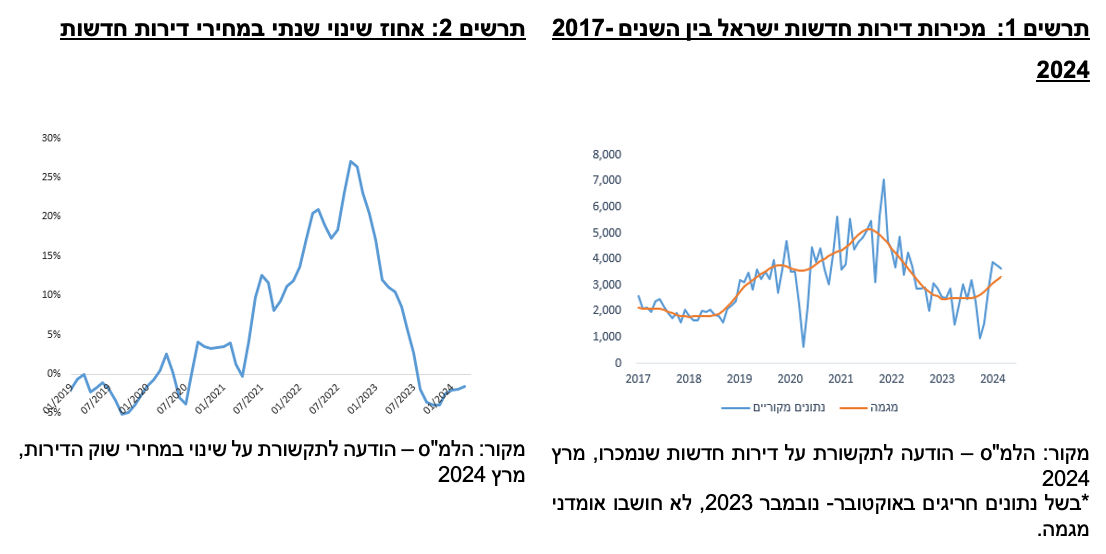

לאור התייקרות המשכנתאות בשל עליית הריבית, עדכון שיעור מס הרכישה וכן ברקע עליות חדות במחירי הדירות בשנים האחרונות, בשנת 2022 החלה היחלשות בהיקף העסקאות בשוק המגורים ובתוך כך ירידה במכירה של דירות חדשות בשל הפגיעה ביכולת הקנייה של הרוכשים. עפ"י הלמ"ס , נתוני המגמה של מכירת דירות חדשות מצביעים כי מחודש ספטמבר 2021 ועד יולי 2023 נצפתה ירידה חודשית ממוצעת של 3.1% בהיקף הרכישות של דירות חדשות ואילו מאוגוסט 2023 ועד מרץ 2024 נצפתה עלייה חודשית ממוצעת של 3.7%. בתוך כך, מלחמת "חרבות ברזל" הובילה לבלימה חדה בהיקף רכישת דירות בחודשים אוקטובר-נובמבר 2023. מאז חודש דצמבר 2023 ניכרת התאוששות בהיקף העסקאות, בעיקר ברכישת דירות חדשות, וכן עלייה מחודשת במחירי הדירות. ברבעון הראשון של שנת 2024 נמכרו כ- 11,280 דירות. בהשוואה לתקופה מקבילה אשתקד, נצפתה עלייה של 42% במכירת דירות חדשות שנמכרו ושל 111.3% לעומת שלושת החודשים הקודמים (הרבעון הרביעי של 2023).

על פי נתוני הלמ"ס , בסוף מרץ 2024 מלאי הדירות החדשות למכירה עמד על כ- 67 אלפי יח"ד, ומספר חודשי ההיצע (מספר החודשים שיעברו עד שכל הדירות שנותרו למכירה תמכרנה) הינו 20.2 חודשים, בהשוואה למלאי של כ- 54 אלפי יח"ד ו- 21 חודשי היצע בפברואר 2023. כ-55.8% מהמלאי נמצא במחוזות תל אביב (31.7%%) והמרכז (24.1%). לפי נתוני הלמ"ס , בשנת 2023 החלה בנייתן של כ- 62 אלפי יח"ד, ירידה של כ- 8.9% לעומת שנת 2022.

בהיבט התפעולי, בשל מחסור בעובדים ששרר עוד טרם המלחמה, עשרות אלפי עובדים פלסטינאים באתרי הבניה אינם מורשים להיכנס לישראל, וכפועל יוצא, עלולה לחול פגיעה במשך הקמת הפרויקטים. הוצאות ההקמה של הפרויקטים עלולות לגדול כתוצאה מהתייקרות הוצאות השכר וחומרי גלם וכן גידול בעלויות מימון שכר דירה לדיירים בפרויקטים של התחדשות עירונית. לעיכובים בפרויקטים ולגידול בעלויות ההקמה עלולות להיות השלכות שליליות על מנפיקים, שכן תקופת ההכרה בהכנסה מתארכת ומאידך עלויות המכר ועלויות המימון עולות ומכבידות על הפרופיל הפיננסי ויחס כיסוי הריבית בפרט.

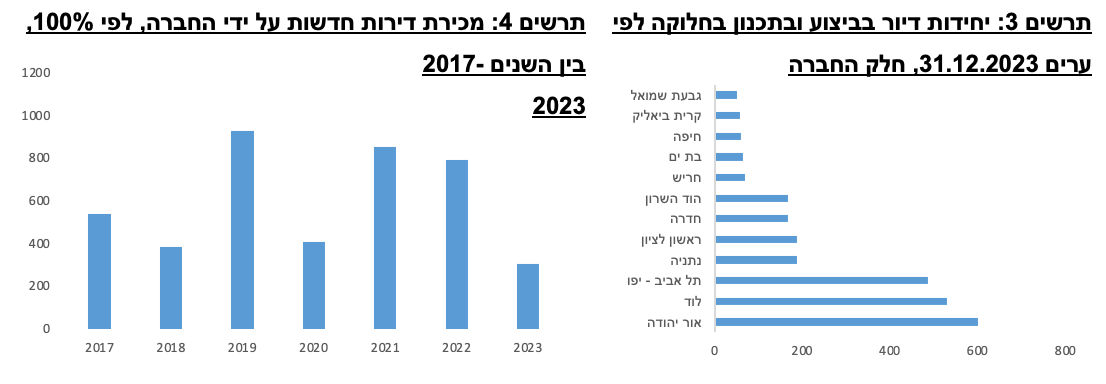

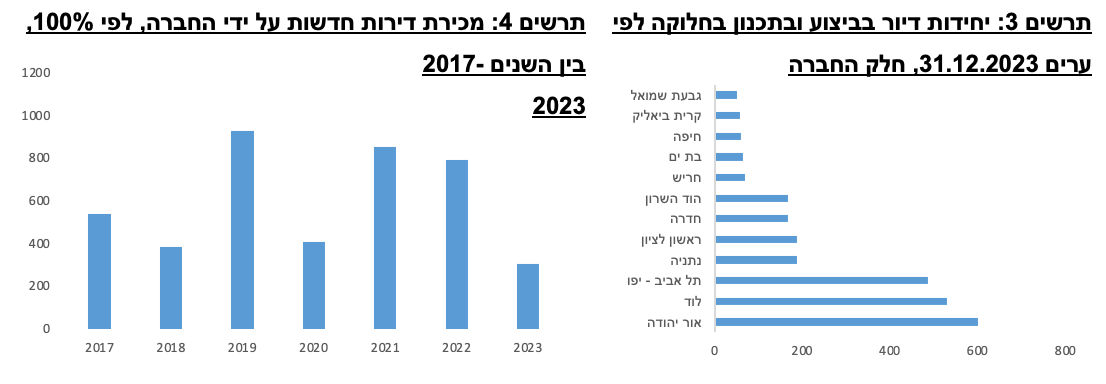

היקף פעילות רחב ומבוזר ושיעור שיווק גבוה תומכים ביכולתה של החברה לשמר את היקף הפעילות ולהותירו יציב בשנים 2024-2025 בצל האתגרים בענף

ליבת פעילות החברה הינה יזמות לבניה למגורים בישראל, כאשר החברה הינה בין הקבוצות הוותיקות והגדולות בענף. מגזר היזמות לבניה למגורים בישראל כולל בעיקרו רכישת קרקעות וייזום של פרויקטים למגורים וביצועם, לרבות שלבי התכנון, הבניה השיווק והמכירה של דירות מגורים בפריסה ארצית. ליום 31.12.2023 לחברה 16 פרויקטים בביצוע הכוללים כ- 1,665 יח"ד, מכך חלק החברה כ- 1,577 יח"ד. בנוסף לחברה 5 פרויקטים בתכנון המונים כ- 1,050 יח"ד ששיווקם צפוי להתחיל בשנת 2024. הפרויקטים בביצוע ובתכנון של החברה הינם בפריסה ארצית, תוך התמקדות במיקומים מרכזיים בערים מרכזיות ובהן תל אביב, ראשון לציון, גבעת שמואל, לוד והוד השרון. רוב הפרויקטים של החברה פונים לפלחי שוק רחבים. שיעור המכירות המשוכלל של הפרויקטים בביצוע לאותו מועד עמד על כ- 75% ושיעור הביצוע ההנדסי עמד על כ- 59%. שיעורי מכירות גבוהים יחסית לביצוע אפיינו את החברה לאורך השנים האחרונות הודות גם לרוח גבית מצד תנאי השוק ששררו עד לשנה האחרונה. במהלך שנת 2023 מכרה החברה כ- 303 יח"ד (במונחי 100%), בהשוואה לכ- 790 יח"ד בשנת 2022 וכ- 852 יח"ד בשנת 2021. הירידה החדה במכירות החדשות במהלך שנת 2023 נבעה בעיקר מהחולשה בהיקף העסקאות בשוק המגורים כולו שנבעה מעליית הריבית על המשכנתאות וכן בשל השפעות המלחמה על המכירות במרבית הרבעון הרביעי של השנה. שנת 2024 מציגה התאוששות במכירות, ונכון לרבעון 01/2024, נמכרו כ- 173 יח"ד (במונחי 100%).

לחברה חשיפה לפרויקט בן שמן בלוד, שמהווה כ- 22% מהיקף ההכנסות הצפויות מפרויקטים בביצוע ליום 31.12.2023. שיעור המכירות בפרויקט זה הינו כ- 57% נכון ליום 31.12.2023 מול שיעור ביצוע של 48%. בנוסף, לחברה שני פרויקטים מרכזיים נוספים, פרי מגדים בתל אביב-יפו וצוקי השמורה בנתניה, כאשר יחד עם פרויקט בן שמן בלוד מהווים השלושה כ-47% מסך ההכנסות הצפויות מפרויקטים בביצוע.

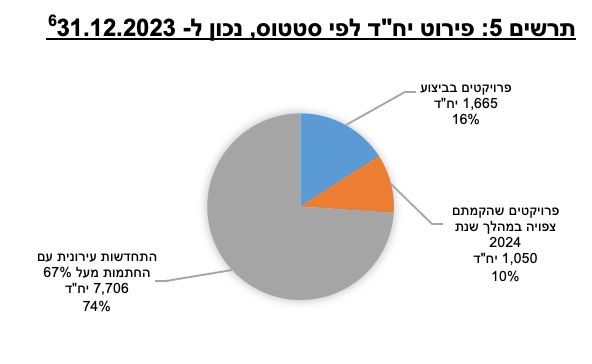

על-פי נתוני החברה ליום 31.12.2023, לחברה צבר של כ- 22,637 יח"ד במסגרת פרויקטים של התחדשות עירונית בשלבים שונים של החתמת דיירים ותכנון, כולל יח"ד בעלי קרקע, מכך כ- 7,706 יח"ד מצויים בשלבי החתמה של 67% ומעלה. הפרויקטים המשמעותיים במסגרת התחדשות עירונית כוללים את פרויקט שזר באור עקיבא הכולל 1,750 יח"ד (100%) ופרויקט נווה שרת בתל אביב - יפו הכולל 1,159 יח"ד (100%). נדגיש כי עיקר ההכנסות הצפויות מפרויקטים במסגרת התחדשות עירונית אינן מגולמות בתרחיש הבסיס של מידרוג, היות ואלה פרויקטים עתידיים אשר היקפם ומועד התממשותם אינם וודאיים בשלב זה. כמו כן, לחברה צבר קרקעות ותיק ששוויו הכלכלי סביר שעולה על ערכו בספרי החברה במידה משמעותית. בין הקרקעות הללו ניתן למנות את קרקע במתחם התחנה המרכזית בתל אביב, קרקע ברמת אפעל וקרקע בגני יהודה. קרקעות אלו אינן מתוכננות עדיין אולם יש בהן לייצר לחברה צבר לפעילותה העתידית.

היקף הכנסות ממכירת דירות ומתן שירותי בנייה במסגרת עסקאות קומבינציה לשנת 2023 הסתכם בכ- 1,539 מ' ₪, היקף שבולט לחיוב לרמת הדירוג. בהתאם לתרחיש הבסיס של מידרוג, הכנסות החברה מייזום בשנים 2024-2025 צפויות להסתכם בטווח של 1,400-1,500 מ' ₪ לשנה. הנחת מידרוג לגבי הכנסות החברה בשנים 2024-2025 כוללות תרחישי רגישות ביחס למועדי הסיום של פרויקטים בביצוע ומועדי ההתחלה של פרויקטים בתכנון.

החברה מציגה רווחיות גבוהה ויציבה יחסית במגזר הייזום, בשל תמהיל פרויקטים מגוון ואחזקה בקרקעות שחלקן נרכשו לפני שנים ארוכות ורשומות בספרי החברה במחירים היסטוריים. בשנים 2020-2022 הציגה החברה רווחיות גולמית מפעילות ייזום של כ- 24% בממוצע, אשר תואמת את רמת הדירוג. בשנת 2023 שיעור הרווח הגולמי מפעילות ייזום עמד על כ-27%, בדומה לשנים קודמות, ואיננו צופים שינוי מהותי בשיעור זה בטווח התחזית.

החברה פועלת גם במגזר ייזום, הקמה ואחזקה בנכסים מניבים וכן במגזר ייזום והקמה של מגורים להשכרה. במגזר הנכסים המניבים, החברה פועלת בייזום, תכנון, הקמה, אחזקה ותפעול של נכסים מניבים בישראל בתחומי המסחר והמשרדים ובתחום המגורים להשכרה. הנכס העיקרי של החברה הינו קניון עיר ימים בנתניה אשר בשנת 2023 הניב לחברה NOI של כ- 48 מ' ₪.

במגזר דיור להשכרה לטווח ארוך, החברה מחזיקה בקרקעות לייזום והקמה של 4 פרויקטי דיור להשכרה בהיקף של כ- 602 יח"ד (חלק החברה, המהווה מחצית מסך יח"ד בפרויקטים כאשר המחצית השנייה מוחזקת בידי החברה האם שיכון ובינוי בע"מ), מכך כ- 417 יח"ד (חלק החברה) ברובע "שדה דב" בתל-אביב והיתר באזורים "נופי בן שמן" בלוד, מתחם "דרך השלום" בת"א ושכונת "נווה איילון" שבאור יהודה. קרקעות אלו נרכשו על ידי החברה והחברה האם במהלך השנים 2021 ו- 2022 (עד חודש אפריל 2022). חלק החברה ביתרת העלות בספרים של מקרקעין שותפויות אלו נאמד בכ- 1,300 מ' ₪ נכון ל- 31.12.2023, בהשוואה לכ- 1,580 ל- 31.12.2022 לאחר גם הזרמות שבוצעו לשותפויות במהלך שנת 2023. פרויקטים אלו מצויים בשלבי פיתוח ראשוניים, ובנייתם צפויה להימשך בין 3-6 שנים. בנוסף, מחזיקה החברה מחצית מפרויקט ההשכרה "חלומות ארנונה" בירושלים שהינו נכס מניב בעל תרומת NOI של כ- 11.5 מ' ₪ לשנה, חלק החברה.

השקעות בקרקעות דיור להשכרה לטווח ארוך מעיבות על הפרופיל הפיננסי ופרופיל הסיכון של החברה

החוב הפיננסי של החברה (מאוחד) הסתכם בשנת 2023 לכ- 3,410 מ' ₪ בהשוואה לכ- 2,768 מ' ₪ ל- 31.12.2022 ולכ- 2,736 מ' ₪ ל- 31.12.2021. החוב הפיננסי של החברה מצוי במגמת גידול בעיקר מאז שנת 2020 כתוצאה מקרקעות שנרכשו לייזום נדל"ן למגורים ולפיתוח דיור להשכרה לז"א וכן בשל השקעות בפרויקטים ובנכסים מניבים. נכון ל- 31.12.2023, כ- 62% מהלוואות החברה הינן על בסיס ריבית בנק ישראל.

באמצעות חברות כלולות ועסקאות משותפות מחזיקה החברה עם החברה האם (בחלקים שווים), בקרקעות לייזום ופיתוח של דירות להשכרה לז"א במסגרת מכרזי "דירה להשכיר" ו-רמ"י בהן זכו החברות הכלולות בשנים 2021-2022. החברה השקיעה מהונה בעסקאות המשותפות כ- 500 מ' ₪ בשנים 2021-2022 במצטבר, למימון הרכישה, תשלומי הריבית ופרעונות חוב. השקעות אלו הניבו לחברה הפסדים כבדים בשנתיים האחרונות. ליום 31.12.2023 נושאות השותפויות המחזיקות בקרקעות אלו הלוואות מבנקים וגופים אחרים בסך כ- 2,634 מ' ₪ (100%). החברה וחברת האם נושאות בעלויות המימון של הלוואות אלו בחלקים שווים וכן צפויות להזרים לחברות הכלולות הון עצמי לצורך פיתוח הפרויקטים בשנים הקרובות. לאור זאת מידרוג מבצעת איחוד יחסי לחברות כלולות ועסקאות משותפות של החברה במגזר דיור להשכרה.

יחס הכיסוי EBIT להוצאות ריבית מותאם רשם שחיקה במהלך 2022-2023 בשל העלייה המהירה בריבית הפריים החל מאפריל 2022 וכן בשל העלייה בחוב החברה והחברות הכלולות ועמד על 1.4 בשנת 2022 ו- 1.6 בשנת 2023, לעומת יחס של 2.3 בשנת 2021. יחס הכיסוי צפוי לעמוד בשנת 2024 בטווח של 2.1-2.2 ובשנת 2025 להישחק לטווח של 1.5-1.6. השיפור ביחס בשנת 2024 נובע בשל שיפור צפוי ברווח התפעולי בשנה זו לאור הצפי להתקדמות בפרויקטים בביצוע והכרה במרבית הכנסות הפרויקטים בביצוע.

ליום 31.12.2023, יחס חוב נטו ל-CAP נטו מותאם של החברה עמד על כ-60.9%, לעומת כ- 57.6% ל- 31.12.2022. בהתאם לתרחיש הבסיס של מידרוג, שיעור המינוף המתואם בטווח הקצר-בינוני צפוי לעמוד בטווח של 54%-57%, בהנחת השלמת העסקה למימוש 40% מהשותפות שמחזיקה בנכס מעונות הסטודנטים באוניברסיטה ת"א והוצאת יתרת האחזקה מאיחוד, לרבות השפעת רווח ההון הנובע לחברה בעסקה. יחס זה הולם לרמת הדירוג. בתרחיש הבסיס, מידרוג לא הניחה חלוקת דיבידנדים לבעלי המניות בחברה.

נזילות החברה נשענת על יתרות מזומן ומסגרות אשראי פנויות. כמו כן מדיניות פיננסית ברת חיזוי במידה סבירה

ליום 31.12.2023 לחברה (מאוחד) יתרות נזילות בסך כ- 74 מ' ₪ (ללא מזומנים מוגבלים). בנוסף, נכון לדצמבר 2023, לחברה מסגרות אשראי מאושרות וחתומות בסך כ- 405 מ' ₪, מתוכן כ- 135 מ' ₪ מסגרות פנויות. בהתאם לתרחיש הבסיס של מידרוג לגבי מקורות ושימושים של החברה (מאוחד) החל מ- 31.12.2023 ועד 31.12.2024 (4 רבעונים), התזרים מפעילות שוטפת של החברה צפוי לנוע בטווח 260-280 מ' ₪, לפני רכישת קרקעות, הנובע מהשקעות הון עצמי בפרויקטים, הוצאות שוטפות והוצאות מימון ובתוספת משיכת עודפים מפרויקטים שיסתיימו במהלך התקופה ו- NOI מנכסים מניבים. כמו כן, מידרוג הניחה השלמת מכירת 40% משותפות המחזיקה במעונות הסטודנטים בת"א תושלם ברבעון רביעי 2024 והתמורה בגינה תהא 140-150 מ' ₪. כמו כן, לחברה צורכי השקעה בפיתוח נכסים מניבים בחברות כלולות הנע בטווח של כ- 410-430 מ' ₪ שברובו ימומן בהלוואות ייעודיות, וכן השלמת תמורה בגין רכישת קרקעות ביקל ברעננה וזמר שלב ג' בחיפה.

יצויין כי ליום 31.12.2023 לחברה גרעון בהון החוזר הנובע מהלואוות ואשראי לז"ק וכן חלויות של הלוואות לז"א שחלקן הינו בגין קרקעות המסווגות לז"א והחברה מעריכה כי חלק מקרקעות אלו ייכנס לביצוע ולליווי בשנה הקרובה באופן שיצמצם את הגרעון וכן החברה פועלת למחזור חלק נוסף מהחלויות וההלואות לז"ק.

לחברה היקף נכסים לא משועבדים אשר שווים ההוגן נאמד על ידי החברה בכ- 2.1 מיליארד ₪ אשר להערכת החברה, במידת הצורך תוכל לקבל מימון כנגד מרביתם. גורמים אלו תורמים לגמישות הפיננסית הגבוהה של החברה.

המדיניות הפיננסית של החברה מתבטאת לאורך שנים בשמירה על יתרות נזילות המספקות את צרכיה המיידים ביחס לצורכי שירות החוב ולהערכת מידרוג התיאבון העסקי של החברה לרכישות אינו מתון, כפי שהתבטא בשורת עסקאות שביצעה החברה בשנים 2021-2022. לחברה אין מדיניות מוסדרת לחלוקת דיבידנד ומידרוג איננה צופה חלוקת דיבידנדים בטווח הזמו הקצר – בינוני.

שיקולי ESG

שיקולי ESG נושאים השפעה מתונה על דירוג החברה. להערכת מידרוג, לחברה קיימת חשיפה מתונה לסיכוני סביבה במגזר יזמות הנדל"ן - פעילות החברה תלויה בצבר הקרקעות אותו היא מחזיקה וכן ביכולת לרכוש קרקעות נוספות, המוצעות בחלקן לרכישה במכרזים של רמ"י. עם זאת, החשיפה ממותנת בחלקה באמצעות צבר קרקעות רחב היקף אותו מחזיקה החברה. לחברה החזקות משותפות בנכסים יחד עם החברה האם וכן, מעת לעת, החברה והחברה האם מעמידות זו לזו מסגרות אשראי/הלוואות בהתאם להחלטת הדירקטוריון ובריבית שוק. להערכת מידרוג, להערכת מידרוג סיכון ממשל תאגידי פחת עם כניסת משקיעים מוסדיים להחזקה במניות החברה חברה.

image-by-our-team-on-freepik

image-by-our-team-on-freepik