עיקרי הדברים

משרד האוצר צפוי להקטין משמעותית את הגיוסים בשוק האג"ח הסחיר בישראל.

גם בישראל מדווחים עסקים על מחסור ועיכובים בהספקת חומרי גלם וציוד וקושי לגייס עובדים.

הפגיעה במצב הפיננסי של משקי הבית בישראל בשנה האחרונה לא הייתה חזקה במיוחד.

עדכנו את תחזית האינפלציה ל-12 החודשים ל-1.7%.

בנק ישראל ממשיך לקנות בעיקר אג"ח ארוכות. צפוי לסיים את תוכנית הרכישות עד סוף השנה. לעומת זאת, רכישות המט"ח צפויות לחרוג מהתוכנית המוצהרת.

התזה של אינפלציה זמנית מקבלת תמיכת השווקים, אך מאבדת אותה בנתונים הכלכליים.

מאז המשבר ב-2008 שוק האג"ח בארה"ב איבד מיכולתו לחזות אינפלציה או שנושא האינפלציה הפסיק להיות חשוב בשבילו.

אנו מעריכים שהכוחות שדוחפים לירידה בתשואות אג"ח מתבססים במידה רבה על הפרמטרים הטכניים ועל הערכות שה-FED לא יפעל בשלב זה נגד האינפלציה. אולם, ה-FED עשוי להעביר מסר על תחילת מפנה במדיניותו עוד השבוע.

כדאי לנצל את הקשר ההדוק הקיים לאחרונה בין ביצועי הסקטורים השונים בשוק המניות המקומי והאמריקאי לבין שינויים בתשואות אג"ח.

ישראל.

גיוסי הממשלה בשוק הסחיר צפויים לקטון

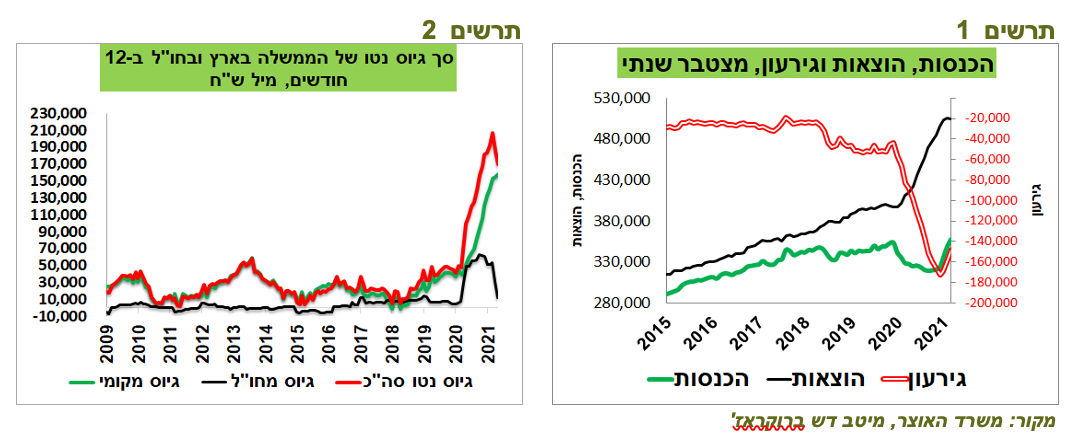

הירידה בגירעון התקציבי מ-11.2% אחוזי תמ"ג בחודש אפריל ל-10.5% במאי משקפת שיפור ניכר בפעילות במשק וכבר הובילה לירידה בקצב הגיוס השנתי הכולל של הממשלה. אולם, כל הקיטון מתבטא בהפסקה של הגיוסים בחו"ל כאשר הגיוס המקומי הגיע ב-12 החודשים האחרונים לשיא של כ-158 מיליארד ₪ נטו. (תרשים 2). אנו צופים שתחול ירידה משמעותית גם בקצב הגיוס בשוק המקומי הסחיר בהשפעת הגורמים הבאים:

קצב הגידול השנתי בהכנסות הממשלה עלה מ-320 מיליארד ₪ בסוף 2020 ל-357 מיליארד ₪ במאי, מעל הרמה בפברואר 2020 (תרשים 1).

האוצר כבר השלים כ-75% מתוכנית הסיוע הכלכלית. להערכתנו, בעקבות ההתאוששות המהירה בפעילות, התוכנית לא תנוצל במלואה.

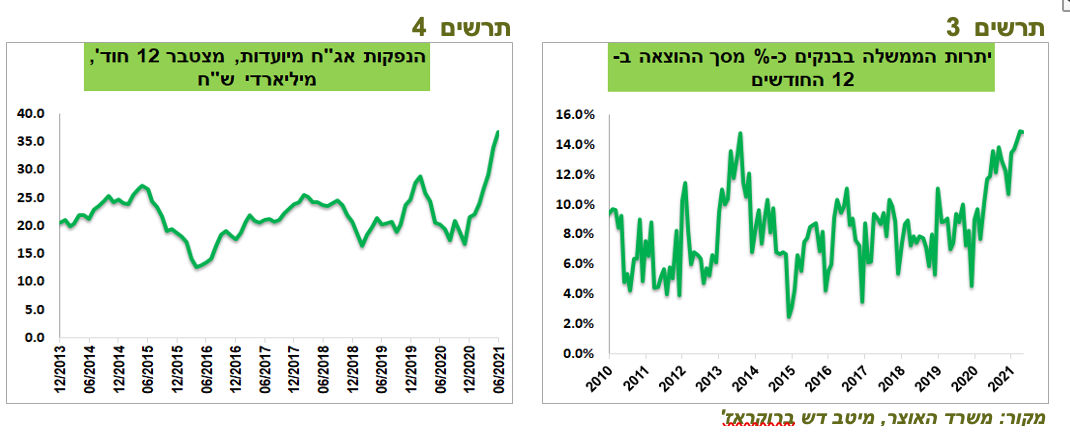

בקופת האוצר נצבר סכום של כ-75 מיליארד ₪ (כ-5.5% תמ"ג). היחס בין היתרות בקופה לסך הוצאות הממשלה ב-12 החודשים הגיע לכ-15%, הגבוה ביותר אי פעם (תרשים 3). לאור שיפור בהכנסות וסיום קרוב של תוכנית הסיוע לאוצר אין צורך ביתרות כל כך גבוהות. להערכתנו, רמת היתרות תקטן משמעותית עד סוף השנה, מה שיצמצם צורך בגיוסים.

האוצר גייס בשנה האחרונה כ-37 מיליארד ₪ באג"ח מיועדות, שיא של כל הזמנים (תרשים 4). אם לא יהיו זעזועים משמעותיים בשווקים הפיננסיים, קצב הגיוסים באג"ח המיועדות ימשיך להיות גבוה ויקטין צורך בגיוסים הסחירים, במיוחד באפיק הצמוד.

הנעלם לעניין הגיוסים יהיו התוכניות הכלכליות של הממשלה החדשה שצפויות להתברר בחודשים הקרובים.

שורה תחתונה: הירידה בגיוסים אמורה לתמוך בשוק האג"ח הסחיר. אולם, להערכתנו, בתקופה הקרובה ההשפעות הדומיננטיות המנוגדות יהיו מצד ההתפתחויות באינפלציה.

גם בישראל קיים מחסור ועיכובים בהספקה של חומרי גלם וציוד וקושי לגייס עובדים

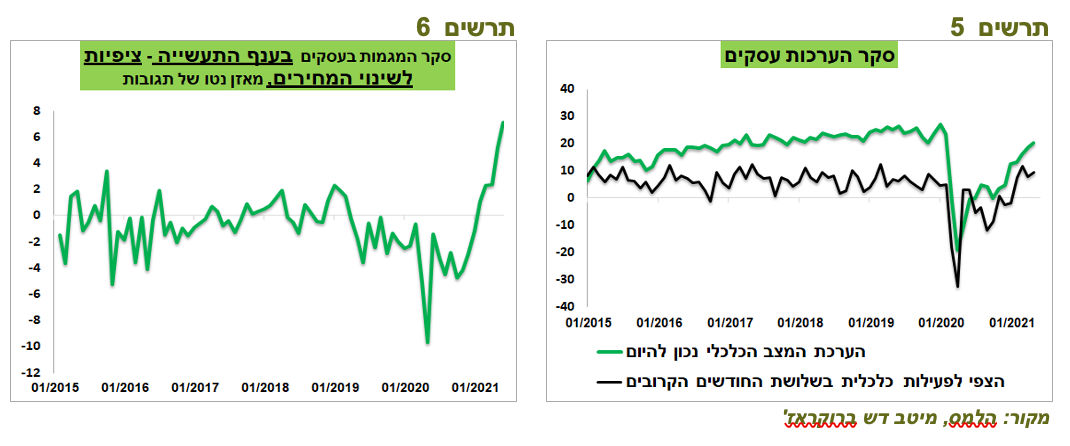

סקר הערכות עסקים של הלמ"ס לחודש מאי המשיך להצביע על תהליך התאוששות במשק תוך שיפור במצב הקיים ורמה יחסית גבוהה של הציפיות לעתיד (תרשים 5).

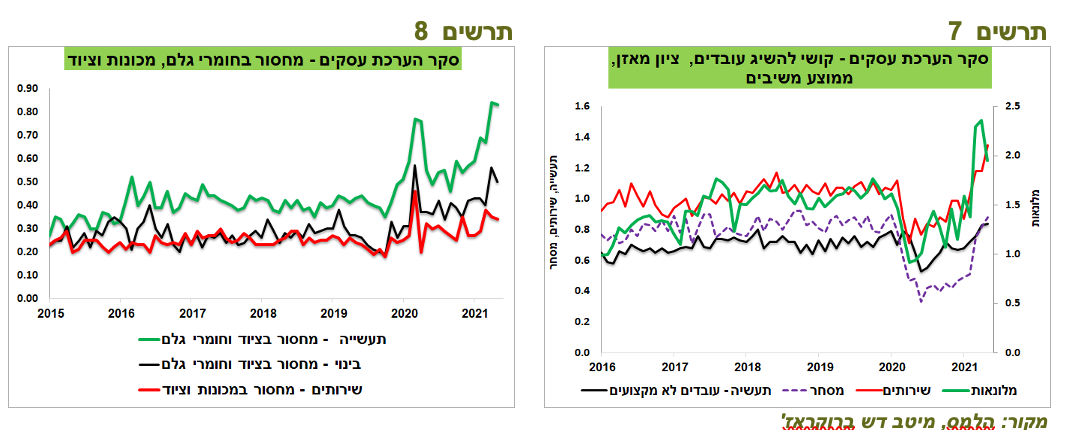

אולם, בדומה למה שקורה בעולם, הסקר משקף מחסור בציוד ובחומרים, במיוחד בענף התעשייה והבנייה (תרשים 8), וקושי בהשגת עובדים בכל הענפים, במיוחד בענף המלונאות והשירותים (תרשים 7).

כתוצאה מזה, ענף התעשייה מדווח על עלייה חדה במחיר תוצרתו (תרשים 6), כאשר במסחר הקמעונאי הציפיות לגבי עליית מחירי המכירה בחודש הבא גבוהים מהרמות העונתיות.

אנחנו מעדכנים את תחזית האינפלציה השנתית מ-1.5% ל-1.7% ( העלנו את התחזית לחודש מאי ל- 0.5% ואת יוני ל-0).

הסיבות העיקריות לעדכון:

התייקרות בשיעור חד במחירי הפירות העונתיים.

הודעות חברות המזון על העלאות מחירים צפויות.

דיווחים על כוונות האוצר להעלות מס רכישה על המשקיעים בשוק הדיור (משפיע על הסעיף הוצאות דיור אחרות במדד המחירים).

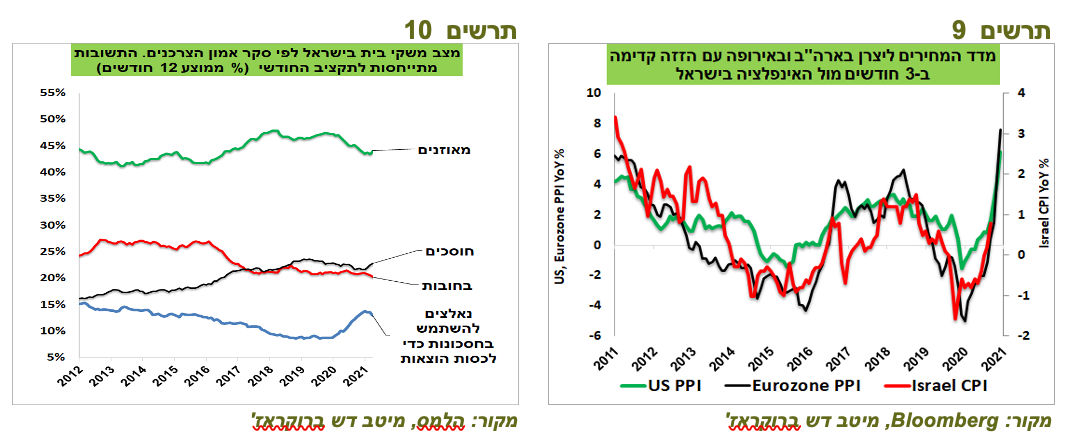

מדד המחירים ליצרן ומדדי מחירי היבוא בעולם, בעלי השפעה משמעותית על האינפלציה בישראל, עלו בשיעורים חדים (תרשים 9).

סקר הערכות בעסקים של הלמ"ס משקף ציפיות גבוהות לעליית מחירים.

מבחינה פיננסית, הפגיעה במשקי בית מהמגפה לא הייתה חזקה

המלחמה בעזה והחלפת השלטון הצפויה בישראל לא גרמו לשינויים משמעותיים בסנטימנט הצרכנים בחודש מאי.

נתוני הסקר מראים שבסה"כ, במהלך השנה האחרונה כמעט לא חל שינוי בשיעור משקי בית ש"לא סוגרים את החודש" (מסיימים בחובות). חלה ירידה בחלקם של משקי בית שמצליחים לחסוך לעומת עליה קטנה בשיעור אלה שנאלצים להשתמש בחסכונות כדי לגשר בין הוצאות להכנסות (תרשים 10).

בנק ישראל ממשיך לקנות בעיקר את האג"ח הארוכות מאוד עם הטיה קלה לשקליות

בנק ישראל רכש בחודש דצמבר אג"ח ממשלתיות בסך של כ-3 מיליארד ₪, הסכום הנמוך ביותר מאז חודש יולי בשנה שעברה. אנו מעריכים שבנק ישראל יסיים את הרכישות עד סוף השנה.

כפי שעשינו לפני מספר חודשים, שוב חישבנו את התשואה החודשית של התיק שברשותו מהנתונים החודשים של רכישות אג"ח ממשלתיות ומשווי ההחזקה שלו באפיק (נתונים מהאתר של בנק ישראל) והשוונו לשינויים במחירי האג"ח השונות באותה התקופה.

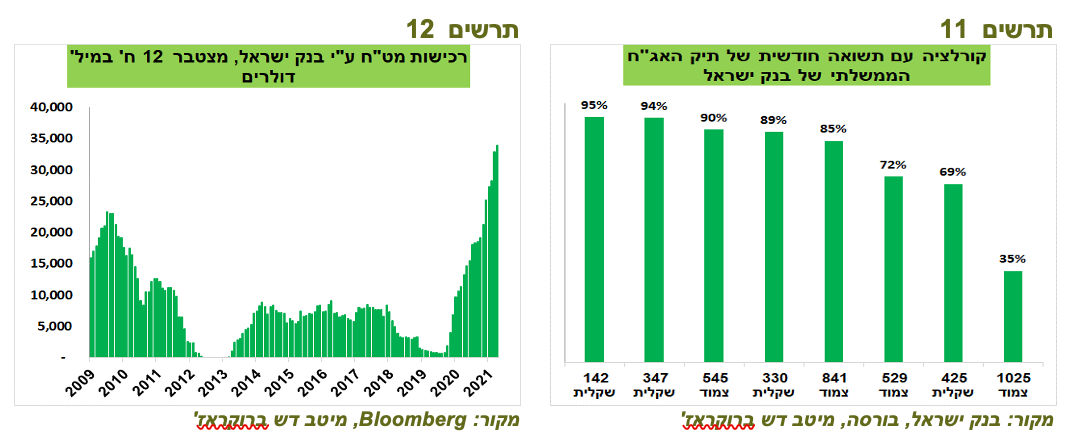

מהמתאם בין ביצועי תיק האג"ח ברשות בנק ישראל לבין השינויים בשערים של האג"ח השונות ניתן ללמוד שכפי שהתגלה בבדיקה הקודמת , בנק ישראל עדיין קונה בעיקר אג"ח ארוכות בטווחים של מעל 10 שנים עם משקל גבוה יותר לאג"ח השקליות (תרשים 11). המתאם הנמוך ביותר נמצא עם האג"ח הצמודות הבינוניות והקצרות, סימן שבנק ישראל לא מחזיק אותן בתיק.

בשוק המט"ח רכש בנק ישראל במאי כ-3 מיליארד דולר והגיע לרכישות מצטברות של כ-22 מיליארד דולר מאז שהכריז בינואר על התוכנית לרכוש 30 מיליארד דולר עד סוף 2021. בסה"כ, הוא קנה ב-12 החודשים האחרונה כ-34 מיליארד דולר, הסכום הגבוה אי פעם (תרשים 12) ולהערכתנו יגיע השנה לרכישות מט"ח הרבה יותר גבוהות מהתוכנית המקורית.

עולם.

התזה "הטרנזיטורית" מקבלת תמיכת השווקים, אך מאבדת אותה בנתונים הכלכליים

תגובת שוק האג"ח האמריקאי לנתוני האינפלציה לחודש מאי שוב הפתיעה. הירידה של 0.1% בתשואת האג"ח ל-10 שנים בשבוע שעבר הייתה החדה ביותר בשנה האחרונה.

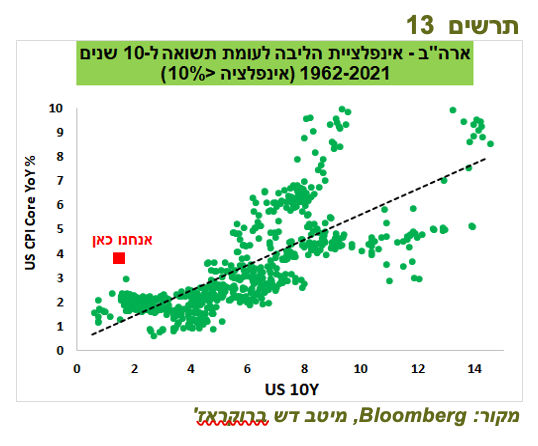

מצב זה מאוד חריג ביחס למה שהיה נהוג בעבר. בתרשים 13 ניתן לראות את התצפיות החודשיות של אינפלציית הליבה בארה"ב לעומת תשואת אג"ח ל-10 שנים מאז 1962. ברמות אינפלציית הליבה הנוכחית של 3.8%, התשואה הנמוכה ביותר בעבר הייתה מעל 4%.

קשה להשתכנע שהנתונים הכלכליים שהתפרסמו בחודש האחרון ובפרט בשבוע האחרון תמכו בתזה של אינפלציה זמנית:

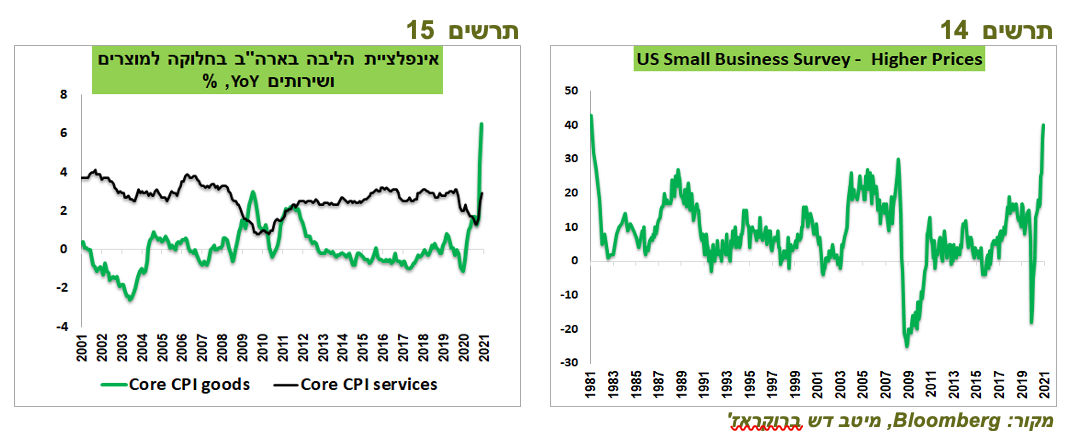

מדד המחירים לצרכן שוב עלה הרבה מעל התחזית, בפעם השלישית ברצף. קצב אינפלציית הליבה עלה ל-3.8, הגבוה ביותר מאז 1992. לעלייה חדה בשיעור של 6.5% במחירי מוצרי הליבה הצטרפה הפעם גם עלייה משמעותית במחירי שירותי הליבה (תרשים 15)

כ-40% מהעסקים הקטנים בארה"ב העלו את המחירים בחודש מאי, השיעור הגבוה מאז תחילת שנות ה-80 (תרשים 14).

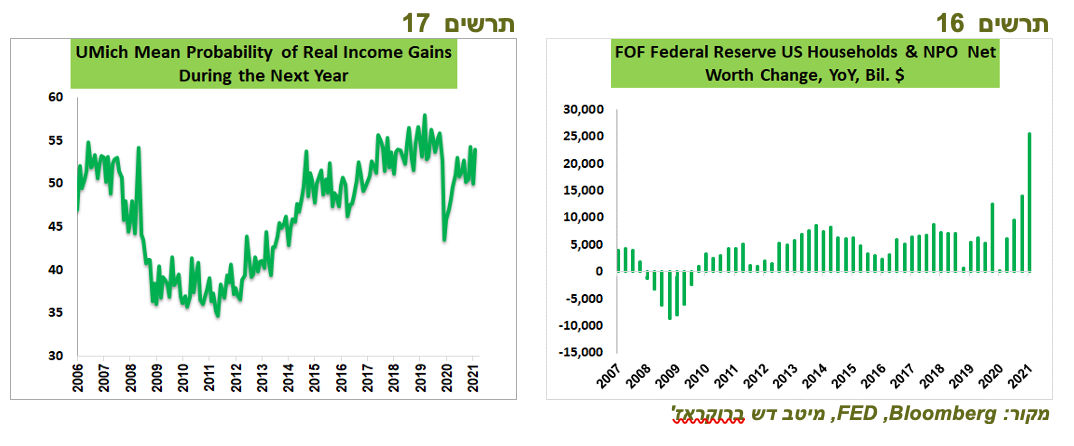

אין שום נתון שמרמז שהביקושים עומדים להיחלש. לפי סקר אמון הצרכנים של אוניברסיטת מישיגן שהתפרסם בסוף השבוע, מעל 50% ממשקי הבית בארה"ב צופים שההכנסה שלהם תעלה בשנה הקרובה, כמעט כמו לפני המגפה. לצורך השוואה, אחרי המשבר ב-2008 לקח כמעט עשור כדי שיותר ממחצית של משקי בית יצפו עלייה בהכנסות (תרשים 17).

כפי שפרסם ה-FED בסוף השבוע, העושר הכולל נטו של משקי הבית עלה בשנה האחרונה ביותר מ-25 טריליון דולר, פי-2 מהשינוי הכי גדול שהיה אי פעם לפני המשבר (תרשים 16). המינוף של משקי בית ירד לרמות הנמוכות של שנות ה-80-90.

גם בצד ההיצע כמעט כל הנתונים מצביעים על תמיכה בעליית מחירים:

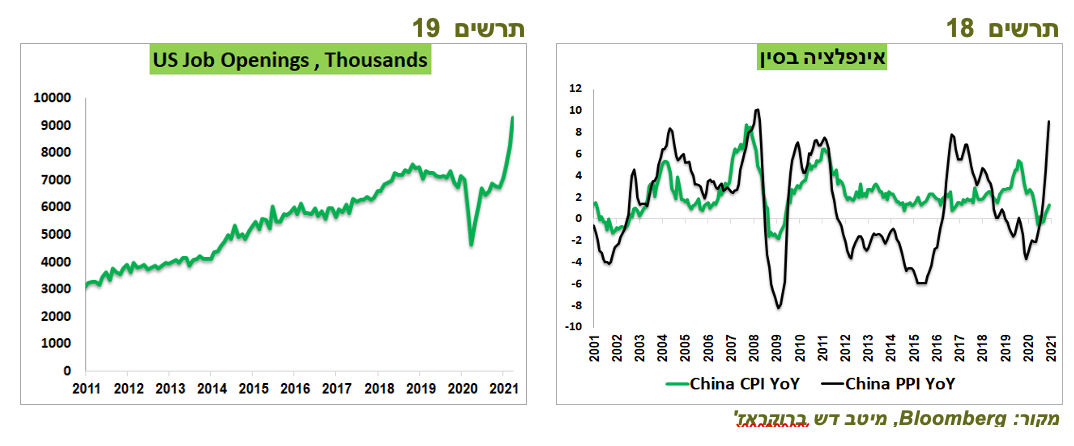

מספר משרות פנויות בארה"ב עלה לשיא חדש (תרשים 19). לא רק בענפים שנפתחים מהמגבלות ניכרת עלייה חזקה בביקוש לעובדים, אלא גם בענפי המסחר, התעשייה, הבנייה, השירותים העסקיים ובמגזר הממשלתי.

מדד המחירים לצרכן בסין אומנם היה נמוך מהציפיות, אך העלייה במדד המחירים ליצרן, רלוונטית יותר למחירים במדינות האחרות, הייתה גבוהה מהציפיות בשיעור של 9.5% (תרשים 18). אם נוסיף לזה התחזקות של יותר מ-10% בשערו של היואן הסיני ביחס לדולר בשנה האחרונה, נקבל לחץ להתייקרות משמעותית מאוד של המוצרים המיובאים מסין במונחי דולר.

העלייה במחירים בסין ניזונה, בין היתר, גם ממחסור חמור בעובדים במפעלים שנוצר מסיבות שונות בחודשים האחרונים אשר גורם לעלייה חדה בשכר העבודה. המחסור לא צפוי להיפטר בקרוב ורבים חושבים שהוא הסימן המקדים לכך שכוח עבודה זול במפעלים הסינים שהיה אחד הגורמים המרכזיים לאינפלציה נמוכה במערב הופך לנחלת העבר.

עוד שני גורמים שהתפתחו לאחרונה וצפויים להוסיף לחצים לעליית המחירים:

השבתה חלקית של מספר נמלי ים גדולים בדרום סין בגלל המגבלות שהטילו הרשויות עקב התפרצות המגפה.

התפרצות המגפה בווייטנאם, אשר הצליחה עד עתה למגר אותה לחלוטין, גרמה להטלת המגבלות ע"י הרשויות במרכזי תעשייה חשובים.

האם שוק האג"ח יודע לזהות אינפלציה?

שוק האג"ח נחשב "לחכם" יותר משוק המניות. לכן, רבים מאמינים שאם התשואות יורדות, כנראה שהאינפלציה תהיה באמת אירוע זמני.

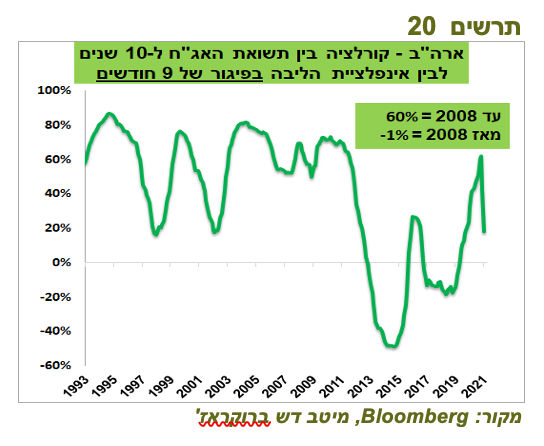

אולם, בעשור האחרון הקורלציה בין תשואת האג"ח ל-10 שנים לבין אינפלציית הליבה בפיגור של 9 חודשים פוגעת בתדמית "החכמה" של שוק האג"ח. עד המשבר בשנת 2008 שוק האג"ח דווקא ידע לחזות את השינויים באינפלציה בעתיד, כאשר הקורלציה עמדה בממוצע על כ-60%.

אולם, מאז המשבר ב-2008, הקורלציה הממוצעת הפכה לאפסית כאשר חלק גדול מהזמן היא בכלל הייתה שלילית (תרשים 20). למעשה, בעשור האחרון שוק האג"ח האמריקאי כלל לא ידע לצפות התפתחויות בסביבת האינפלציה או שהאינפלציה הפסיקה להיות גורם מרכזי שמשפיע על התשואות. ככל כנראה, השינוי קרה בגלל התערבויות ה-FED והתגברות פעילות של השחקנים הממונפים.

שורה תחתונה: הניסיון של העשור האחרון מלמד שאין לייחס חשיבות גדולה ליכולתו של שוק האג"ח לצפות אינפלציה עתידית.

מהם הכוחות שדוחפים לירידת התשואות?

בסקירות האחרונות מנינו כמה גורמים שעשויים להשפיע לירידת התשואות:

הביקושים לאג"ח האמריקאי של המשקיעים הזרים.

העלייה החדה בכמות הכספים הנזילים שגורמת לתשואות אפסיות באג"ח הקצרות ותומכת בתשואות נמוכות של האג"ח הארוכות יותר.

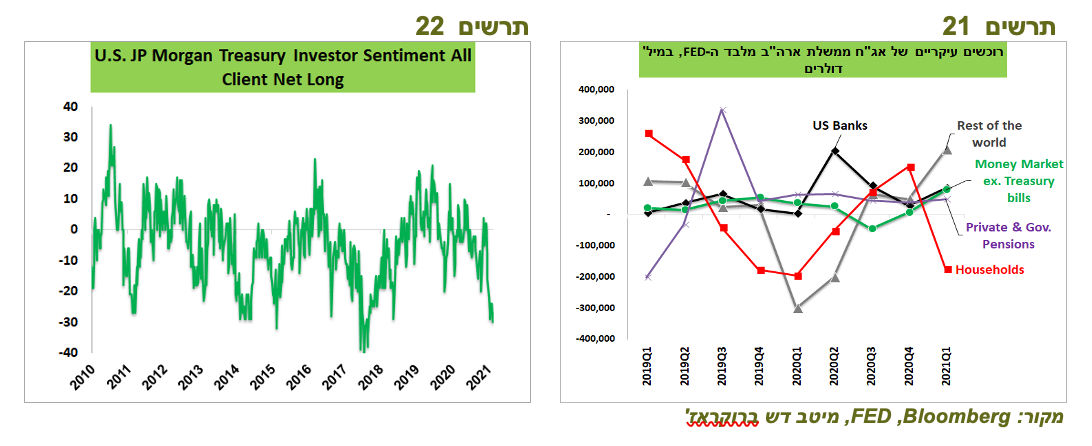

בשבוע שעבר קיבלנו הוכחות שכוחות אלה אכן תורמים לירידת התשואות. מפרסום ה-FOF) FED) ניתן ללמוד שברבעון הראשון הקונה העיקרי של האג"ח, מלבד ה-FED, היו המשקיעים הזרים שרכשו כ-54% בכל הגידול נטו בכמות האג"ח הממשלתיות (תרשים 21). הרוכשים הגדולים הנוספים (לא כולל Treasury Bills) היו הקרנות הכספיות והבנקים שהם הנהנים העיקריים מעלייה בנזילות.

בחודשים האחרונים ה-FED הגדיל פי-2 את חלקו בהנפקות האג"ח הממשלתיות בהן הוא ממחזר את הכספים הנובעים מפדיון של התיק הקיים.

הסנטימנט השלילי מאוד ביחס לאג"ח הממשלתיות בקרב משקיעים רבים (תרשים 22) גרם כנראה לפתיחת פוזיציות שורט בדרכים שונות אשר נסגרו תוך ירידת התשואות.

נוסיף עוד סיבה אפשרית לירידה בתשואות אג"ח, עלייה דווח בשבוע שעבר:

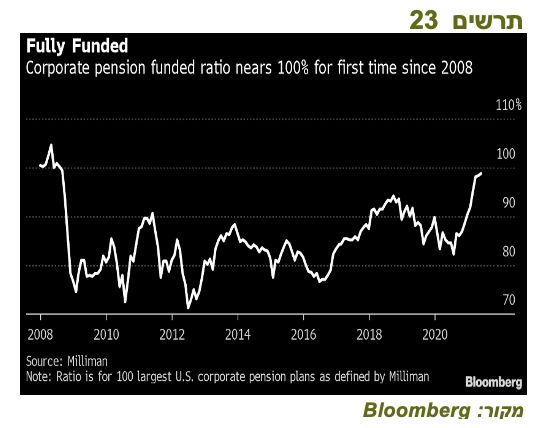

בעקבות העליות בשוקי המניות, קרנות פנסיה רבות בארה"ב הגיעו לאיזון אקטוארי לאחר תקופה ארוכה של גירעונות (תרשים 23). כדי לקבע את האיזון כדאי להן לקנות אג"ח ארוכות ביותר במקום החזקת מניות.

ה-FED עשוי עוד השבוע להתחיל מפנה במדיניות הסופר-מרחיבה שלו

גם אם שוק האג"ח לא יודע הרבה על האינפלציה העתידית, מספיק שהוא יצדק בציפייה שלו שה-FED לא ישנה את מדיניותו, מה שימנע עליית תשואות.

אולם, להערכתנו, סימנים שונים עשויים להצביע שה-FED דווקא עשוי להתחיל לסגת ממדיניותו בקרוב, אולי כבר בישיבתו השבוע:

רבים מדוברי ה-FED התחילו לאחרונה להתייחס בחיוב לנחיצות הדיון בנושא זה.

שרת האוצר האמריקאית השמיעה בשבוע שעבר דברי עידוד באמירתה שריבית מעט יותר גבוהה תוכל להועיל לכלכלה האמריקאית. אומנם בימינו העולם מתנהל קצת שונה מהכתוב בספרי הכלכלה, אך קשה בכל זאת לדמיין מצב בו הבנק המרכזי ימשיך להתנגד להידוק המדיניות, למרות ברכתו של משרד האוצר.

הבנקים המרכזיים בעולם לא מחכים ל-FED ומתחילים לשנות את המסר. בשבוע שעבר הצטרף לקבוצה זו הבנק המרכזי של קוריאה שנתן רמז ברור לגבי כוונותיו להעלות את הריבית.

ה-ECB אומנם אמר שרכישותיו ימשכו בקצב מואץ במהלך הרבעון השלישי, אך לא נתן שום התחייבות מעבר לכך. עלייה משמעותית בתחזיות הצמיחה שלו לשנים 2021-2022 עשויה לרמוז שגם הוא עשוי להתחיל לצמצם רכישות לקראת סוף השנה.

הנתונים המתפרסמים מגבירים ספקות ביחס לזמניות האינפלציה ומעלים חשש שהבנק המרכזי עלול להישאר "מאחורי העקום". נקיטת צעדים באיחור עלולה להגדיל סיכון למיתון.

נראה, שכבר כעת ה-FED מתחיל לחרוג מכללי מדיניותו החדשה עלייה הכריז באוגוסט 2020 במסגרתה הוא יכול לאפשר " to achieve inflation moderately above 2 percent for some time".

שורה תחתונה: אנו מעריכים שה-FED יעביר מסר בפגישתו השבוע שהוא עשוי להתחיל בצמצום הרכישות עד סוף השנה. אגב, גם אם מסר זה לא יופיע.

שוק האג"ח המקומי התנהג הפוך

התשואות הארוכות בישראל עלו בניגוד לירידה שהייתה לא רק בארה"ב, אלא גם במדינות האחרות. עובדה זו עשויה לגרום לירידה בתשואות בישראל בטווח הקצר.

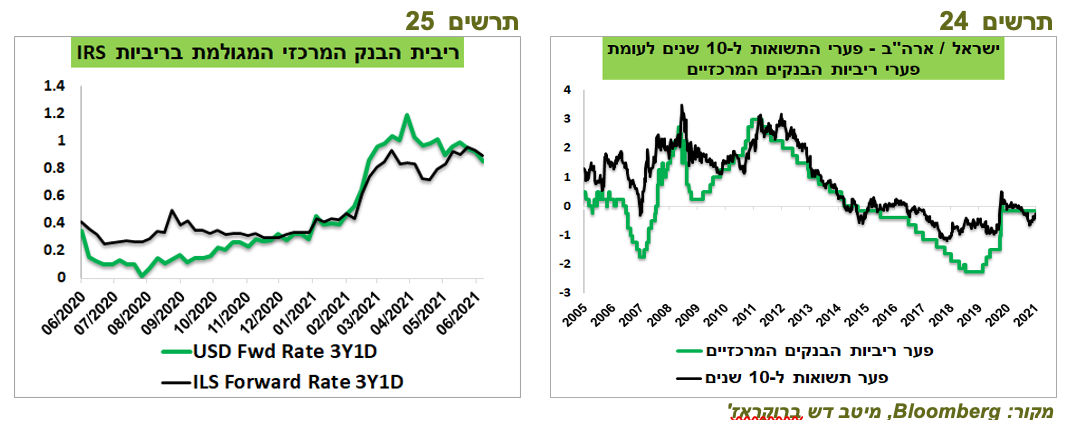

אולם, להערכתנו, בסופו של דבר התשואות בארה"ב ובמדינות האחרות, כולל בישראל, יעלו בהשפעת העלייה באינפלציה ושינוי במדיניות הבנקים המרכזיים. איפה התשואות יעלו יותר, בישראל או בארה"ב יהיה תלוי בשינוי בריבית הקצרה. (תרשים 24). בינתיים, שוק הריביות IRS מגלם שב-3 השנים הקרובות הריבית בארה"ב ובישראל תעלה בשיעור זהה של כ-0.75% (תרשים 25).

שורה תחתונה: למרות שבטווח הקצר שוק האג"ח המקומי עשוי "לתקן" בהתאם לירידת התשואות שנרשמה בעולם לאחרונה, אנו ממשיכים להמליץ להיות זהירים בראיה ארוכת טווח.

איך המניות בסקטורים שונים מגיבים לשינויים בתשואת אג"ח בארה"ב ובישראל?

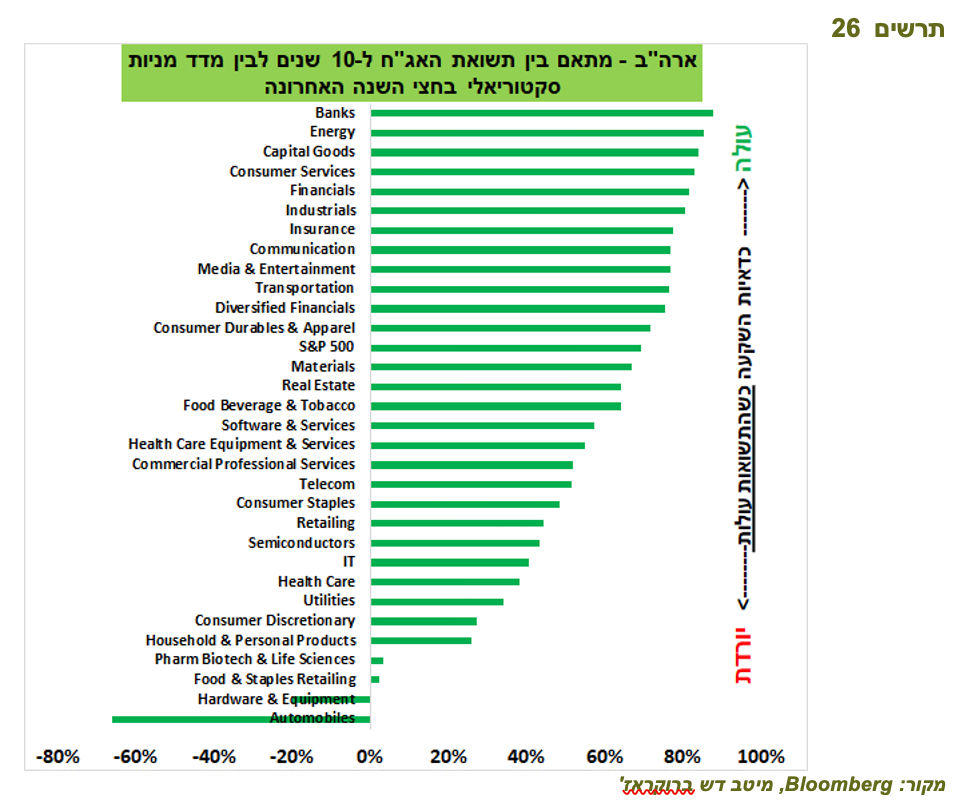

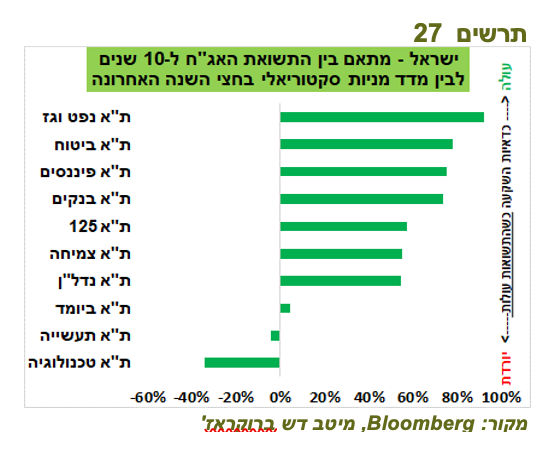

מבחינת שוק המניות האמריקאי, ירידה בתשואות האג"ח הטיבה בעיקר עם סקטור הנדל"ן, הטכנולוגיה, הרכבים, והפארמה. בתרשים 26 מוצגת קורלציה בין מדדי המניות בסקטורים שונים לבין תשואת האג"ח הממשלתית ל-10 שנים בחצי השנה האחרונה. אנו צופים עליית התשואות ולכן מעדיפים מניות בעלות קורלציה גבוהה לתשואות.

בישראל קיימת קורלציה דומה במניות הסקטורים השונים לשינויים בתשואות האג"ח (תרשים 27) למעט סקטור התעשייה שבארה"ב מתנהג במתאם מאוד גבוה לתשואות ובישראל המתאם שלו היה אפילו שלילי בחצי השנה האחרונה.

שורה תחתונה: אנו ממשיכים להמליץ על חשיפה בינונית לשוק המניות תוך בחירת הסקטורים שצפויים ליהנות מעליית התשואות באג"ח.

אלכס זבזינסקי כלכלן ראשי מיטב דש, צלם: רמי זרנגר

אלכס זבזינסקי כלכלן ראשי מיטב דש, צלם: רמי זרנגר