מחקר משותף של איתי קדמי מחטיבת המחקר בבנק ישראל וגיא לקן, מנהל המחלקה הכלכלית ברשות שוק ההון, ביטוח וחיסכון, בוחן את השפעת יישום המלצות "ועדת חודק" על החלטות ההשקעה של הגופים המוסדיים בשוק החוב הקונצרני.

הרקע להקמת ועדת חודק היה הגידול בהיקפו של שוק אגרות החוב הלא ממשלתיות והמשבר הפיננסי העולמי שהציף חולשות מהותיות בתהליך ההשקעה של גופים מוסדיים באפיק השקעה זה. המלצות הוועדה טיפלו בסוגיות אלו במספר כלים על-מנת לשפר את הליך העמדת האשראי ע"י הגופים המוסדיים. ההמלצות נכנסו לתוקף בספטמבר 2010 והתייחסו להכללת התניות חוזיות רבות ואמות מידה פיננסיות בשטרי הנאמנות של האג"ח המונפקות לצורך הערכת איכותן ובקרה על החברה המנפיקה. המלצות הועדה הוחלו על אפיק האג"ח הקונצרני בלבד ולמעשה השיתו עלויות ניטור (Monitoring Costs) משמעותיות על הגופים המוסדיים בעת השקעתם באפיק זה.

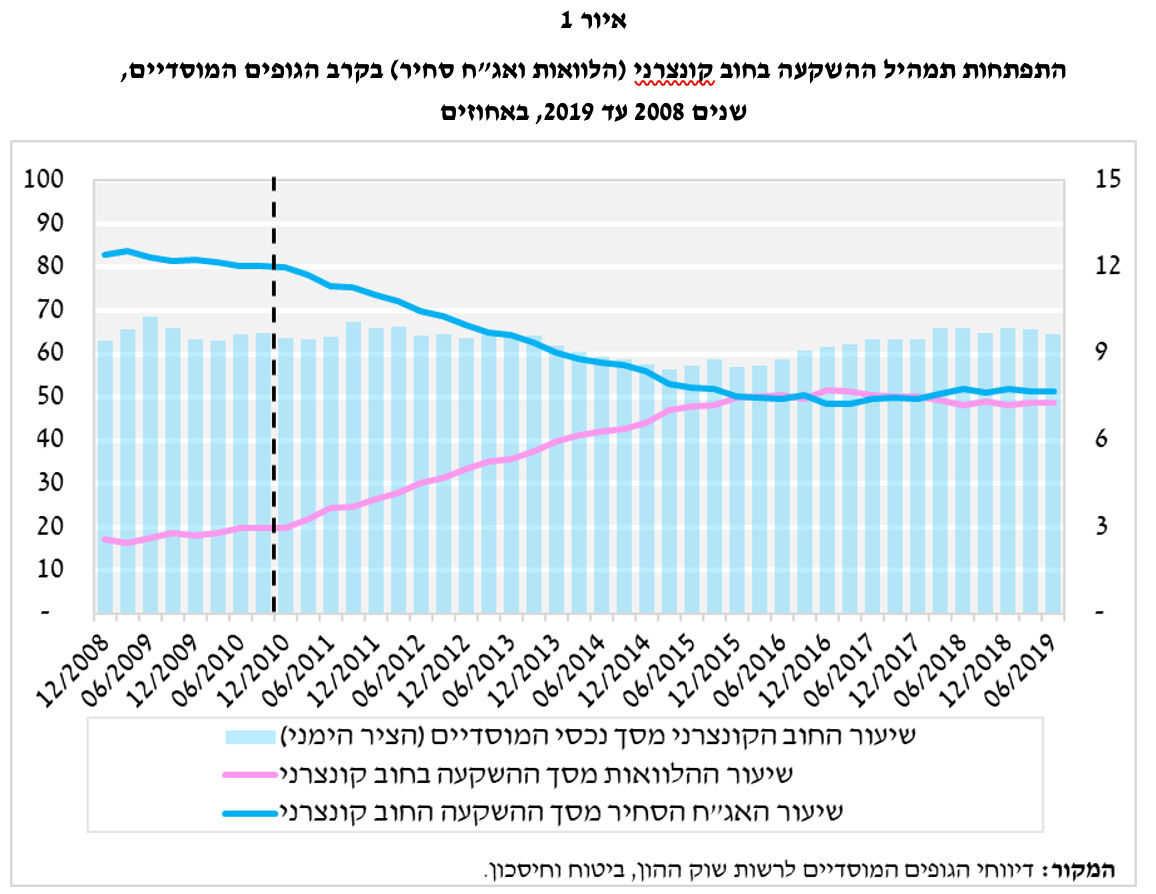

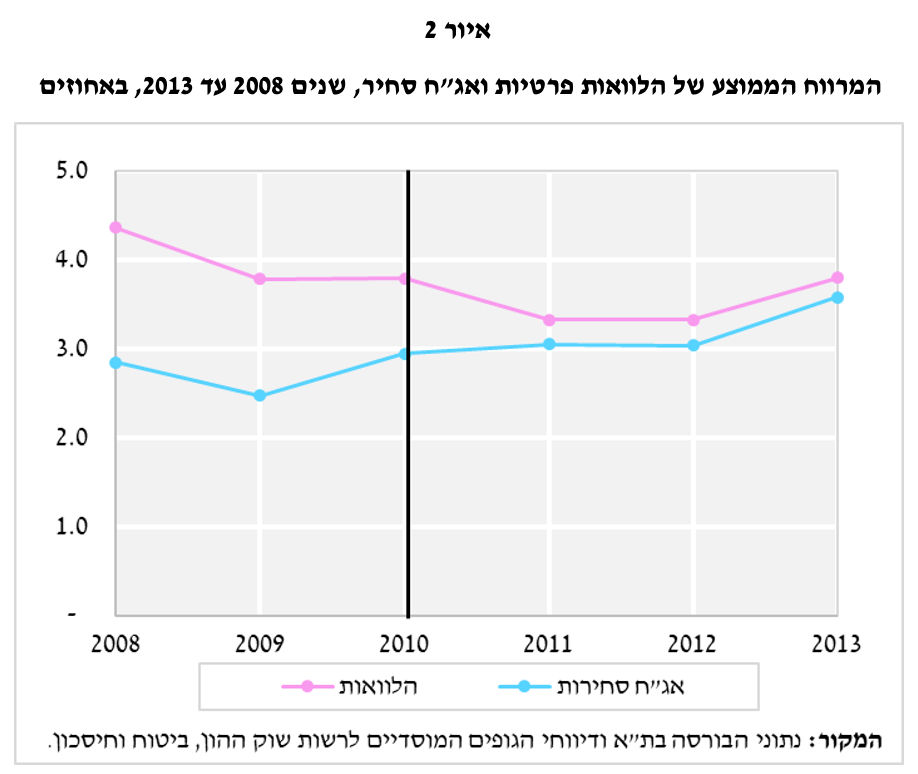

תוצאות המחקר מעידות כי לאחר יישום המלצות הוועדה, הגופים המוסדיים שינו את תמהיל השקעותיהם בחוב קונצרני ולמעשה הסיטו את השקעותיהם מאפיק האג"ח הסחירות לאפיק ההלוואות הפרטיות (איור 1). בנוסף, באמצעות אמידה אקונומטרית, נמצא כי פער המחירים בין שני מכשירי חוב אלו מצטמצם באופן מובהק סטטיסטית וכלכלית בעקבות יישום המלצות הועדה (איור 2). ממצאים אלו מעידים כי המלצות ועדת חודק הביאו לגידול בביקוש להלוואות פרטיות על חשבון הביקוש לאג"ח סחירות בקרב הגופים המוסדיים, ולמעשה גרמו לשינוי בהעדפות ההשקעה שלהם בחוב קונצרני.

המחסור בתמריץ בקרב המשקיעים לבצע ניטור בשוק חוב סחיר, המאופיין במספר רב של משקיעים מהווה ככל הנראה את הסיבה לצמצום ההשקעות באג"ח קונצרני. היות ורק על סוג אחד של משקיעים (המשקיעים מוסדיים) מוטלת החובה הרגולטורית לבצע ניטור, מתקיים מצב שמשקיע אחד נושא בעלות הניטור, אך נהנה מהתועלת שלה רק באופן חלקי. לכן, הגוף המוסדי יעדיף להשקיע בחוב לא סחיר – אפיק ההלוואות הפרטיות – בו הוא ייהנה באופן בלעדי ומלא מכלל פעולות הניטור שאותן הוא מבצע.

מחקר זה מספק לראשונה עדות אמפירית לספרות תאורטית רחבה, המעידה כי לא קיים תמריץ למשקיע בודד לשאת בעלויות ניטור בשוק חוב סחיר. המחקר שהתבצע בשיתוף פעולה בין שני רגולטורים – בנק ישראל ורשות שוק ההון, ביטוח וחיסכון – מהווה אבן דרך מרכזית בתהליך עדכון ההוראות הרגולטוריות בנוגע לתהליך ההשקעה וניהול הסיכונים של גופים מוסדיים בבואם להשקיע באגרות חוב קונצרניות.

Image by Steve Buissinne from Pixabay

Image by Steve Buissinne from Pixabay