ישראל

המשק עלול למצות פוטנציאל ההתאוששות בזמן המלחמה

מתקרב סיום הרבעון הראשון שהיה מסומן בתחזיות הצמיחה של גופים רבים כסוף המלחמה בעצימות גבוהה. אכן, עצימות הלחימה ירדה, אך חוסר הוודאות לגבי סיומה לא פחתה. חוסר הוודאות היא מכשול משמעותי להתאוששות המשק, לא הרבה פחות מהלחימה עצמה. בינתיים, מצטברים סימנים שההתאוששות מתקדמת בקצב יחסית איטי ואף עלולה להגיע למיצוי בנסיבות הקיימות:

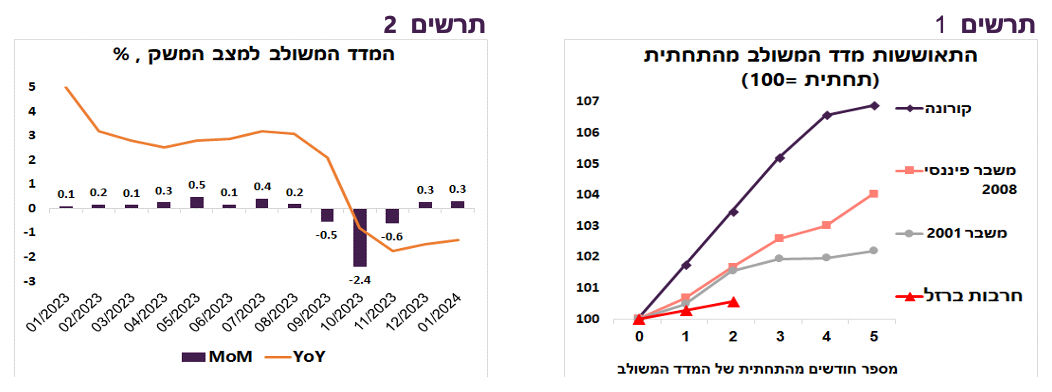

המדד המשולב של בנק ישראל עבר לעליות בחודשים דצמבר וינואר אחרי שירד באוקטובר -נובמבר בכ-3% (תרשים 2). אולם, שיעור העלייה מהתחתית בינתיים נמוך יותר בהשוואה למשברים שהיו בעבר. כפי שניתן לראות בתרשים 1, התאוששות במדד המשולב הייתה מהירה הרבה יותר בקורונה, במשבר הפיננסי של 2008 ובמיתון של 2001.

לא רק ההתאוששות איטית יחסית, אלא שגם מופיעים סימנים שהיא עלולה להתקרב למיצוי. הרכישות היומיות בכרטיסי אשראי ירדו בארבעת השבועות האחרונים בהשוואה לקודמים אחרי שיפור מהיר בנובמבר-ינואר (תרשים 3). עצירה בגידול ברכישות ואף מעבר לירידה נרשם כמעט בכל סוגי המוצרים והשירותים (תרשים 4).

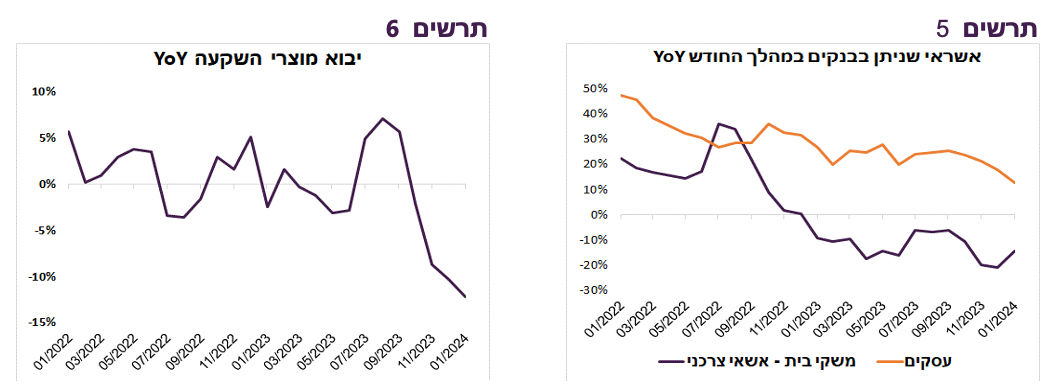

ניכרת מגמת ירידה בהשקעות שמגבילה פוטנציאל לצמיחה עתידית. היא באה לידי ביטוי בירידה מהירה ביבוא מוצרי השקעה (תרשים 6). גם הירידה בקצב הגידול באשראי הבנקאי, במיוחד של האשראי המסחרי, יכולה להיות ביטוי של ירידה בהשקעות (תרשים 5). בנק ישראל הציג שבקרב העסקים הקטנים חומרת המגבלה של קושי להשיג אשראי גבוהה משמעותית מאשר בעסקים גדולים.

מחסור בעובדים בענף הבנייה לא נפתר. בינואר אף נרשמה עלייה בשיעור אתרי בנייה סגורים בהשוואה לדצמבר, לפי נתוני בנק ישראל. הירידה החדה בהיקפי הבנייה גם היא מגבילה פוטנציאל ההתאוששות במשק ופוטנציאל הצמיחה העתידית.

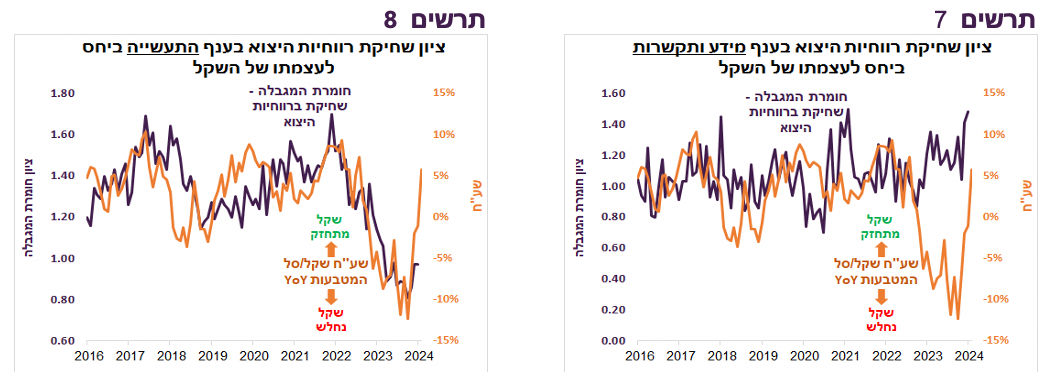

ההתחזקות המהירה של השקל צפויה לפגוע ביצוא. לפי הקשר בין שע"ח של השקל לחומרת המגבלה של שחיקת רווחיות היצוא, כפי שמופיע בסקר הערכות בעסקים של הלמ"ס, ההתחזקות האחרונה של השקל בהכרח תפגע ברווחיות היצוא התעשייתי (תרשים 8) שמתמודד עם קשיים רבים נוספים.

גם בענף מידע ותקשורת שמייצג חברות הטכנולוגיה ניכרת השפעה של התחזקות השקל על רווחיות היצוא (תרשים 7). נציין שכבר בסקרים האחרונים שהתפרסמו עוד לפני ההתחזקות האחרונה של השקל, החברות בענף הטכנולוגיה דיווחו על חומרת פגיעה ברווחיות היצוא ברמה כמעט הגבוהה ביותר מאז שהסקר התחיל ב-2015.

גם הריבית הגבוהה מגבילה את פוטנציאל ההתאוששות. הריבית הריאלית בישראל (הפער בין הריבית של בנק מרכזי לאינפלציית הליבה) היא בין הגבוהות בקרב המדינות המפותחות (תרשים 9). גם הריבית הריאלית ל-5 שנים נמוכה רק מארה"ב ואיטליה (תרשים 10).

שורה תחתונה: הפוטנציאל להתאוששות במשק בזמן המלחמה מוגבל והוא קרוב למיצוי.

השקל צפוי להתחזק, אלא אם המלחמה תחריף או לא תסתיים בקרוב

השקל ממשיך להתחזק במהירות בהשפעת מספר גורמים:

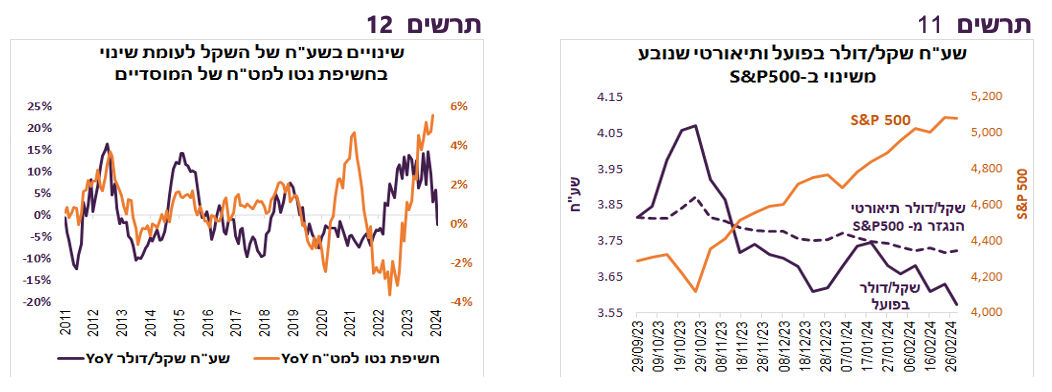

מה עושים משקיעים שמחזיקים כמות גדולה של נכס שמחירו יורד במהירות (מט"ח)? בדרך כלל נשברים ומוכרים! כבר כתבנו לא פעם שאחת הסיבות העיקריות להתחזקות השקל זאת חשיפת שיא של המשקיעים למט"ח, בפרט המוסדיים, שהייתה עוד לפני המלחמה וגדלה בתחילתה.

ברמות חשיפה כל כך גבוהות יש נטייה למכור מט"ח במיוחד כאשר השקל רק מתחזק. המוסדיים "טרנדיים" כמו כל המשקיעים. לאורך שנים הם בדרך כלל הגדילו חשיפה למט"ח כשהשקל נחלש והקטינו כשהתחזק (תרשים 12). ההתחזקות האחרונה אמורה לייצר לחץ להקטנת חשיפה למט"ח, מה שעשוי להגביר עוד יותר את המגמה. הלחץ למכור מט"ח מתגבר על רקע ירידה בעצימות הפעילות הצבאית.

גם עליות בשוק המניות האמריקאי תומכות בהתחזקות השקל, לפחות בחלקה. אילו מתחילת המלחמה השקל היה מגיב לעליות בשוק המניות האמריקאי כפי שהגיב עד סוף 2022, שערו היה אמור להיות גבוה בכ-4% מרמתו היום (תרשים 11).

נוסיף שבחודשים נובמבר-דצמבר המשקיעים המוסדיים כמעט לא קנו נכסים בחו"ל באופן ישיר (תרשים 13 - הנתונים הידועים האחרונים). המוסדיים העדיפו להגדיל את החשיפה לחו"ל באמצעות הנגזרים (חוזים ואופציות על מדדי המניות וכו'). בין ספטמבר לדצמבר החשיפה באמצעות הנגזרים עלתה ב-25% והגיעה ל-12.1% מסך התיק. לצורך השוואה, חשיפה באמצעות קניית נכסים זרים ישירות עלתה בתקופה זו רק ב-8%. במקביל המוסדיים הורידו בחדות הגנות מט"ח (תרשים 14).

נזכיר גם, שבנק ישראל מכר קרוב ל-10 מיליארד דולר באוקטובר. זה סכום ששווה לכ-5% מכל החזקות המוסדיים במט"ח ואם מתייחסים רק לחשיפת נטו אז משקל המכירות שלו מהווה כמעט 10% ממנה. הזרמת דולרים כל כך גדולה לשוק המקומי יכולה להשפיע לאורך זמן על התחזקות השקל.

גורם נוסף שמחזק את השקל זאת הקטנה משמעותית בגירעון המסחרי של ישראל בעקבות ירידה מהירה הרבה יותר של היבוא מאשר היצוא. גם הירידה בנסיעות לחו"ל מקטינה ביקוש למט"ח.

שורה תחתונה: אנו ממשיכים להעריך שהלחץ להתחזקות השקל יישאר. למעט החרפת המלחמה שיכולה להפוך את המגמה, איום על השקל נשקף גם מהימשכות המלחמה שתפגע בהתאוששות ואף עלולה לגרום לנסיגה.

נתונים כלכליים נוספים

השקל כבר התחזק בכ-8% מתחילת המלחמה. על פי מקדם התמסורת של כ-10% התחזקותו אמורה להפחית אינפלציה בכ-0.8%. בהתחשב בעלייה במחיר הדלק בחודש מרץ הורדנו את תחזית האינפלציה השנתית ל-2.5%. כפי שכתבנו בתגובה להחלטת הריבית, אנו מעריכים שבנק ישראל יוריד ריבית בהחלטתו הבאה.

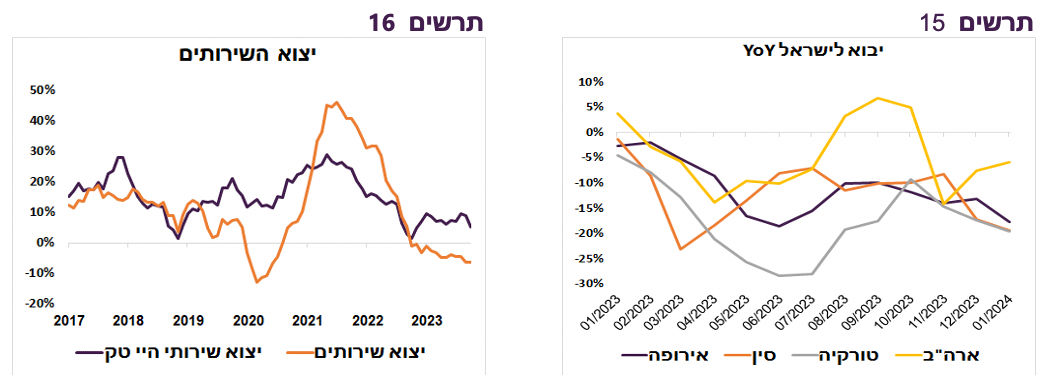

יצוא השירותים מישראל נמצא במגמת ירידה, במיוחד יצוא שירותי תיירות ותחבורה (תרשים 16). בחודשים אוקטובר-דצמבר ירד גם יצוא שירותי ההיי טק, כנראה בגלל היעדרות העובדים למילואים.

בינתיים, למרות האיומים, היבוא מטורקיה אומנם מתכווץ, אך לא יותר מאשר מאירופה או מסין (תרשים 15). קצב השינוי השנתי של היצוא לטורקיה אף השתפר לאחרונה.

עולם

ה-PCE הרגיע קצת סערת ה-CPI

קצב הגידול בהכנסות משקי הבית האמריקאים ירד לרמות הרגילות, כפי שהיו לפני הקורונה (תרשים 18). שיעור החיסכון כאחוז מהכנסות נמצא ברמה נמוכה, כאשר החיסכון העודף מתקופת הקורונה עומד להסתיים, לפי ההערכות. מצב זה אמור לקרר את הצריכה הפרטית בחודשים הבאים.

עוד גורם שעלול להאט את הצריכה משתקף בנתונים שפרסם ה-FED בשבוע שעבר לגבי שיעור הצרכנים שמדווחים על פיגורים בהלוואות הצרכניות. שיעור הפיגורים בכרטיסי אשראי ובהלוואות רכב דומה לרמות שהיו בזמן המשבר הפיננסי ב-2008-2009. לעומת זאת, שיעור הפיגורים במשכנתאות נמוך משמעותית (תרשים 17).

מדד מנהלי הרכש בתעשייה ISM אומנם ירד, כולל רכיבי ההזמנות החדשות והתעסוקה, אך מדד מנהלי הרכש בתעשייה PMI דווקא עלה. קשה להסיק מנתונים אלה מסקנה ברורה. להערכתנו, תחום התעשייה בארה"ב צפוי להתאושש השנה.

בעקבות הנתונים האחרונים, תחזית הצמיחה לכלכלה האמריקאית לפי Atlanta Fed GDPNow לרבעון הראשון ירדה מ-3.2% ל-2.1%.

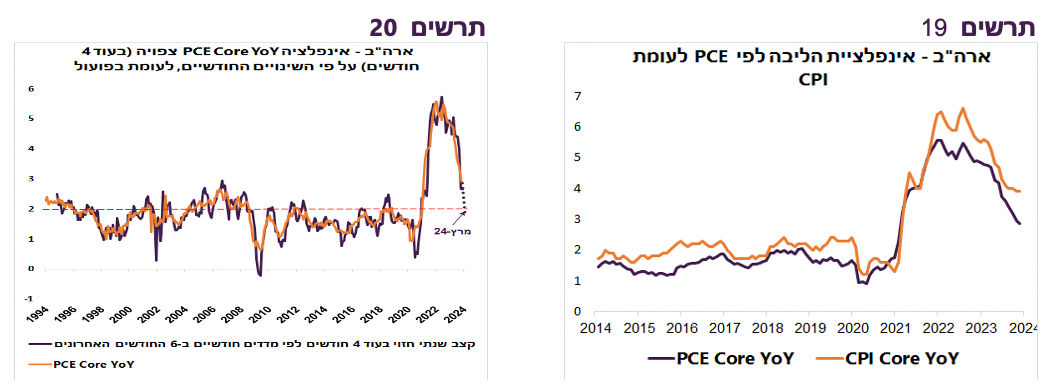

החשש מפני חזרת האינפלציה בארה"ב פחת מעט בעקבות פרסום מדד המחירים PCE. המדד אומנם עלה בשיעור יחסית גבוה אך הקצב השנתי שלו בסה"כ ממשיך לרדת לכיוון היעד באופן משכנע יותר (ירד ל-2.8%) מאשר CPI הליבה (3.9%) (תרשים 19). לפי השינויים החודשיים של מדד הליבה PCE, הקצב השנתי שלו בעוד חודשיים צפוי להגיע ל-2% (תרשים 20).

נתוני האינפלציה במדד PCE והנתונים הכלכליים האחרים הרגיעו את שוק האג"ח שבו נרשמה ירידת תשואות והציפיות הגלומות לריבית ה-FED בסוף השנה.

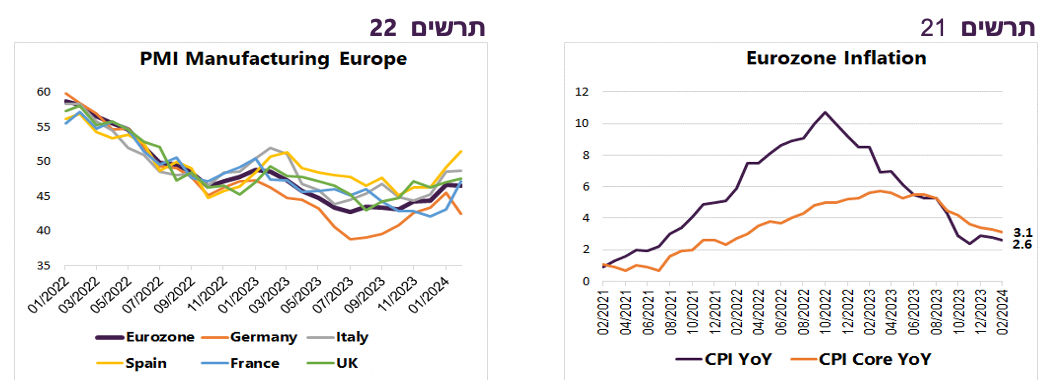

ה-ECB לא צפוי עדיין להכריז על שינוי כיוון הריבית

מדדי מנהלי הרכש במגזר התעשייה באירופה נמצאים במגמת עלייה ורק בגרמניה הוא ירד לאחרונה בחדות (תרשים 22). האינפלציה ובמיוחד אינפלציית הליבה באירופה ממשיכות לרדת, למרות שהייתה מעט גבוהה מהתחזית בפברואר (תרשים 21).

לקראת פגישת ה-ECB השבוע מרבית נגידי ה-ECB המשיכו להעביר מסר שמשקף רצון להמתין עם הורדת הריבית. סיכון להמשך אינפלציה באירופה עלול להיות אף גבוה יותר מאשר בארה"ב, למרות הצמיחה הנמוכה, בגלל עלויות עבודה גבוהות. עלות יחידת העבודה בגרמניה, שמשקפת די טוב את המתרחש באירופה, עלתה בשנה האחרונה ב-6.1% . לצורך השוואה, בארה"ב עלות יחידת העבודה עלתה ב-2023 ב-2.3% בלבד (תרשים 23). לכן, נגידת ה-ECB אמרה לאחרונה שהורדת הריבית תלויה בהתפתחויות בשיחות השכר המתנהלות באירופה.

שורה תחתונה: ה-ECB לא צפוי להכריז השבוע על שינוי כיוון הריבית בקרוב.

Image by Freepik

Image by Freepik