נתוני האינפלציה לצרכנים בארה"ב יצאו גבוהים מהצפוי. התגובה של השווקים (מניות, דולר, אג"ח) הייתה אלימה למדי, למרות שני אלמנטים מעניינים עובדתיים: ההבדל לא היה כזה גדול, ושנית, מה שקיבלנו היום תואם למגמה שהייתה עד כה בנתוני האינפלציה.

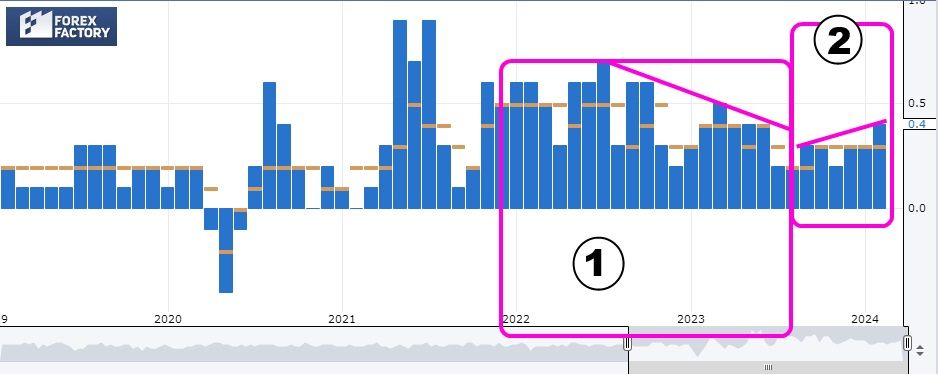

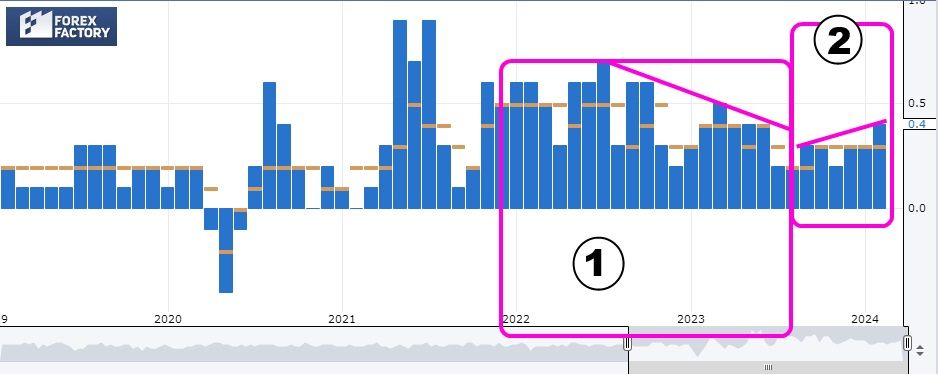

קודם כל, הנה הם: הנתון הרשמי והמלא: גידול של 0.3%, מול צפי של 0.2%, נתון ה"גרעין" (ללא מזון ואנרגיה): 0.4%, מול צפי של 0.3%, והנתון השנתי, המשתמע מהמספרים האלו: 3.1% מול צפי של 2.9%. האם זה באמת תואם מגמה? הנה התפתחות נתון ה-

Core (שהרבה יותר חשוב לפד מהמלא), מאתר פורקס-פקטורי:

מאז 2022, ראינו את הריסון ההדרגתי של האינפלציה, מאזור גבוה סביב 0.7% לחודש, לכדי 0.2% (1), ולאחר מכן התייצבות, ועלייה חוזרת, עד ה-0.4% הנוכחי (2). אם נהיה שמרניים, נאמר מאז נובמבר 2023 המדד הזה נמצא בעלייה מתמדת. מה קורה כאן? התשובה נעוצה כולה במה שאנו אמרנו כגורמים החיוביים כאשר דברנו על שוקי המניות:

הזרמה תקציבית גירעונית אדירה, צרכן שאינו מפסיק לצרוך, ועונתיות חיובית של חגים, יחד עם אפקט העושר מהבורסה, כ-

Feedback-Loop. כמו כן, ולמרות המצב הביש של הכלכלה הסינית, מחיר הנפט מראה תנודתיות, ועלייה די מדהימה בחודש ינואר (ראו גרף 4 שעות של החוזה על הנפט בעזרת

TradingView):

רק לקראת סוף החודש, ובימים הראשונים של פברואר, ראינו הקלה במחיר הזהב השחור. רוב חודש ינואר הוא היה במגמה עולה, וזה בהחלט התבטא במדד הנוכחי. אבל, זה לא העיקר! חשבו: מה היה יכול להביא לעלייה באינפלציה הגרעינית? שאינה לוקחת בחשבון אנרגיה, ומזון, באופן ישיר? נכון מאוד: עלות המגורים, ובמיוחד שכר הדירה.

בגלל הריבית הגבוהה, אמריקאיים נוטים יותר לשכור מאשר לקנות, וזה העלה בצורה די דרמטית את שכר הדירה במקומות המבוקשים. רכיב משפיע מאוד על המדד

. בכתבתו באתרנו, רונן מנחם מבנק טפחות מפרט היטב ש: "

סעיף הדיור עלה 0.6% בחודש ינואר, העלייה הגבוהה ביותר זה ארבעה חודשים, ו-6.0% ב-12 החודשים האחרונים. מדובר בגרעין קשה של ליבת האינפלציה שאינו נרגע, מעכב שוב ושוב את ירידת האינפלציה הכללית ומקשה עליה להתכנס לרמת היעד."

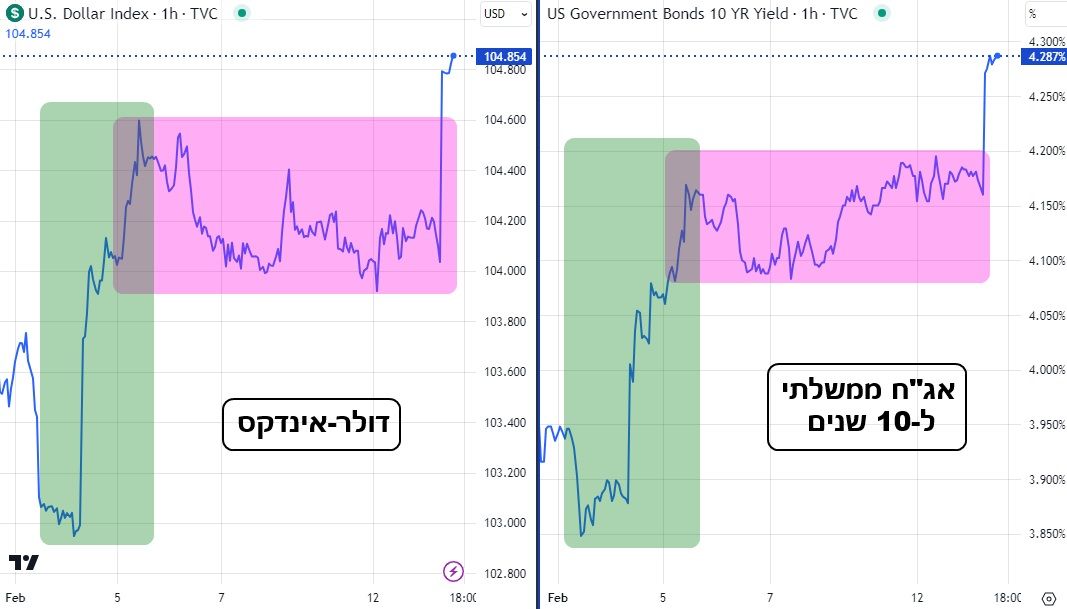

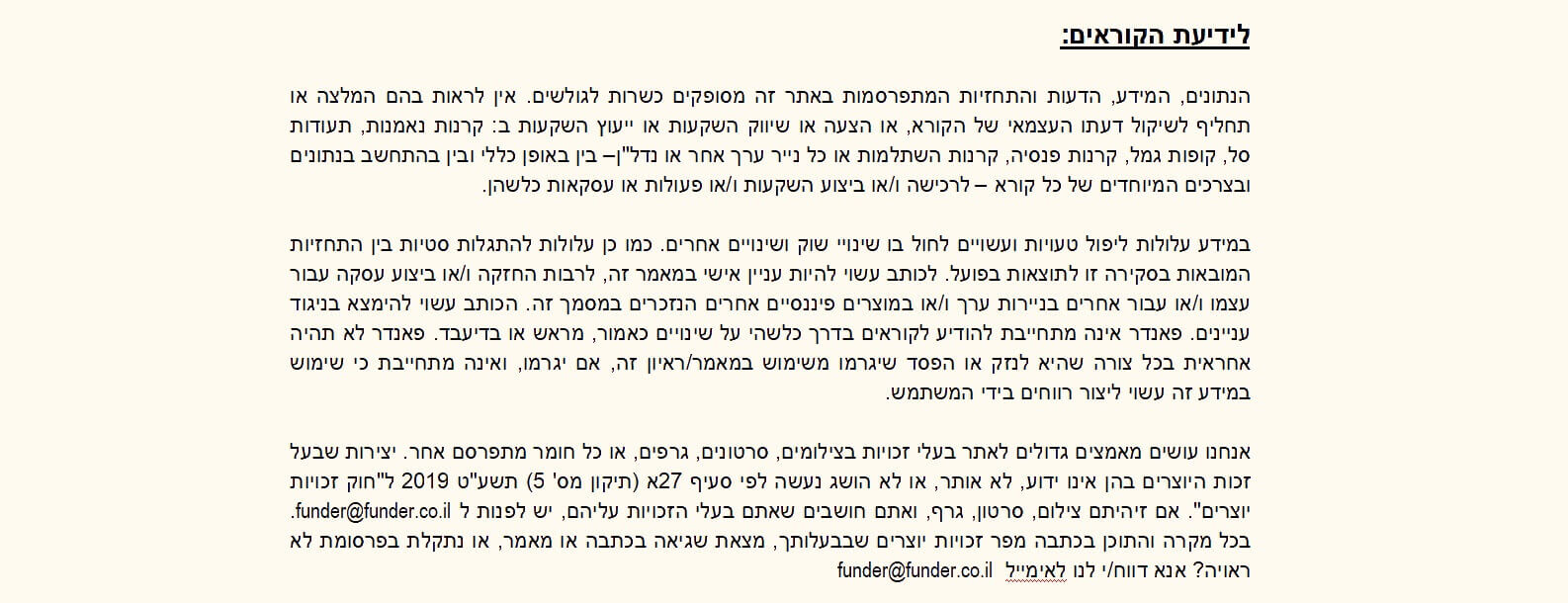

כאמור, השווקים קיבלו קשה את הבשורה. הנה תגובת הדולר והתשואה של האג"ח ל-10 שנים, בגרף תוך יומי שעתי (בעזרת

TradingView):

הקפיצה מרשימה, ובשני המקרים, פורצת את תחום הדשדוש שממנו היא הגיעה. אבל, אני רוצה להדגיש שוב עוד עובדה מעניינת: לפני הדשדושים, הייתה גם עליית מדרגה מעניינת. בשני המקרים, שנבעה גם מהפתעה דומה. אז, נשאלת עכשיו השאלה שוב: אם המגמה הייתה כתובה על הקיר, העונתיות והביקושים של הצרכנים דרשו זאת, ומחירי התשומות הצביעו על כך, מה כאן ההפתעה?

למעשה, אין כאן הפתעה. אלא אכזבה. קיוו, בגדול, שאותה מגמה תשתנה. מדוע? כי הפד נתן להבין שהוא רק דוחה לחודש אחד את החלטת הורדת הריבית. הראיון של ג" פאוול, ל-"60 דקות" העביר מסר מרגיע בתחום האינפלציה, וציין שגם אם אנו רואים שוק תעסוקה לוהט (מספרים קצת במחלוקת...) אין זה מונע הורדת עתידית. עכשיו, נכנסו נתוני אינפלציה קשיחים, ולא ספקולטיביים, הנבנים על פי מציאות ולא מודל.

האינפלציה עולה, והיא נובעת מהתחושה של האמריקאיים שזה בסדר להעמיס חוב על כרטיס האשראי עד בלי די. אחרי הכול, "הכלכלה במצב של

Goldilocks", לא? האכזבה מביאה כרגע להערכה של דחייה נוספת בהורדת הריבית, אלא אם כן, נראה שינוי דרמטי בחודשים הקרובים בנתונים. וכפי שראינו בגרף של הנפט, זה לא נראה באופק כל כך.

ומה עם המניות? קשה לקבוע מסמרות לגבי השפעת הנושא על המניות, מעבר לתגובה של היום (13-02). רבים טוענים שהוא גם כך בסוג של בועה, סביב מניות ה-

AI, אבל, הן אינן בהכרח המושפעות ביותר מעניין האינפלציה. להיפך. ככל שהריביות גבוהות, הן מרוויחות המון מיתרות המזומנים שלהם, המפיקות תשואה ללא סיכון. יש על מה לעקוב... יחד ננצח, ובגדול!

איור פאנדר

איור פאנדר