המשקיעים מתחילים עכשיו לזמר שיר חדש – No Cuts Till Christmas, זה מה שהם מבינים שהולך לקרות, אחרי שפאוול נאם אמש, ובעצם חזר אחורה מהנאום היוני שהציג באוקטובר שנה שעברה.

בואו נעשה סדר, ונדון בהתפתחות הדברים

באוקטובר שנה שעברה, פאוול בהודעת הריבית הודיע לשוק שהפד מפסיק את העלאות הריבית, שהאינפלציה מתקדמת בכיוון הרצוי, והצפוי, ושמעכשיו הם מתחילים לדון בעיתוי של הורדת הריבית. המשקיעים קיבלו את ההודעה הזו בהתלהבות ובשמחה רבה, ומדד ה-S&P500 יצא למהלך ראלי משמעותי בין החודשים אוקטובר 23' עד מרץ 24'. מהלך של כמעט 28% עלייה במדד.

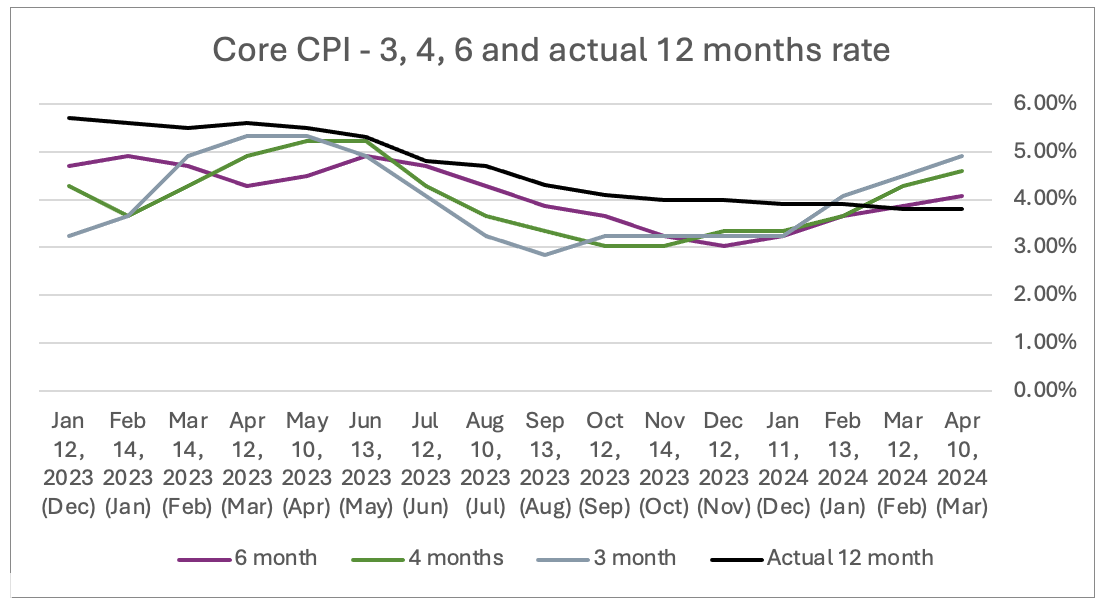

אבל תוך כדי הגיעו נתוני אינפלציה, ונתוני תעסוקה ששפכו קצת מים צוננים על השווקים. האינפלציה לא ממש ירדה, אל מתחת ל-2%, ואם לוקחים מדידה של 3, 4 ו-6 חודשים אחרונים, רואים ללא ספק שהאינפלציה מתחילה אפילו לעלות ולהתרחק מהיעד המוצהר של הפד שעומד על 2%.

במאמר מוסגר אגיד שלדעתי הפד סינדל את עצמו שלא לצורך, ויתכן שהיה עדיף לקבוע טווח לאינפלציה, בדומה לבנק ישראל שקובע טווח של בין 1% ל-3%. זה היה מאפשר חופש פעולה גדול יותר לפאוול.

קצב האינפלציה לפי 3, 4 ו-6 חודשים מנורמל לשנה

נמשיך לתאר את התפתחויות הדברים. בהודעת הריבית של ינואר, פאוול אמר שהבנק המרכזי צריך להשתכנע שהאינפלציה אכן מגיעה ליעד, לפני שהוא מתחיל להוריד את הריבית. אבל גם נתוני האינפלציה, וגם נתוני התעסוקה המשיכו לא לעמוד בציפיות, ולא הראו שהכלכלה האמריקאית מאטה, ואולי אפילו הפוך מכך.

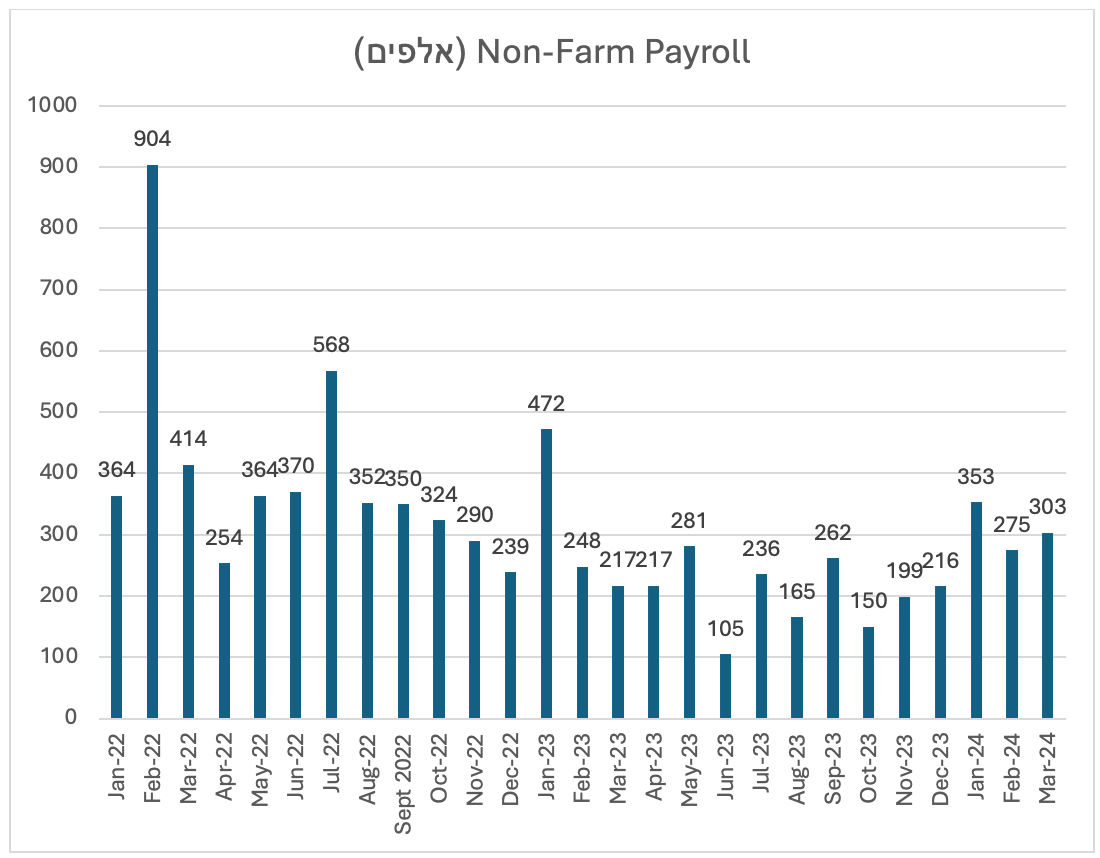

כפי שניתן לראות בגרף נתוני התעסוקה בארה"ב, כמות המשרות במגזר הלא-חקלאי, ניתן לראות את העלייה מאוגוסט 23' באופן עקבי ומתמשך.

נתוני המשרות במגזר הלא חקלאי – Non-Farm Payroll

האינפלציה, הלחצים, והטעות

כמה הערות לפני שנמשיך.

הטעות של הפד. הפד טעה בעבר כאשר זיהה לא נכון את עליית האינפלציה. הטעות הזו עלתה לו בתגובה מאוחרת להעלות את הריבית, וזה כפי הנראה השפיע על גובה הריבית הנוכחי. אם הפד אולי היה מעלה את הריבית קודם, לא היינו נדרשים להגיע לריבית גבוהה כל כך.

הצורך לגלות זהירות. העובדה שהפד טעה בעבר, גורמת לו לזהירות גדולה יותר בהורדת הריבית. הדבר האחרון שהפד ירצה שיקרה, זה להוריד ריבית, ולגלות שהאינפלציה חוזרת לעלות, והוא חייב שוב להעלות ריבית. זה יפגע קשות באמינות שלו, ויקרין לא טוב על הקדנציה השנייה שלו. עד כה כל עוד הכלכלה האמריקאית לא גולשת למיתון, נראה שפאוול עשוי להצליח בכך. כלומר, גם להדביר את האינפלציה, בלי שהדבר יגרור מיתון. פאוול מעוניין להיות בטוח שיש לו ניצחון בכיס, כי ההבדל בין נצחון לבין נפילה הוא טעות של כמה חודשים בהורדת הריבית, ויהיו לזה השלכות משמעותיות.

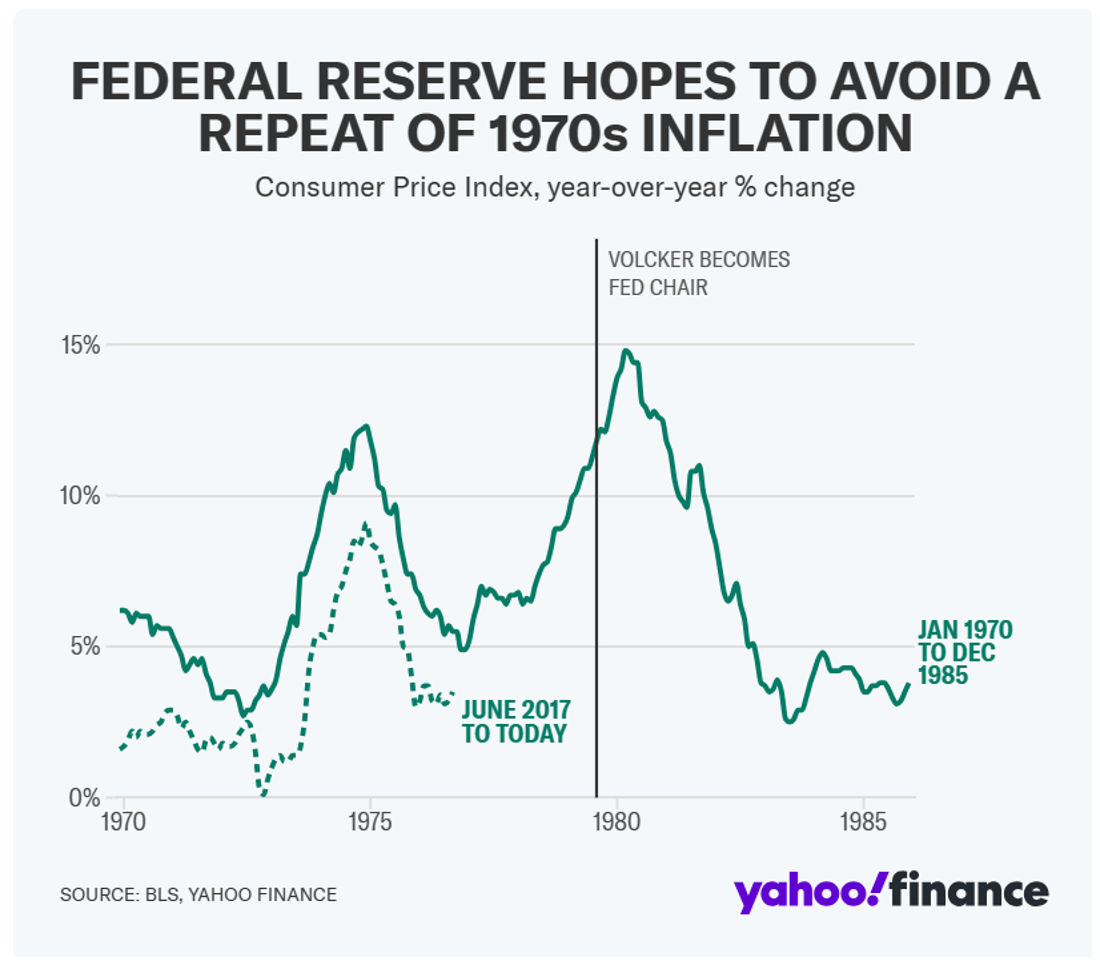

החשש מעליית האינפלציה ולקחי העבר. בעבר, בסוף שנות ה-70' נגיד הבנק המרכזי דאז, Burns, נכנע ללחמים משמעותיים להוריד מוקדם מדי את הריבית, זה עלה במחיר של חידוש האינפלציה. רק אחרי שהתמנה נגיד חדש, Paul Volcker, שהעלה את הריבית אז ל-20%, הוא הצליח להדביר את האינפלציה. פאוול מכיר את הסיפור הזה, וגם עליו מופעלים לחצים משמעותיים, בעיקר לאור העובדה שאנחנו בשנת בחירות לא מקלה על פאוול בכלל, שכן הלחץ של הדמוקרטים ושל ממשל ביידן להוריד את הריבית משמעותי מאוד.

אחרי שנתוני התעסוקה והאינפלציה לא ממש סיפקו את הסחורה, ואת ההצדקה לתאר מתווה ירידת האינפלציה, הגיעה הודעת הריבית של מרץ, ב-20 במרץ. בהודעה זו, פאוול חזר על המתווה לפיו הריבית תרד שלוש פעמים השנה. כך גם תיארה הסקירה הכלכלית שפורסמה במקביל להודעת הריבית. שלוש הורדות ריבית השנה. הפד שינה את התוואי ל-2025, אבל השוק לא התרגש מזה בכלל.

בין ה-20 במרץ, עד היום, חודש בלבד, הוסיפו נתוני התעסוקה והאינפלציה להראות שהכלכלה האמריקאית לא מתקררת, וכך התחילו בכירי הפד לדון בנאומים שלהם על האפשרות להורדת ריבית אחת לקראת סוף השנה, אולי אפילו בכלל לא. פאוול דיבר פעמיים מאז הורדת הריבית. בפעם הראשונה אמר שהריבית תרד השנה (לא אמר מתי, ולא אמר כמה פעמים), הפעם השנייה היתה אתמול, ובה אמר שנתוני האינפלציה לא מספקים את הכיוון הרצוי מבחינת הפד לגבי האינפלציה.

במילים אחרות, פאוול מתחיל לבצע נסיגה מההבטחה להורדת ריבית השנה. כעת הוא ממקד את הנתונים, ואומר שכפי הנראה הורדת הריבית תיקח זמן ארוך מהצפוי – "Longer than expected", זו פעם ראשונה שבה פאוול מתחיל לבצע פניית פרסה מהאמירה שלו בסוף שנה שעברה. המשמעות היא – הריבית בארה"ב עברה ממצב של – מתי תתבצע הורדת הריבית הראשונה. ל-האם תתבצע הורדת ריבית השנה בכלל?

הכיוון להמשך – No Cuts Till Christmas

בשבוע הבא יתפרסמו נתוני האינפלציה שהפד מעדיף, נתוני ה-PCE, הערכה שלי, ומן הסתם לא הערכה כזו משמעותית היא שגם הנתונים האלה לא יראו התקררות בשווקים, ולא יתנו לפד את הנתונים שהוא מצפה לראות.

נכון לעכשיו, השווקים עדיין מתמחרים הורדת ריבית ראשונה בספטמבר, ואחריה עוד הורדת ריבית בנובמבר-דצמבר. לאור העובדה שהפד לא מעוניין לטעות, לאור נתוני האינפלציה העקשניים, לאור נתוני התעסוקה האחרונים, ולאור ההתבטאויות של פאוול, קשה לראות כיצד המשקיעים יקבלו את מה שהם מקווים לו.

איור: FUNDER

איור: FUNDER