נקודות עיקריות

בתחילת שבוע שעבר, נתוני מאקרו חיוביים בארה"ב, לרבות עלייה במסחר הקמעונאי ובייצור התעשייתי, תמכו בשווקי המניות ובעליית תשואות. יחד עם זאת, עלייה בתחלואה בחלק ממדינות אירופה והטלת מגבלות על הפעילות, תמכו בירידה בתשואות ובמחירי הנפט בעולם במהלך השבוע. במקביל, השווקים ממתינים לראות אם ביידן יחדש את מינויו של פאוול.

מאקרו ישראל: השנה צפויה צמיחה של 6.3%

נתוני הצמיחה ברבעון ג' היו סבירים, עם התרחבות מהירה בהשקעות ובצריכה (למעט מכוניות), למרות חולשה ביצוא. הצמיחה, למעט מיסים על היבוא, עלתה ב- 3.5%. אומדן הצמיחה ברבעון ב' ירד ל- 13.7% מ- 16.6%.

אנו צופים, צמיחה של 6.3% השנה, נמוכה מההערכות של בנק ישראל והאוצר.

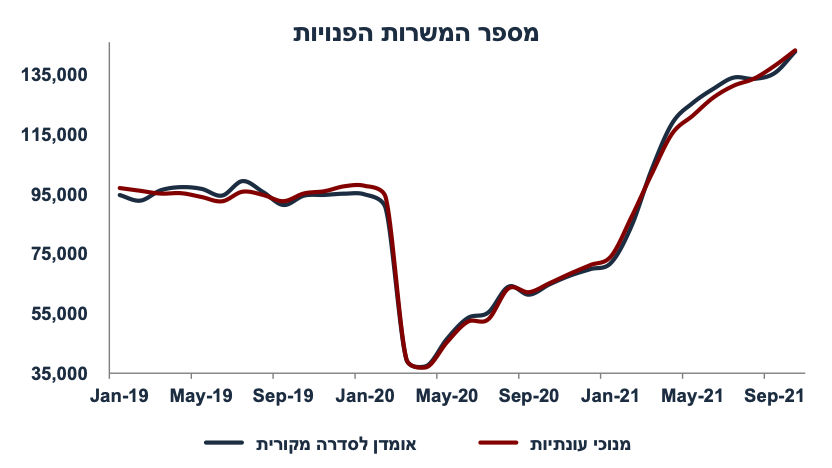

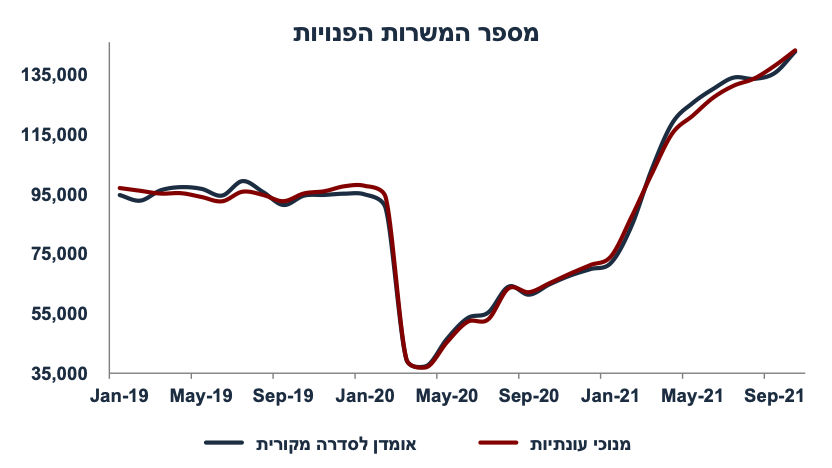

נמשכת העלייה במספר המשרות הפנויות באוקטובר ל- 143 אלף משרות, נתון אשר תומך בלחצי שכר במשק, בפרט בענפים מסוימים.

סביבת האינפלציה: מדד נמוך באוקטובר

מדד חודש אוקטובר היה נמוך ביחס לציפיות בשל ירידה חדה במחירי נסיעות לחו"ל (7.9%-). ירידה זו נובעת מהגברת התחרותיות בענף.

הייסוף החד בשקל צפוי להביא לירידה בשיעור דומה בסעיף זה בחודש נובמבר.

למרות הייסוף החד ומדד אוקטובר נמוך, לאחר פרסום המדד ציפיות האינפלציה שנה קדימה בקרב החזאים עלו ל- 1.8% מ- 1.7%.

בשבוע האחרון השקל יוסף ב- 1.6% מול הסל וב- 3.9% מתחילת החודש.

מחירי הנפט ירדו ב- 4% השבוע על רקע העלייה בתחלואה באירופה.

ארה"ב: צריכה חזקה

רבים ציפו לקיפאון בצריכה בארה"ב וכניסה לסטגפלציה, אך משקי הבית יושבים על תוספת חיסכון של 2.3 טריליון דולר, מה שתמך בגידול של 1.7% במסחר הקמעונאי בחודש אוקטובר (הצפי היה 1%). מדובר בגידול נומינלי, ברור שהגידול הריאלי היה נמוך יותר. בכול זאת, האצה בביקושים תומכת בלחצי מחירים.

באוקטובר, הייצור התעשייתי עלה ב- 1.6% לעומת ציפיות ל- 0.9%.

סקרי empire state ופילדלפיה עלו בצורה חדה ומצביעים על התרחבות בתעשייה.

התחלות הבנייה עלו ב- 0.7% בלבד, כנראה עקב מחסור בעובדים ותשומות.

אירופה: האצה באינפלציה

EU: האינפלציה באוקטובר עלתה ב- 4.1% שנה אחורה, הליבה עלתה ב- 2.0% (מ- 1.9%). הפער נובע מעלייה חדה במחירי האנרגיה (גז בעיקר) וגם במזון.

גרמניה: מדד מחירי PPI עלה ב- 3.8% (18.4% y/y ) עקב זינוק במחירי האנרגיה.

UK: האינפלציה עלתה ב- 4.2% שנה אחורה (הצפי: 3.9%) מ- 3.1%.

שוק האג"ח: עדיפות לאפיקים השקליים

התשואות בארה"ב אופיינו על ידי תנודתיות רבה, והם הושפעו מנתוני צריכה וייצור תעשייתי חזקים מחד, ומעלייה בתחלואה באירופה בסוף השבוע מאידך.

לא צפויה הפתעה בהחלטת הריבית מחר, מעניין יהיה לראות את ההתייחסות של בנק ישראל לייסוף החד בשקל.

למרות ירידת התשואות, שוק האג"ח השקלי עדיין אטרקטיבי עקב אינפלציה מתונה יחסית לעולם ומצב פיסקאלי משתפר.

אנו רואים שלושה איומי אינפלציה עיקריים: מחירי הדיור (שכירות), לחצי שכר ועלייה במחירי האנרגיה בעולם.

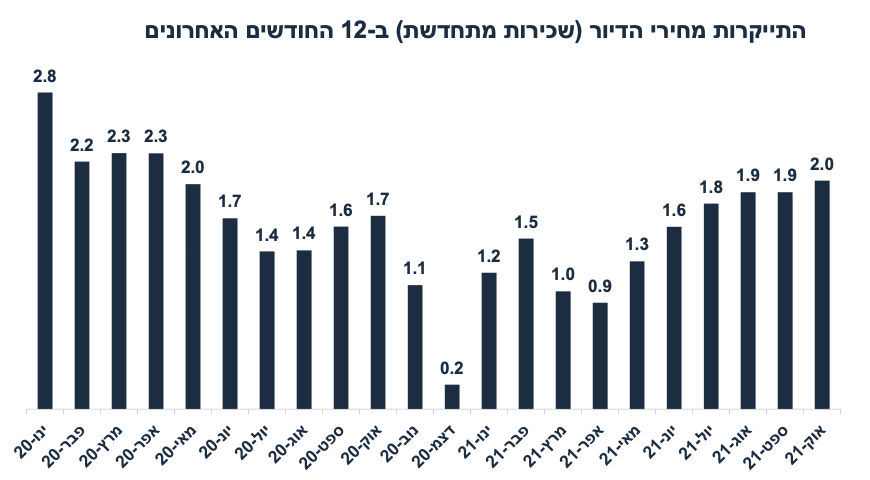

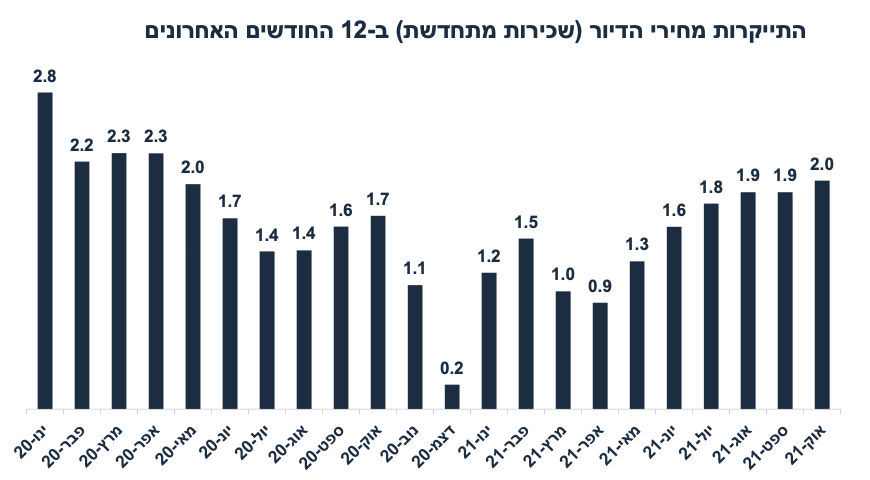

בשלב זה מחירי השכירות עולים במתינות, בקצב של 2% לשנה עם עלייה מאד הדרגתית. אנו מניחים עלייה של 3% שנה קדימה אשר תתרום 0.7% למדד.

מספר המשרות הפנויות ממשיך לעלות (143 אלף באוק'), מגמה אשר מצביעה על מחסור בעובדים.

מחירי הנפט בעולם ירדו לאחרונה, על רקע העלייה בתחלואה וציפייה לשחרור מלאי חירום בארה"ב.

שע"ח: מגמת הייסוף בשקל נמשכת וצפויה למתן את האינפלציה.

מאקרו ישראל

נתוני צמיחה "סבירים"

כדי להבין את קצב ההתרחבות במשק ברבעון ג', חשוב לרדת לפירוט מעמיק יותר:

החדשות הטובות:

ההשקעות בבנייה למגורים עלו ב- 13.5% ברבעון ג' לאחר גידול של 35% ברבעון ב' (בחישוב שנתי). האצה בפעילות בבנייה צפויה להביא לגידול במספר הדירות המוגמרות בעתיד, מה שעשוי למתן את הלחץ לעליית מחירים.

ההשקעות בענפי המשק (השקעות אחרות, למעט בבנייה למגורים) עלו ב- 17.1% (מתוך זה, חל גידול של 21% בציוד ICT).

הצריכה הפרטית, למעט מוצרי בניי קיימא, עלתה ב- 5.1%. הצריכה השוטפת עלתה ב- 8.8%, וכללה עלייה בצריכת שירותים של כ- 18% (לאחר גידול של 47% ברבעון ב'). משקי הבית בישראל ממשיכים להגדיל את הצריכה עם הסרת המגבלות והעדר אלטרנטיבה ממשית של נסיעות לחו"ל (ברבעון ג'). צריכת "כלי תחבורה" ירדה ב- 62% לאחר גידול של 228% ברבעון ב'. תנודתיות רבה בסעיף זה גורמת לפער גדול בין סך הכול הצמיחה (2.4% ברבעון ג') ובין הצמיחה למעט מיסים על היבוא (3.5%).

החדשות הפחות טובות:

נתוני הייצוא "החשובים" היו חלשים. הייצוא התעשייתי ירד ב- 5.3% ברבעון ג' לאחר ירידה של 1.7% ברבעון ב'. לעומת זאת, ייצוא יהלומים זינק ב- 103% והיצוא החקלאי עלה ב- 20%.

ייצוא שירותי ההיי טק ירד ב- 5.9% לאחר עלייה חדה של 28.4% ברבעון ב' ועלייה של 15% ברבעון א'.

קשה יהיה להגיע לקצב צמיחה של 7% השנה, זאת לאחר שקצב הצמיחה ברבעון ב' עודכן ל- 13.7% מ- 16.6%. בהנחה שהצמיחה ברבעון ד' תגיע ל- 4%-5%, אזי קצב הצמיחה השנתית ב- 2021 צפוי להגיע ל- 6.3%.

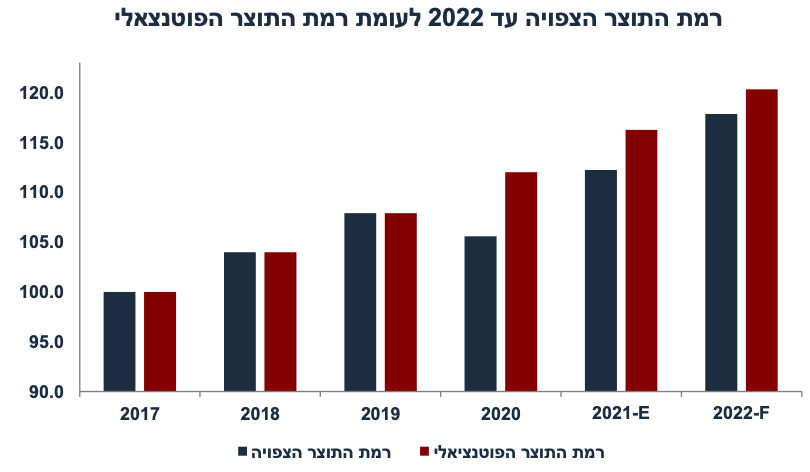

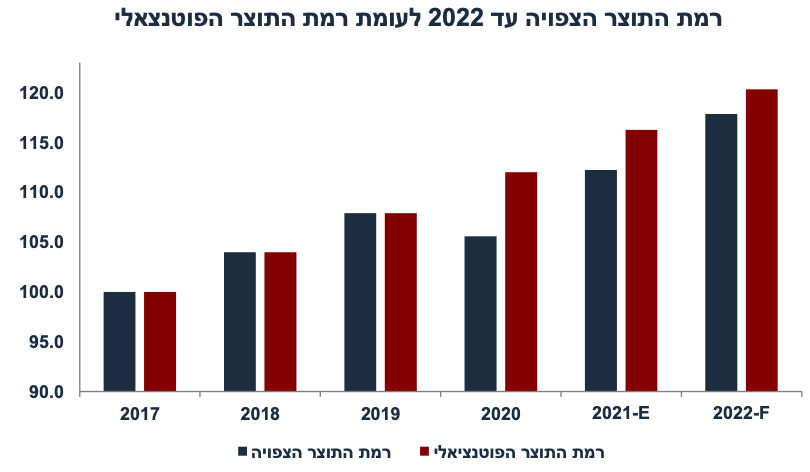

לפי בנק ישראל, פוטנציאל הצמיחה של ישראל עומד כעת על 3.5%-4% לשנה. כלומר, ללא משבר הקורונה, ישראל הייתה צפויה לצמוח ב- 7%-8% במצטבר בשנים 2020-2021. בפועל, ישראל צמחה ב- 4% (6.3% ב- 2021 ו- 2.2%- ב- 2020). משמעות הדבר הוא, שעדיין קיים פער תוצר משמעותי (אי ניצול מלא של גורמי הייצור – הון ועבודה), מה שתומך בסביבת אינפלציה מתונה יחסית, בהיבט המאקרו הרחב. פער התוצר גם לא צפוי להיסגר ב- 2022, זאת בהנחה של צמיחה של 5% בשנה זו.

מספר נתונים חשובים יתפרסמו השבוע: שני: נתוני האבטלה לחודש אוקטובר, הייצור התעשייתי והפדיון בענפי המשק (ספטמבר). רביעי: ייצוא שירותים (ספטמבר). יום שני החלטת ריבית: לא צפוי שינוי בריבית כאשר צפויה הודעה אופטימית לגבי קצב הפעילות הכלכלית, וסביבת אינפלציה הנמוכה יחסית למדינות רבות, מה שמאפשר לבנק ישראל להיות סובלני בנוגע לריבית. מעניין יהיה לראות את ההתייחסות של בנק ישראל לייסוף החד בשקל.

מאקרו חו"ל.

ארה"ב: המשך התרחבות בצריכה הפרטית

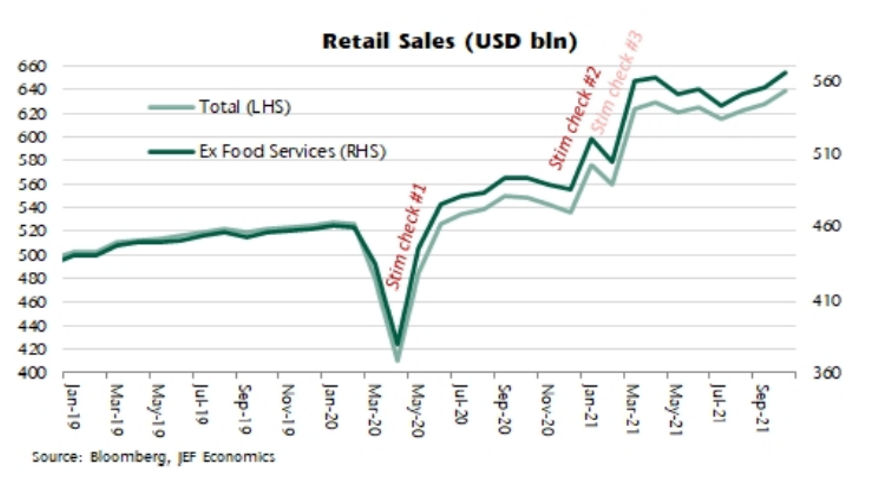

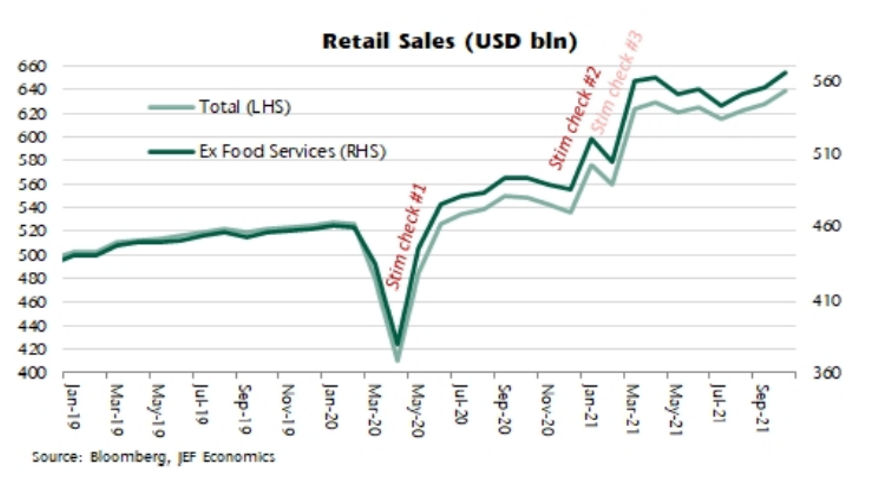

רבים ציפו לקיפאון בצריכה בארה"ב וכניסה לסטגפלציה. אך חשוב להדגיש, שמשקי הבית יושבים על תוספת חיסכון של 2.3 טריליון דולר, מה שתמך בגידול של 1.7% במסחר הקמעונאי בחודש אוקטובר (לעומת הציפיות של 1%). יחד עם זאת, מדובר בגידול נומינלי, כאשר באוקטובר האינפלציה עלתה ב- 0.9%, עם גידול ריאלי של כ-0.6%. בנוסף, הנתון של ספטמבר עודכן ל- 0.8% מ- 0.7%. רמת המסחר הקמעונאי גבוהה ב- 23% לעומת ערב הקורונה. נתון חזק באוקטובר מרמז שהצריכה הפרטית ברבעון ד' צפויה להיות גבוהה מהנתון של רבעון ג' (1.6%). האצה בביקושים תומכת בלחצי מחירים. בנוסף, נתוני צמיחה חיוביים צפויים לתמוך בהאצה בקצב הטייפרינג וסיומו מוקדם יותר, מה שיאפשר העלאת ריבית כבר באמצע 2022.

נתוני מאקרו חשובים שיתפרסמו בעולם

נתוני מאקרו חשובים שיתפרסמו בעולם: שני: ארה"ב: מספר הבתים שנמכרו (יד שנייה, אוק'), אירופה: מדד אמון צרכני (נוב'), שלישי: מדדי מנהלי הרכש במכלול של מדינות ואזורים חשובים, כולל ארה"ב, EU, UK ויפן (נובמבר). רביעי: ארה"ב: ההכנסה הפנויה, הצריכה הפרטית ואינפלציית PCE (אוקטובר). אינפלציית הליבה PCE מאד חשובה לפד וצפויה האצה ל- 4.1% y/y מ- 3.6%. יתפרסמו גם מדד האמון הצרכני של מישיגן (נוב'), ההזמנות של מוצרי בני קיימא (אוק') והמכירות של בתים חדשים.

אנו רואים שלושה איומי אינפלציה עיקריים: מחירי הדיור (שכירות), לחצי שכר ועלייה במחירי האנרגיה בעולם.

בשלב זה מחירי השכירות עולים במתינות, בקצב של 2% לשנה עם עלייה הדרגתית (ראה גרף). ציפינו לעלייה חדה יותר במדד אוקטובר (של 2.2%), אך כנראה שקצב העלייה צפוי להיות מאד הדרגתי. חשוב להדגיש, שלעיתים חידוש חוזה מול שוכר קיים וידוע נעשה ללא העלאת מחירי השכירות. מרבית הקפיצות במחירי השכירות מתרחשות כאשר הדיירים מתחלפים. אנו מניחים, שהמקרים הללו הם מיעוט

לחצי שכר

לחצי שכר: באוקטובר מספר המשרות הפנויות המשיך לעלות והגיע ל- 143 אלף מ- 136 אלף בספטמבר. הסקטור העסקי מחפש עובדים ולא מצליח לאייש תפקידים רבים. נתוני תעסוקה: באוקטובר שיעור האבטלה הרחב ירד ל- 7% מ- 7.9% בספטמבר – עדיין קיים לא מעט רפיון בשוק העבודה, מה שצפוי למתן את לחצי השכר. בנוסף, ההסכם עם האיגודים לגבי הקפאת השכר בסקטור הציבורי עד סוף 2022 מהווה גורם ממתן ללחצי שכר בשליש מהשכירים במשק. בכול זאת: העלינו את תחזית עליית עלות העבודה במודל לקצב שנתי של 5%, אשר קיזזה באופן חלקי את השפעת הייסוף.

מחירי הנפט בעולם ירדו לאחרונה, קיימת ציפייה להתמתנות בביקושים הגלובליים עקב העלייה בתחלואה באירופה, וציפייה לשחרור מלאי חירום בארה"ב. בכול זאת, אנו עדיין מניחים המשך עלייה במחיר הנפט ל- 90 דולר ברנט בסוף 2022. OPEC + (קרטל הנפט) לא ממהר להגדיל את התפוקה למרות התאוששות בפעילות והסרות מגבלות הקורונה בעולם. בנוסף, המעבר לאנרגיה ירוקה (מקור אנרגיה פחות יציב) מקטין את ההשקעות באנרגיה (להפקת נפט וגז) בעולם, כאשר עדיין מקורות האנרגיה הירוקה לא אמינים מספיק כדי להחליף את האנרגיה "המזהמת".

שע"ח

שע"ח: מגמת הייסוף בשקל נמשכת וצפויה למתן את האינפלציה. אנו מניחים, שיעור תמסורת של 0.15% (על כל ייסוף של 1% בשקל מול סל המטבעות צפויה השפעה ממתנת אינפלציה של 0.15%). השקל יוסף ב- 3.9% בתחילת נובמבר. ללא ירידה חדה בשווקים, מגמה זו צפויה להימשך.

Image by Goumbik from Pixabay

Image by Goumbik from Pixabay