המחקר בוחן את השפעת ביצועי קרנות הנאמנות על החלטות הציבור להזרים כסף אל קרנות הנאמנות (גיוסים) ומהן (פדיונות), על ידי שימוש בנתוני השוק הישראלי בשנים 2011-2021.

משקיעים מגיבים יותר לביצועים חיוביים של קרנות הנאמנות מאשר לביצועים שליליים, כלומר מגדילים את השקעותיהם בקרנות לאחר ביצועים טובים, יותר מאשר הם פודים את כספם מהקרנות כאשר הביצועים הם רעים, בכל אפיקי ההשקעה. לממצא זה יש השלכות חיוביות על היציבות הפיננסית, ונובע ככל הנראה ממבנה השוק הייחודי של ישראל, בו בניגוד למקובל בעולם יש בורסה לאגרות חוב והאפשרות לביצוע עסקאות קלה יותר.

זהו המחקר הראשון שמכמת את ההבדלים ברגישות בין משקיעים בקרנות פסיביות (כלומר מחקות מדד) לבין משקיעים בקרנות אקטיביות (בהן יש מנהל השקעות). מהמחקר עולה שרגישות המשקיעים הפסיביים לביצועי הקרן בה הם משקיעים פחותה בערך בחצי מהמשקיעים האקטיביים.

קרנות נאמנות הינן מכשיר השקעה המשמש בעיקר משקי בית. ניתן להשקיע בהן ולפדות מהן את הכספים על בסיס יומי. שוק קרנות הנאמנות בישראל גדל בקצב מהיר, ובסוף 2021 עמד על כ-350 מיליארד ש"ח, בהשוואה לכ-137 מיליארד בתחילת 2011. בשל העובדה שמשקיעים יכולים למשוך את כספם בכל יום, קרנות נאמנות נתונות לסיכון של "מכירות בזק" (fire sales) – מצב בו על מנת להחזיר כסף למשקיעים, הן נאלצות למכור בקצב מהיר את הנכסים הפיננסים (אג"ח ומניות) אותם הן מחזיקות, ובכך נגרמת ירידה חדה יותר במחירי הנכסים שנובעת מירידה בנזילות. במצב כזה יכולה להיות פגיעה בכלכלה הריאלית, בנוסף להחמרת ירידות השערים בשוקי הנכסים הפיננסיים, דרך הערוץ של עלויות המימון של הפירמות ועלייה בתשואות האג"ח – אם חברה נדרשת לגייס חוב (להנפיק אג"ח) כאשר ישנה ירידה במחירי האג"ח, כלומר עליה בתשואות, זה עלול לפגוע ביציבותה ואף לסכן את קיומה. בנוסף, ירידת מחירי הנכסים כתוצאה ממכירות הבזק, מורידה בתורה את שווי הקרנות המחזיקות בהן. הסיכון למכירות בזק מתעצם כאשר משקיעים רגישים מאוד להפסדים, ומתמתן כאשר המשקיעים רגישים יותר לרווחים.

מחקר קודם שנערך בארה"ב מצא שבקרנות נאמנות המשקיעות בשוקי המניות והאג"ח הממשלתי, המשקיעים מגיבים יותר לביצועים חיוביים של הקרן, ואילו בקרנות המשקיעות באג"ח חברות המשקיעים רגישים יותר לביצועים שליליים – כלומר פודים כאשר הקרן מפסידה יותר מאשר הם משקיעים כאשר הקרן מרוויחה. ממצא זה מוסבר באותו מחקר על ידי העובדה שבניגוד לשוק האג"ח הממשלתיות, בשוק אג"ח החברות בארה"ב המסחר מתנהל באמצעות דילרים ובהרבה מסדרות החוב ישנו מסחר דל מאוד. בישראל, לעומת זאת, אג"ח חברות נסחרות בבורסה הפתוחה לציבור, מה שמביא לכך שמספר העסקאות רב בני"ע הללו, כפי שנמצא במחקר של ד"ר מנחם עבודי מאוניברסיטת בר-אילן ופרופ' אבי וואהל מאוניברסיטת תל אביב . ואכן, במחקר הנוכחי, מוצא נעם בן-זאב מחטיבת המחקר של בנק ישראל שבישראל המשקיעים בקרנות הנאמנות רגישים יותר לביצועים חיוביים מאשר לביצועים שליליים של הקרנות, בכל אפיקי ההשקעה ובפרט בקרנות המתמחות באג"ח חברות. משמעות הדבר היא שהמשקיעים "מתגמלים" את מנהלי הקרנות על ביצועים טובים (באמצעות גיוסים), במידה רבה יותר מאשר הם "מענישים" אותם על ביצועים רעים (באמצעות פדיונות).

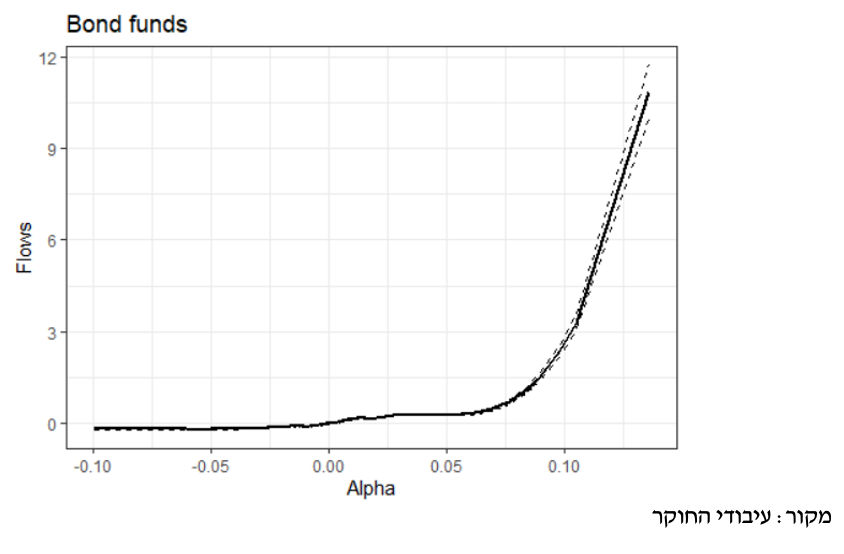

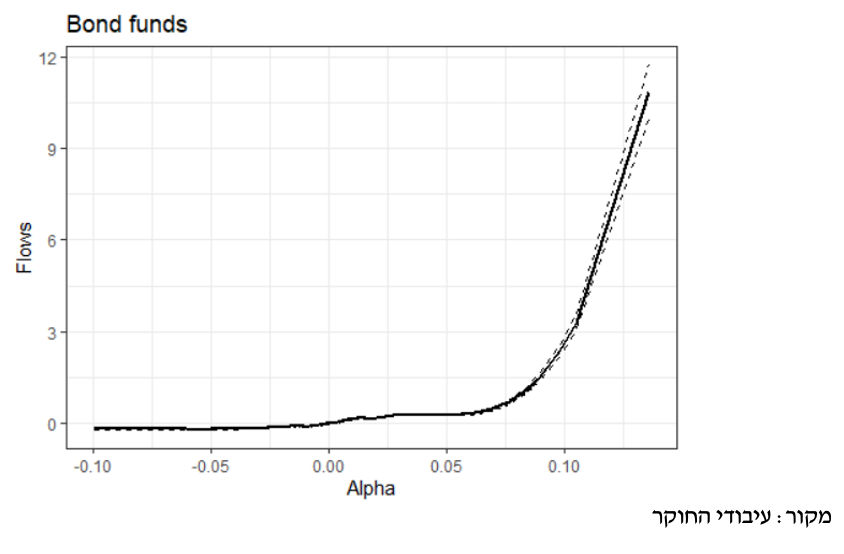

איור2 : רגישות הגיוסים והפדיונות לביצועי קרנות הנאמנות המתמחות באג"ח חברות

באיור זה ניתן לראות את הרגישות של גיוסים נטו (כלומר גיוסים פחות פדיונות) לביצועי קרנות הנאמנות המתמחות באג"ח חברות, כפי שזו נמדדת באמצעות "אלפא" – מדד מוכר ומקובל בספרות המקצועית, המודד את תשואת הקרן ביחס לחשיפת הקרן לכלל השוק. ככל שאלפא גבוה יותר, כך הקרן השיגה תשואה גבוהה מהחזוי לה על פי מודל בסיסי של סיכון-תשואה. מהאיור עולה שרגישות המשקיעים עולה ככל שביצועי הקרן הם טובים יותר.

החוקר עורך השוואה בין משקיעים בקרנות אקטיביות (כלומר קרנות בהן יש מנהל השקעות) לבין משקיעים בקרנות פסיביות (כלומר קרנות המחקות מדדים), ובוחן האם יש שוני ברגישות של המשקיעים הללו לביצועי הקרנות. כחלק מהמתודולוגיה המחקרית, החוקר מפקח על שאר הגורמים המשפיעים על גיוסים ופדיונות בקרנות נאמנות: גודל וגיל הקרן, גובה דמי הניהול (בהפרדה לסוגים שונים), תשואת הקרן בפיגור ואף תאריך ספציפי. התוצאות מראות שמשקיעים פסיביים נוטים להיות, בממוצע, פחות רגישים לביצועי קרנות הנאמנות. בקרנות המשקיעות במניות מדובר בפער של 40% ברגישות הגיוסים והפדיונות לביצועים, ובקרנות האג"ח נמצאה הפחתה משמעותית אף יותר: 44% בקרנות המשקיעות באג"ח חברות, ו-61% בקרנות המשקיעות באג"ח ממשלתי. תוצאות אלו הן מובהקות סטטיסטית, ועמידות למבחני רגישות רבים שהתבצעו במסגרת המחקר.

תוצאה זו, המעידה על רגישות מופחתת של משקיעים פסיביים לביצועי הקרנות, עשויה להצביע על כך שבעתות משבר, בהן יש פדיונות מוגברים בקרנות הנאמנות, אנו צפויים לראות פדיונות נמוכים יותר בקרנות הפסיביות, בהשוואה לקרנות האקטיביות הדומות להן. החוקר עורך בדיקה ממוקדת לבחינת השערה זו, ומשתמש בנתוני חודש מרץ 2020 – שיא משבר הקורונה, שהתאפיין בפדיונות מסיביים בקרנות הנאמנות . התוצאה המתקבלת מאששת את ההשערה שנבדקה – נמצא שאכן, גם כאשר מפקחים על משתנים מסבירים נוספים, המשקיעים הפסיביים פדו פחות כספים מהקרנות במהלך המשבר, באופן מובהק מבחינה סטטיסטית ומשמעותי מבחינה כלכלית.

פורסם לראשונה באתר בנק ישראל

Image by Gerd Altmann from Pixabay

Image by Gerd Altmann from Pixabay